套利策略

是指利用不同资产或不同市场之间不合理的价格关系,通过买进低估资产,卖出高估的商品,在未来价格重新回归合理过程中获取价差收益的交易策略。套利策略针对目标是定价偏差,无论市场处于何种状态均可运用,其收益与市场相关性较低。

套利何时会触发?

- 同一种资产在不同市场上价格差异过大,即违背一价定律。

- 具有相同或相近价值的两种资产定价差异过大(如大豆与豆油、不同期限的股指期货合约)。

- 一种已知未来价格的资产当前的价格与其根据无风险利率折现的价格差距过大(期货与现货)。

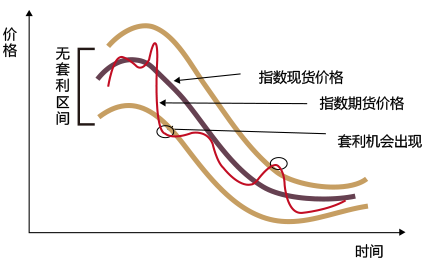

套利示意图

期现套利原理示意图

期现套利

股指期货和股指现货间的套利,是利用股指期货合约与其对应的现货指数之间的定价偏差进行的套利交易。

股指期货和股指现货间的套利,是利用股指期货合约与其对应的现货指数之间的定价偏差进行的套利交易。

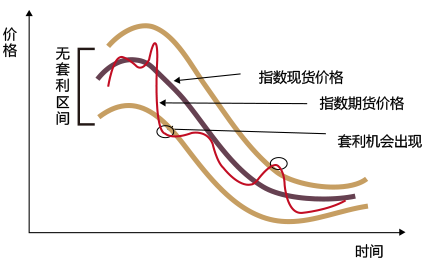

跨现套利原理示意图

跨期套利

利用两个交割月份不同的股指期货合约间的价差进行的套利交易,属于无风险套利。由于不同月份交割的股指期货合约基于同一标的指数,故在市场预期相对稳定的情况下,不同交割月股指期货合约应保持稳定的价差,一旦价差变化,就会产生跨期套利机会。

利用两个交割月份不同的股指期货合约间的价差进行的套利交易,属于无风险套利。由于不同月份交割的股指期货合约基于同一标的指数,故在市场预期相对稳定的情况下,不同交割月股指期货合约应保持稳定的价差,一旦价差变化,就会产生跨期套利机会。

套利基金有哪些风险

跟踪误差在构造沪深300指数现货组合进行套利时,会由于最低购买份额限制、股指权重调整、无法同时买卖众多股票等原因,造成现货组合和标的股指存在偏差。

冲击成本冲击成本是指在套利交易中需要迅速,且大规模地买卖证券,却未能按照预定价位成交,从而多支付的成本。

流动性风险在买卖现货股票组合时遭遇股票停牌、涨跌停板而无法交易的风险。

技术风险由于套利机会往往转瞬而逝,人工下单无法做到现货组合和股指期货同时下单,故需选择高效、稳定的交易系统。

策略容量风险如套利资金量过大,会因交易所对下单手数和持仓量的限制,致使套利策略的效果大打折扣。

套利基金——如何挑选

市场套利机会转瞬即逝,快速的扑捉到套利机会需要高速的计算机软、硬件支持,即使遇见停电等突发性事件也要能保证套利设备的正常运转。因此选择硬件条件较好的管理人为妥。

如果套利资金超过了该基金策略的容量,套利效率会大大降低。因此投资者应该避免选择套利产品

规模过大的产品。

观察产品历史业绩是否稳定向上,避免业绩走势波动剧烈的产品。国内多空仓策略的长与短。

案例

淘利资产在2012年3月发行了公司旗下首只套利对冲基金-----淘利套利1号,目前公司一共有8只基金,成为国内套利策略规模最大的对冲基金之一。

淘利套利1号净值增长率与沪深300指数对比

数据来源:好买基金研究中心,数据截止2013年7月31日

套利基金

1 致电好买财富服务热线:400-700-9665

2 留下您的联系方式,好买的投资顾问会与您联系: