一、行情回顾

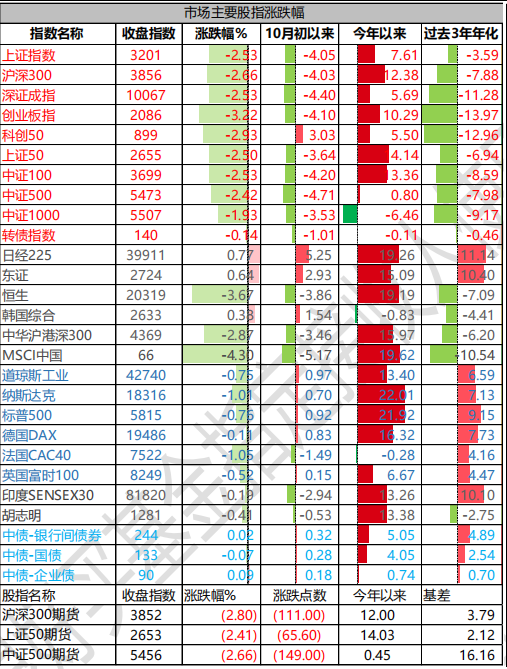

昨日,沪深两市双双收跌。截至收盘,上证指数收于 3201.29 点,跌幅为 2.53%;深成指收于 10066.52点,跌幅为 2.53%;沪深 300 收于 3855.99 点,跌幅为 2.66%;创业板收于 2085.99 点,跌幅为 3.22%。两市成交 16348 亿元,较前一日成交额减少 0.01%,虽然成交额还保持 1.5 亿元以上的水平,但较 9 月底降幅明显。小盘股强于大盘股。中证 100 下跌 2.53%,中证 1000 下跌 1.93%。

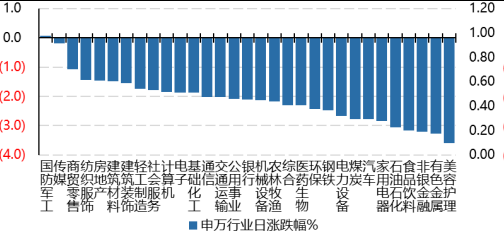

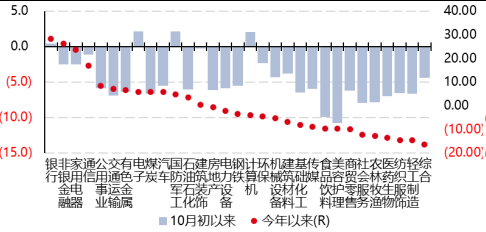

31 个申万一级行业中有 1 个行业上涨。其中,国防军工、传媒、商贸零售表现居前,涨跌幅分别为 0.08%、-0.19%、-1.08%,美容护理、有色金属、非银金融表现居后,涨跌幅分别为-3.60%、-3.27%、-3.21%。沪市有 254 只个数上涨,占比11.39%,深市有 45 只个数上涨,占比 9.00%。非 ST 个股中,73 只个股涨停,2 只个股跌停。股指期货主力合约 3 个合约均下跌,其中,0 只期指好于现货指数。

▼申万一级行业涨跌幅

数据来源:Wind 日期:2024/10/15

昨日,中债银行间债券总净价指数上涨 0.02 个百分点。十年期国债报收 2.1050%,银行间 7 天质押平均成交于 1.57%,在岸人民币对美元报收 7.1147,单日贬值 0.5%,10 年期美债收盘在 4.03%,单日下降5BP,朝鲜炸毁朝韩间道路,美债、黄金上涨,市场交易避险。

昨日,欧美主要市场多数下跌,纳斯达克下跌 1.01%,标普下跌 0.76%;欧洲普遍下跌。亚太主要市场涨跌不一,其中,恒生指数下跌 3.67%,日经 225 指数上涨 0.77%,印度市场下跌 0.19%。

二、指数涨跌

数据来源:Wind 日期:2024/10/15

三、新闻

宏观:社保基金累计赚 1.68 万亿,年均投资收益率 7.36%

10 月 12 日,社保基金会发布社保基金 2023 年度报告。数据显示,2023 年,基金投资收益额 250.11 亿元,投资收益率 0.96%。自 2000 年成立以来,社保基金的年均投资收益率 7.36%,累计投资收益额 1.68 万亿元,占基金资产总额的 55.81%。

同时,社保基金会受托管理的地方养老基金 2023 年投资收益额 395.89 亿元,投资收益率 2.42%。自2016 年 12 月受托运营以来,地方养老基金累计投资收益额 3,066.71 亿元,年均投资收益率 5.00%,超过年均保底收益率 2.88%约 2.12 个百分点。

2023 年末,基金资产总额 30145.61 亿元,其中:直接投资占基金资产总额的 31.21%,委托投资资产占基金资产总额的 68.79%;境内投资资产占基金资产总额的 88.52%,境外投资资产占基金资产总额的11.48%。

点评:

1. 对于社保基金年均投资收益率达 7.36%原因,社保基金会方面表示,社保基金从长周期角度对国内股票进行投资,抓住长期配置价值窗口期,在震荡市场中逆势布局。同时,加强与境外机构交流合作力度,抓住境外市场人工智能等相关行业和板块上涨的投资机遇,境外股票投资取得较好收益。

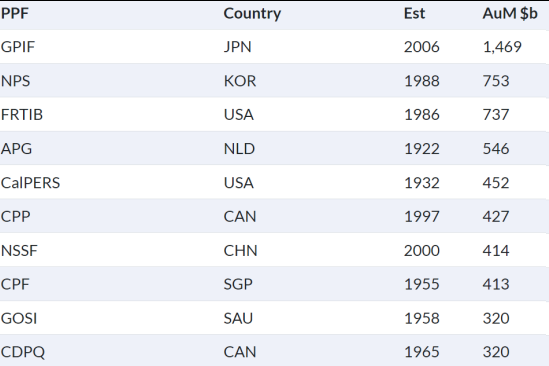

2. 据 SWF2024 年度报告的数据,2023 年底全球央行共管理 15.6 万亿美金,主权基金共管理 11.6 万亿美金,公众养老金共管理 23.5 万亿美金。美国拥有全球规模最大的养老金,合计管理约 10.8 万亿美金,日本公众养老金规模第二大,约 2.03 万亿美金,中国养老金规模全球排名第七,约 5700 多亿美金。

数据:全球前十大养老金管理机构 来源:SWF 时间:2023/12/31

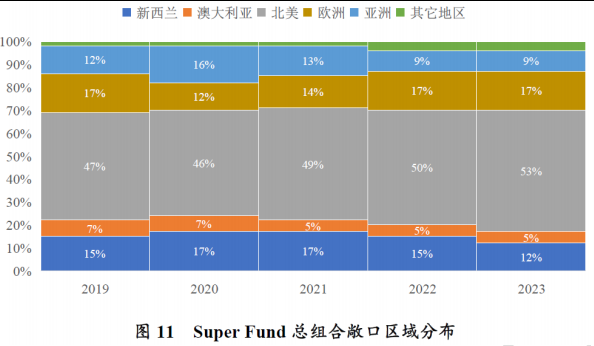

3. 2013-2022 财年间,全球养老金和主权基金的年化业绩平均为 6.6%,业绩最高的是新西兰超级年金NZ Super,10 年年化收益 12.1%。其从 2015 年起,参考组合结构为“80%权益类资产+20%固收类资产”。权益类资产中,新西兰境内股票占总组合权重为 5%,新西兰境外股票为 75%。

数据来源:《澳大利亚、新西兰养老储备基金资产配置与投资运作情况研究》时间:2024/8

基金: 股票 ETF 三万亿新台阶

截至 10 月 8 日,全市场股票型 ETF 总规模首次突破 3 万亿元关口。从历史数据来看,自 2005 年出现第一只股票 ETF 以来,其规模从零到 1 万亿元用了 18 年,从 1 万亿元到 2 万亿元则只用了两年,而且是对 A 股来说并不容易的两年。而从 2 万亿元到 3 万亿元只用了 2 个月出头的时间。

截至 9 月 23 日,股票 ETF 已经有 316 种(对应 316 种指数),其中有 16 种为 2024 年新增。这些新增品种首募资金合计 438 亿元,其中,中证 A50ETF(详细,购买) 及中证 A500ETF(详细,购买) 募资合计 365 亿元,占比83.33%。跨境 ETF 品种也越加丰富。2024 年以来新增 8 种,首募资金合计 65 亿元,其中,跟踪国新港股通央企红利(详细,购买)指数及富时阿拉伯指数的两种 ETF“吸金效应”较为明显,分别募资 34 亿元和 12 亿元。

A 股主动型基金的资产净值在 2021 年达到顶峰的 6 万亿元。从 2022 年开始,主动型基金和 ETF 呈现此消彼长的格局,截至 2024 年 9 月,A 股主动型基金净值收缩至 3.5 万亿,经历资金净流出 1 万亿,而 ETF 净值规模达到 2 万亿元,净流入规模达到 1.1 万亿。

点评:

1. 如果对比海外,国内权益 ETF 的规模无论从绝对值维度还是占比维度,又都有巨大的成长空间。截至2023 年底,全球 ETF 行业的资产规模已超过 11 万亿美元。美国权益 ETF 规模为 6.4 万亿美元,美国股票市场总市值为 49.2 万亿美元,占比为 13%;欧洲权益 ETF 规模为 1.2 万亿美元,欧洲股票市场总市值为 14.1 万亿美元,占比为 8.5%;日本权益 ETF 规模为 0.5 万亿美元,日本股票市场总市值为 6.3 万亿美元,占比为7.9%;中国大陆权益 ETF 规模为 0.24 万亿美元,股票总市值为 11.8 万亿美元,占比为 2%。

2. 被动多头的崛起也在风格层面对市场产生了显见的影响。国投证券的报告中以银行为例分析道,银行在沪深 300 当中的权重达到 13.16%,而在二季度主动型的重仓股中只占比 2.71%,低配幅度高达 10.45 个百分点。增量资金享有的定价权将决定市场风格的走势。

风险提示:投资有风险。基金的过往业绩及其净值高低并不预示其未来表现。基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。相关数据仅供参考,不构成投资建议。投资人请详阅基金合同和基金招募说明书、基金产品资料概要等法律文件,并自行承担投资风险。