一、市场回顾

1、基础市场

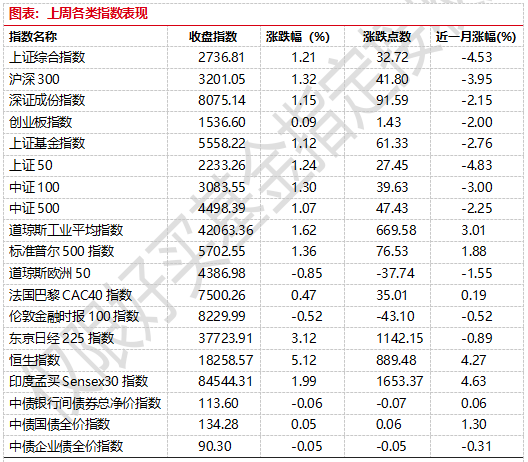

上周,沪深两市双双收涨。截止收盘,上证综指收于2736.81点,涨32.72点,涨幅为1.21%;深成指收于8075.14点,涨91.59点,涨幅为1.15%;沪深300收于3201.05点,涨41.80点,涨幅为1.32%;创业板收于1536.60点,涨1.43点,涨幅为0.09%。总体而言,大盘股强于小盘股。中证100上涨1.30%,中证500(详细,购买)上涨1.07%。

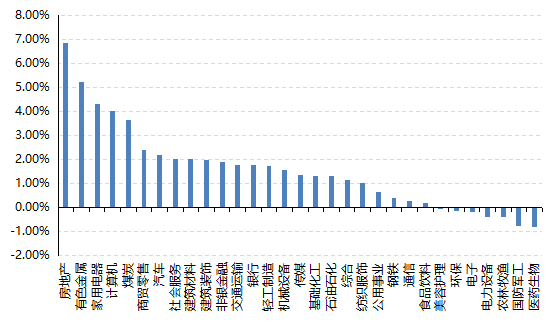

31个申万一级行业中有24个行业上涨。其中,房地产、有色金属(详细,购买)、家用电器表现居前,涨跌幅分别为6.86%、5.21%、4.30%,农林牧渔、国防军工、医药生物表现居后,涨跌幅分别为-0.37%、-0.78%、-0.79%。

上周,欧美主要市场涨跌不一,其中,道指上涨1.62%,标普500上涨1.36%, 纳斯达克指数上涨1.77%;道琼斯欧洲50 下跌0.85%。亚太主要市场普涨,其中,恒生指数上涨5.12%,日经225指数上涨3.12%,印度sensex30指数上涨1.99%。。

图表:上周各类指数表现

数据来源:好买基金研究中心 时间:2024/9/16-2024/9/20

图表:上周申万一级行业涨跌幅

数据来源:Wind、好买基金研究中心,数据截至2024-9-20

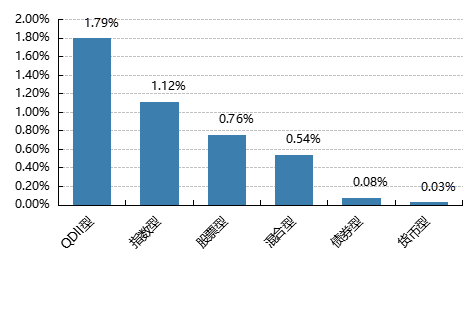

2、基金市场

上周,国内基金普涨,其中QDII基金平均上涨1.79%,指数型和股票型基金平均上涨1.12%和0.76%。

上周,权益类基金表现较好的是工银产业升级A和嘉实资源精选A等;混合型基金表现较好的是西部利得聚禾A和西部利得新动力A等;QDII式基金表现较好的是华泰柏瑞南方东英恒生科技(详细,购买)ETF和易方达恒生科技ETF等;指数型表现较好的是银华中证内地地产主题ETF和华宝中证800地产ETF(详细,购买)等;债券型表现较好的是西部利得鑫泓增强A和新华利率债A(详细,购买)等;货币型表现较好的是信诚理财7日盈A和信诚理财7日盈B等。

图表:上周各类基金平均净值涨跌幅

数据来源:Wind、好买基金研究中心,数据截至2024-9-20

二、近期焦点

LPR暂按兵不动

9月20日,央行发布9月份贷款市场报价利率(LPR):1年期LPR为3.35%,5年期以上LPR为3.85%。对比8月数据,9月LPR报价保持不变。

简评:海外降息是国内宽货币的必要但不充分条件。比如7月政治局会议提及“外部环境变化带来的不利影响增多”、“及早储备并适时推出一批增量政策举措”,或意味着货币宽松对冲潜在的地缘压力也是一个重要选择。

但同时央行政策空间仍然很大。全球央行货币政策周期已经明确转向,近期中美短端利差已明显收窄,如中美1年期国债利差已从7月1日的3.54个百分点缩小至2.54个百分点。考虑美联储大概率会连续降息,中美短端利差有望继续明显收窄——这将进一步减轻人民币汇率面临的由利差形成的外汇流出压力,打开国内货币政策空间。另一方面,以1年期LPR报价减去GDP平减指数同比衡量,国内真实利率水平明显高于海外主要经济体,而全球降息潮下中外政策利率和真实利率走势之间的“剪刀差”会继续扩大,进一步扩大中国央行的政策空间。

2、美联储超预期降息50bps

美国9月18日FOMC会议决议降息50bps,政策利率目标区间下调至475-500bps,同时继续按计划缩表。

简评:本次会议降息幅度符合市场预期,但年内后续降息幅度低于预期。从会议前一日展望来看,市场预期9月降息50bps的概率为64%,本次降息已被市场充分预期。但会议对后续降息空间有所调整。会前市场预期11月、12月将分别降息25bps(概率51%)与50bps(概率42%)。但会议利率展望部分年内仅有50bps降息空间,即11月、12月分别降息25bps。

鲍威尔表示抗击通胀仍未胜利。鲍威尔表述整体偏鹰——未来利率政策仍将取决于经济数据。他表示此次降息50个基点并不能代表未来的降息节奏,并且强调“抗击通胀尚未胜利”,美联储的经济预测摘要SEP中没有任何内容表明其急于完成降息。

美联储降息路径仍不确定。从美国经济和通胀基本面来看,美联储存在中途暂停降息的可能。美国居民和企业持续去杠杆,降低了美国经济大幅衰退的概率。随着按揭贷款利率的下降,对资金敏感的房地产市场可能再次改善。金融条件的改善或刺激美国居民的消费。2024年以来,供应链压力触底反弹,进口价格增速不断回升,但商品通胀和进口价格增速背离。美国薪资增速维持在高位,未来服务通胀可能维持在较高水平。同时美国房价增速领先住房通胀12至18个月,前期房价增速上涨可能使住房通胀掉头上升。

三、好买观点

股票型基金投资策略

近期市场略微有所反弹,或似下跌形态中由于外盘降息引发的技术反抽,地产股在消息面的刺激下再次阶段走强,同期香港跟随美国降息,港股表现显著超A股。整体观点不变,一方面市场相当脆弱,从目前的资金流动看,场内的国家队相关资金主要起的作用是对弱市进行托底,使得市场呈现出震荡阴跌而非急跌的形态,但也可以发现盘中如果没有这股力量间歇干预,盘面就倾向于单边向下,另一方面在基本面预期较差的背景下,消费医药等行业的白马股表现疲弱,而由于中短期活跃力量主要以偏博弈性资金为主,微盘等小市值个股表现反而更好。盘面割裂感较强,无论左侧还是右侧的交易难度可能都比较大,建议等市场阶段企稳后做中长线布局。

债券型基金投资策略

上周中债总财富指数收于239.6076,较前周上涨0.21%;中债国债总财富指数收于239.9034较前周上涨0.28%,中债金融债总财富指数收于240.6907,较前周上涨0.12%;中债企业债总财富指数收于241.8672,较前周上涨0.05%;中债短融总财富指数收于204.5369,较前周上涨0.04%。

中债银行间固定利率国债到期收益率曲线显示,一年期国债收益率为1.39%,上行6.50个基点,十年期国债收益率为2.04%,下行2.93个基点;银行间一年期AAA级企业债收益率上行0.08个基点,银行间三年期AAA级企业债收益率上行2.41个基点,五年期AAA级企业债收益率下行1.01个基点,分别为2.02%、2.10%和2.15%,一年期AA级企业债收益率上行0.58个基点,三年期AA级企业债收益率上行3.42个基点,五年期AA级企业债收益率上行0.99个基点,分别为2.12%、2.20%和2.28%。(数据来源:Wind)

央行公告称,为维护银行体系流动性合理充裕,9月20日以固定利率、数量招标方式开展了5719亿元7天期逆回购操作,操作利率1.70%。Wind数据显示,当日2362亿元逆回购到期。9月20日,R001加权平均利率为2.0175%,较上周涨39.49个基点;R007加权平均利率为2.0527%,较上周涨38.96个基点;R014加权平均利率为2.1239%,较上周涨26.65个基点;R1M加权平均利率为2.1348%,较上周涨14.84个基点。9月20日,shibor隔夜为1.932%,较上周涨32.1个基点;shibor1周为1.929%,较上周涨18.3个基点;shibor2周为1.993%,较上周涨13.9个基点;shibor3月为1.852%,较上周涨0.2个基点。期内上交所1天国债回购日均成交量为16374.09亿元;较上周增加1398.89亿元。本期内上交所1天国债回购年化利率为1.997%,较上周涨5.7个基点。

资金面方面,日前央行有关部门负责人罕见对8月金融数据进行解读,引发市场广泛关注。央行有关部门负责人表示,接下来将加大调控力度,加快已出台金融政策措施落地见效,着手推出一些增量政策举措,进一步降低企业融资和居民信贷成本。对于如何理解“加大调控力度”“推出一些增量政策举措”,市场分析普遍认为,央行或通过降准降息等方式来支持扩内需、推动价格温和回升。(数据来源:Wind)

政策面方面,9月LPR报价出炉,1年和5年期以上品种均维持不变,分别为3.35%、3.85%。专家分析,综合考虑当前的经济运行态势及物价走势,四季度央行有可能下调主要政策利率,也就是7天期逆回购利率,下调幅度估计为10到20个基点,届时将引导LPR报价跟进下调。

美联储降息“靴子落地”后,中美利差倒挂幅度收窄,人民币汇率贬值压力减轻,我国货币政策的操作空间随之拓宽。不过,我国货币政策强调“以我为主”,专家认为,尽管9月央行并未立即降息,但四季度央行降息的可能性较大。(数据来源:Wind)

节后资金面受到税期影响,央行公开市场本周连续两日净投放维护市场流动性合理充裕。利率债收益率较上周再度小幅下行,但10年国债收益率在2.0%附近处受到明显阻力,同时债券市场对于美联储降息较为钝化,主要在于此前债市对于降息预期定价已经较为充分。高评级和短久期信用债信用利差分位数仍处于近3年中位数水平,其中信用利差被动走扩与主动走扩情况均有存在,这也与资金面在15号前后受到税期影响有所收紧有关。中低评级与长久期信用债信用利差分位数仍保持在较低位置。

利率方面,9月LPR报价调降预期再度落空,1年期与5年期均保持不变。经济数据方面,8月全月来看经济数据仍未出现明显修复,地产9月高频销售数据仍未见好转,经济基本面对于债市的支撑未见扭转。

后续来看,尽管海外美联储下调政策利率50bp,但LPR报价按兵不动表明国内政策定力较高。若要看见利率债收益率进一步下行,或需等到下一次国内降准降息到位。当前公募主要配置的AAA、AA+、AA信用债1年期信用利差仍处在近3年中位数水平,这与近期资金面受税期影响波动也有一定关系。当前此类信用债配置性价比仍存,利率债低位振荡的情况下,信用债票息防守优势较为明显。。

QDII基金投资策略

恒生指数和恒生科技指数近期表现较强,近一周领先A股主要宽基4%以上,同时从月线上看港股宽基近几个月均强于A股,今年以来沪港深(详细,购买)基金整体的表现也要大幅优于A股其他基金的表现。一方面,香港的降息有利于港股的资金面,其次,香港不少优质个股比如互联网和个别医药的回购力度较大,且整体来看港股核心宽基成分的基本面韧性较强。最后从技术形态上看,无论是恒指还是恒生科技指数的走势都比A股的主要宽基更为有力。

整体来看,尽管影响港股定价的因素较A股或更加复杂,但从一个长周期的角度分析,如果A股未来流动性溢价逐渐退潮以及全A估值系统性收缩的话,综合考虑估值、股东回报和企业质量,那么港股的很多标的在当下依然具备更好的吸引力。

风险提示:投资有风险。基金的过往业绩及其净值高低并不预示其未来表现。基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。相关数据仅供参考,不构成投资建议。投资人请详阅基金合同和基金招募说明书、基金产品资料概要等法律文件,并自行承担投资风险。