市场回顾

1、基础市场

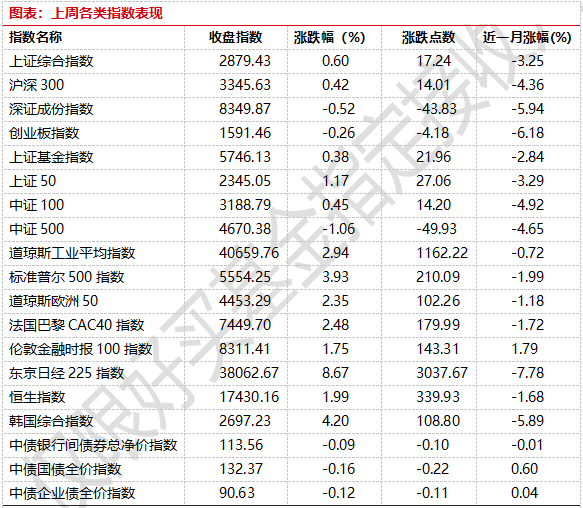

上周,沪深两市涨跌互现。截止收盘,上证综指收于2879.43点,涨17.24点,涨幅为0.60%;深成指收于8349.87点,跌43.83点,跌幅为0.52%;沪深300收于3345.63点,涨14.01点,涨幅为0.42%;创业板收于1591.46点,跌4.18点,跌幅为0.26%。中证100上涨0.45%,中证500(详细,购买)下跌1.06%。

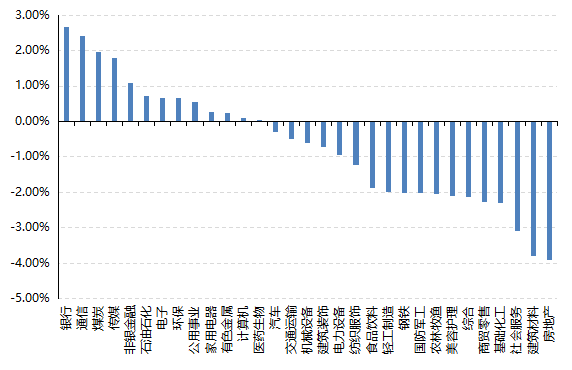

31个申万一级行业中有13个行业上涨。其中,银行、通信、煤炭表现居前,涨跌幅分别为2.66%、2.42%、1.95%,社会服务、建筑材料、房地产表现居后,涨跌幅分别为-3.08%、-3.79%、-3.91%。

上周,欧美主要市场普遍上涨,其中,道指上涨2.94%,标普500上涨3.93%;道琼斯欧洲50 上涨2.35%。亚太主要市场涨跌不一,其中,恒生指数上涨1.99%,日经225指数上涨8.67%。

图表:上周各类指数表现

数据来源:好买基金研究中心 时间:2024/8/12-2024/8/16

图表:上周申万一级行业涨跌幅

数据来源:Wind、好买基金研究中心,数据截至2024-8-16

2、基金市场

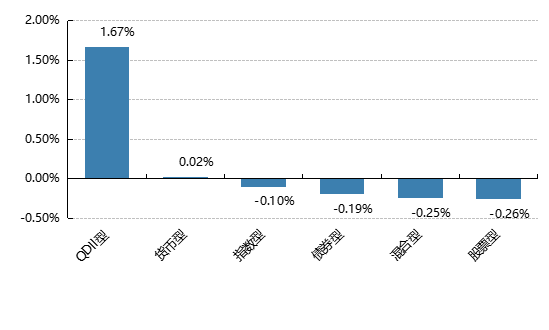

上周,国内基金涨跌不一,其中混合型和股票型基金平均下跌0.25%和0.26%, QDII基金平均上涨1.67%。

上周,权益类基金表现较好的是前海开源再融资主题精选和泰达宏利转型机遇A等;混合型基金表现较好的是德邦鑫星价值A(详细,购买)和中邮核心主题等;QDII式基金表现较好的是建信新兴市场优选和易方达日兴资管日经225ETF等;指数型表现较好的是工银中证港股通高股息(详细,购买)精选ETF和泰康港股通中证香港银行A等;债券型表现较好的是红塔红土盛商一年A和泰康裕泰A等;货币型表现较好的是光大添天盈A和工银瑞信7天理财A等。

图表:上周各类基金平均净值涨跌幅

数据来源:Wind、好买基金研究中心,数据截至2024-8-16

近期焦点

美国通胀如期回落,衰退担忧稍减

美国7月整体CPI同比增速2.9%,预期3%,前值3%;环比0.2%,预期0.2%,前值-0.1%。核心CPI同比3.2%,预期3.2%,前值3.3%;环比0.2%,预期0.2%,前值为0.1%。

简评: 能源CPI增速不及预期或是7月整体CPI略低于预期的主要原因。7月能源CPI同比1.1%,环比0%,前值-2%,增幅不及国际油价的上行幅度。一般来说国际油价领先美国能源价格 3-4周,6-7月国际油价涨幅约10%,而美国汽油零售价仅上涨1.6%,对应美国能源CPI增幅低于预期。能源商品CPI分项中,汽油环比0%,燃油0.9%。能源服务中电力(详细,购买)环比0.1%,管道气环比-0.7%。

核心CPI同比3.2%,核心商品降幅扩大,核心服务韧性缓解。核心商品同比降幅扩大至-1.9%,环比继续下降至-0.3%,为今年最大环比降幅。其中新车同比降幅扩大至1%,二手车降幅扩大至-10.9%,带动核心商品价格回落。核心服务虽然是主要拉动项,但同比贡献较上月放缓幅度较大。不含住房的核心服务同比4.71%,前值4.86%,其中医疗服务环比-0.3%,对应近期医疗行业就业走弱,而交通服务环比有所上升(0.4%)。住房同比回落至5.1%,环比回升至0.4%,带动核心服务下降但回落速度偏慢。

社零有回暖,内需仍待巩固

7月社零同比2.7%,预期2.6%,上月为2.0%;环比0.35%,前值-0.12%。中国7月规模以上工业增加值同比5.1%,预期5.2%,上月为5.3%;环比0.35%,前值0.42%。

简评:一方面季节性因素的服务消费或推动社零回暖。在低基数以及暑假因素的共同推动下,出行相关的需求带动了相关零售服务的回暖,也反映在好于预期的7月CPI数据上。具体品类上,部分升级类商品销售增长较快,通讯器材、体育娱乐用品同比分别增12.7%、10.7%;而金银珠宝、服装类、化妆品在购物季后延续回落,汽车等耐用品消费仍偏弱。

另一方面生产端维持平稳。工业生产虽然较上月有所回落,但整体依然保持较快增速,其中高技术产业同比高增10%,而服务业生产指数同比4.8%,均较上月有所提升。分行业来看,电子设备、运输设备同比分别增14.3%与12.7%,与出口的高景气度相对应。

好买观点

1、股票型基金投资策略

8月上半月市场仍旧较为疲弱,绝大多数宽基呈现下行的态势,整体而言大盘和微盘相对较好,而中盘相对较弱,成长价值方面价值阶段占优但差异不大。近期在外围市场的强势反弹下,A股的交易量反而进一步缩小,来到了4000亿+的平台,同时债市的交易热度较高,显示出市场对国内权益市场的比较悲观的情绪。目前场外长投资金观望程度较大,场内又以博弈为主,而博弈情绪又进一步对市场的长期多头力量产生较强的压制,或进一步导致资金的流失。我们从一些已披露二季报的消费龙头的业绩可以看到,一些优质个股并未有明显的业绩下行,因而即便考虑到长期增长中枢的下移,一些标的可能也早就进入了击球点,进一步大幅向下空间可能不大。因此,现在市场给长期投资者提供了更多具有安全边际的选择,但可能需要付出一定时间成本,不过A股历史上牛短熊长,这样的特点是符合历史规律的。在这样的背景下,定投布局、均衡配置可能是较好的应对方案,推荐以沪深300为代表的相关宽基风格产品。

2、债券型基金投资策略

上周中债总财富指数收于236.7474,较前周下跌0.08%;中债国债总财富指数收于236.0762较前周下跌0.07%,中债金融债总财富指数收于238.9798,较前周下跌0.08%;中债企业债总财富指数收于241.6836,较前周下跌0.01%;中债短融总财富指数收于204.1632,较前周上涨0.03%。

中债银行间固定利率国债到期收益率曲线显示,一年期国债收益率为1.5341%,上行7.79个基点,十年期国债收益率为2.1978%,与上周持平;银行间一年期AAA级企业债收益率上行5.67个基点,银行间三年期AAA级企业债收益上行2.45个基点,五年期AAA级企业债收益率上行3.13个基点,分别为1.9731%、2.0579%、2.152%;一年期AA级企业债收益率上行5.66基点,三年期AA级企业债收益率下行2.45个基点,五年期AA级企业债收益率上行4.13个基点,分别为2.1187%、2.1934%、2.289%。(数据来源:Wind)

在8月12日至16日期间的一周时间里,央行显著加大了公开市场逆回购操作量,分别实现净投放738.3亿元、3850.8亿元、3692亿元、5706亿元、1249亿元,一周时间央行就向市场净投放11226.1亿元基础货币。8月16日,R001加权平均利率为1.7659%,较上周跌9.14个基点;R007加权平均利率为1.8656%,较上周跌0.91个基点;R014加权平均利率为1.9038%,较上周涨2.06个基点;R1M加权平均利率为1.925%,较上周涨5.21个基点。8月16日,shibor隔夜为1.7%,较上周跌7.8个基点;shibor1周为1.811%,较上周涨1.6个基点;shibor2周为1.879%,较上周涨4个基点;shibor3月为1.838%,较上周涨0.45个基点。本期内上交所1天国债回购日均成交量为14853.39亿元;较上周减少108.66亿元。本期内上交所1天国债回购年化利率为1.843%,较上周跌5个基点。

资金面方面,央行公开市场周四未对到期的MLF进行续做,但逆回购大举放量助稳情绪,银行间市场资金面整体偏宽松,隔夜回购加权利率续降逾9bp至1.75%附近,非银机构借入隔夜报价多在1.85%-1.9%区间。受政府债发行“上量”,税期与MLF到期多因素债市资金面偏紧。交易员称,本月是MLF操作时点首次切换后移,再加上税期、政府债缴款等因素叠加,央行后续支持力度料不用担忧。目前隔夜和七天期回购利率均在公开市场逆回购利率上方,绝对水平不低,如果短期压制因素消失,应还有一定下行空间。(数据来源:Wind)

经济面/政策面:

社融和信贷:

中国央行13日发布7月金融数据显示,7月末,广义货币(M2)余额303.31万亿元(人民币,下同),同比增长6.3%。狭义货币(M1)余额63.23万亿元,同比下降6.6%。流通中货币(M0)余额11.88万亿元,同比增长12%。前七个月净投放现金5396亿元。

初步统计,2024年7月末社会融资规模存量为395.72万亿元,同比增长8.2%。其中,对实体经济发放的人民币贷款余额为247.85万亿元,同比增长8.3%;对实体经济发放的外币贷款折合人民币余额为1.57万亿元,同比下降14.1%;委托贷款余额为11.21万亿元,同比下降1%;信托贷款余额为4.21万亿元,同比增长11.1%;未贴现的银行承兑汇票余额为2.14万亿元,同比下降16.2%;企业债券余额为32.18万亿元,同比增长2.6%;政府债券余额为73.82万亿元,同比增长15.4%;非金融企业境内股票余额为11.58万亿元,同比增长3.6%。

从结构看,7月末对实体经济发放的人民币贷款余额占同期社会融资规模存量的62.6%,同比持平;对实体经济发放的外币贷款折合人民币余额占比0.4%,同比低0.1个百分点;委托贷款余额占比2.8%,同比低0.3个百分点;信托贷款余额占比1.1%,同比高0.1个百分点;未贴现的银行承兑汇票余额占比0.5%,同比低0.2个百分点;企业债券余额占比8.1%,同比低0.5个百分点;政府债券余额占比18.7%,同比高1.2个百分点;非金融企业境内股票余额占比2.9%,同比低0.2个百分点。(数据来源:Wind)

房地产市场:

1—7月份,房地产开发企业房屋施工面积703286万平方米,同比下降12.1%。其中,住宅施工面积491532万平方米,下降12.7%。房屋新开工面积43733万平方米,下降23.2%。其中,住宅新开工面积31684万平方米,下降23.7%。房屋竣工面积30017万平方米,下降21.8%。其中,住宅竣工面积21867万平方米,下降21.8%。

1—7月份,新建商品房销售面积54149万平方米,同比下降18.6%,其中住宅销售面积下降21.1%。新建商品房销售额53330亿元,下降24.3%,其中住宅销售额下降25.9%。7月末,商品房待售面积73926万平方米,同比增长14.5%。其中,住宅待售面积增长22.5%。

1—7月份,房地产开发企业到位资金61901亿元,同比下降21.3%。其中,国内贷款9216亿元,下降6.3%;利用外资17亿元,下降45.0%;自筹资金22057亿元,下降8.7%;定金及预收款18693亿元,下降31.7%;个人按揭贷款8748亿元,下降37.3%。(数据来源:Wind)

固定资产投资:

2024年1—7月份,全国固定资产投资(不含农户)287611亿元,同比增长3.6%,其中,民间固定资产投资147139亿元,与去年同期持平。从环比看,7月份固定资产投资(不含农户)下降0.17%。

制造业带动效应增强,随着高质量发展持续推进,制造业高端化、智能化、绿色化步伐加快,制造业投资较快增长。1—7月份,制造业投资同比增长9.3%,增速比全部投资高5.7个百分点;对全部投资增长的贡献率为62.2%,比上半年提高4.7个百分点。其中,消费品制造业投资增长15.8%,装备制造业投资增长10.7%,原材料制造业投资增长9.3%。新动能新优势不断发展壮大,高技术产业投资增势良好。1—7月份,高技术产业投资同比增长10.4%,增速比全部投资高6.8个百分点。

基础设施投资持续增长,增发国债、灾后恢复重建等项目加快形成实物工作量,基础设施投资保持增长。1—7月份,基础设施投资同比增长4.9%,增速比全部投资高1.3个百分点,拉动全部投资增长1.0个百分点。其中,水利管理业投资增长28.9%,航空运输业投资增长25.5%,铁路运输业投资增长17.2%。

在房地产投资方面,行业需求整体偏弱,新房去化压力较大,新开工和施工不足,导致房地产投资完成额仍然处于下滑之中。1—7月份,全国房地产开发投资60877亿元,同比下降10.2%;其中,住宅投资46230亿元,下降10.6%。(数据来源:Wind)

消费:

7月份,社会消费品零售总额37757亿元,同比增长2.7%。其中,除汽车以外的消费品零售额33959亿元,增长3.6%。1—7月份,社会消费品零售总额273726亿元,同比增长3.5%。其中,除汽车以外的消费品零售额246990亿元,增长4.0%。

按经营单位所在地分,7月份,城镇消费品零售额32691亿元,同比增长2.4%;乡村消费品零售额5066亿元,增长4.6%。1—7月份,城镇消费品零售额237250亿元,增长3.4%;乡村消费品零售额36476亿元,增长4.5%。

按消费类型分,7月份,商品零售额33354亿元,同比增长2.7%;餐饮收入4403亿元,增长3.0%。1—7月份,商品零售额243079亿元,增长3.1%;餐饮收入30647亿元,增长7.1%。按零售业态分,1—7月份,限额以上零售业单位中便利店、专业店、超市零售额同比分别增长5.2%、4.5%、2.0%;百货店、品牌专卖店零售额分别下降3.8%、1.6%。1—7月份,全国网上零售额83784亿元,同比增长9.5%。其中,实物商品网上零售额70093亿元,增长8.7%,占社会消费品零售总额的比重为25.6%;在实物商品网上零售额中,吃类、穿类、用类商品分别增长19.7%、6.3%、7.5%。(数据来源:Wind)

工业增加值:

7月份,规模以上工业增加值同比实际增长5.1%(增加值增速均为扣除价格因素的实际增长率)。从环比看,7月份,规模以上工业增加值比上月增长0.35%。1—7月份,规模以上工业增加值同比增长5.9%。

分三大门类看,7月份,采矿业增加值同比增长4.6%,制造业增长5.3%,电力、热力、燃气及水生产和供应业增长4.0%。分经济类型看,7月份,国有控股企业增加值同比增长3.5%;股份制企业增长5.4%,外商及港澳台投资企业增长4.2%;私营企业增长5.2%。

分行业看,7月份,41个大类行业中有33个行业增加值保持同比增长。其中,煤炭开采和洗选业增长4.7%,石油和天然气开采业增长5.7%,农副食品加工业增长0.2%,酒、饮料和精制茶制造业增长2.7%,纺织业增长5.9%,化学原料和化学制品制造业增长8.6%,非金属矿物制品业下降2.9%,黑色金属冶炼和压延加工业下降1.5%,有色金属(详细,购买)冶炼和压延加工业增长9.4%,通用设备制造业增长3.2%,专用设备制造业增长2.5%,汽车制造业增长4.4%,铁路、船舶、航空航天和其他运输设备制造业增长12.7%,电气机械和器材制造业增长2.8%,计算机、通信和其他电子设备制造业增长14.3%,电力、热力生产和供应业增长3.2%。

分产品看,7月份,规模以上工业619种产品中有367种产品产量同比增长。其中,钢材11436万吨,同比下降4.0%;水泥15368万吨,下降12.4%;十种有色金属656万吨,增长8.2%;乙烯277万吨,增长8.6%;汽车229.7万辆,下降2.4%,其中新能源汽车98.8万辆,增长27.8%;发电量8831亿千瓦时,增长2.5%;原油加工量5906万吨,下降6.1%。(数据来源:Wind)

债市观点:

全周债市行情走势先抑后扬,受大行卖债影响,债券收益率整体有所上行。资金方面,随着央行逆回购投放力度加大,流动性边际有所改善,但受到地方政府发债上量,税期和MLF到期等多因素扰动,债市资金面总体仍偏紧。

实体经济方面,内需相关的投资与消费均有呈走弱趋势,同比增速不及预期,出口对经济拉动作用相对较强。而在内需偏弱背景下,制造业投资与工业生产也出现了边际走弱。投资方面,基建投资增速有所回升,但房地产投资增速延续下行,制造业投资也出现一定的回落。从消费视角来看,与工业品需求更为相关的耐用品消费近期表现欠佳,家电与汽车零售同比增速有所下行。海外需求层面,近两月我国出口增速仍保持在相对高位,但从海外经济基本面来看,外需热度或已出现降温。

债市近期有所调整,短期虽然受到银行机构卖债行为的扰动,但基本面偏弱局面未发生实质性转变,核心通胀或仍将低位运行。就长端利率走势而言,其运行方向主要取决于经济基本面。往后看,基本面博弈逻辑或仍占上风,利率预计将回归震荡下行趋势。

3、QDII基金投资策略

恒生指数和恒生科技(详细,购买)指数本月联同外围反弹,表现显著优于A股。整体来看香港主要指数仍在低位区间,大幅向下风险可能较低。从分子端来看,除非经济进一步超预期下行,否则分子端具备较强安全边际;分母端考虑到联储的降息预期,或并不具备显著上行空间。因此从定价角度看港股当前具备较高赔率,个别优质资产还兼具较高胜率。整体来看,尽管影响港股定价的因素较A股或更加复杂,但考虑到港股的估值较低以及部分稀缺企业的优质性,港股在当前点位值得积极配置。

风险提示:投资有风险。基金的过往业绩及其净值高低并不预示其未来表现。基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。相关数据仅供参考,不构成投资建议。投资人请详阅基金合同和基金招募说明书、基金产品资料概要等法律文件,并自行承担投资风险。