一、行情回顾

昨日,沪深两市双双收跌。截止收盘,上证综指收于2850.65点,跌17.29点,跌幅为0.60%;深成指收于8311.00点,跌98.23点,跌幅为1.17%;沪深300收于3309.24点,跌25.15点,跌幅为0.75%;创业板收于1584.33点,跌22.86点,跌幅为1.42%。两市成交4774.53亿元,较前一日交易量增加0.03%。大盘股强于小盘股。中证100下跌0.85%,中证500(详细,购买)下跌1.37%。

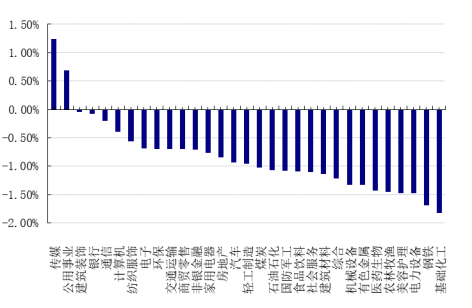

31个申万一级行业中有2个行业上涨。其中,传媒、公用事业、建筑装饰表现居前,涨跌幅分别为1.23%、0.69%、-0.05%,电力(详细,购买)设备、钢铁、基础化工表现居后,涨跌幅分别为-1.48%、-1.69%、-1.82%。沪市有472只个数上涨,占比20.45%,深市有862只个数上涨,占比29.99%。非ST个股中,43只个股涨停,4只个股跌停。股指期货主力合约3个合约均下跌,其中,3只期指好于现货指数。

申万一级行业涨跌幅

数据来源:Wind日期:2024/8/14

昨日,中债银行间债券总净价指数上涨0.17个百分点。

昨日,欧美主要市场普遍上涨,其中,道指上涨0.61%,标普500上涨0.38%;纳斯达克指数上涨0.03%;道琼斯欧洲50 上涨0.39%。亚太主要市场涨跌不一,其中,恒生指数下跌0.35%,日经225指数上涨0.58%,印度孟买 Sensex30 指数上涨0.19%。

二、指数涨跌

数据来源:Wind日期2024/8/14

三、新闻

1、债券市场再次出现调整

2024年以来,债券市场总体来看处于牛市状态中,主要原因有以下几点(1)随着城投化债进程的推进,目前市场基本接受了城投违约风险较低的事实,大部分城投收益率已经低于3%,和利率债的利差较小,仅有部分的流动性溢价;而与此同时,其他市场的资金大量涌入债券市场,在这种情况下,市场出现了较为极致的“资产荒”行情,这种情况下,不少资金开始增配利率债;(2)由于居民消费意愿不振,企业新增投资意愿不强,今年以来银行定期存款总量急速上升;而对应的是社融数据的不景气,企业部门和居民部门的长短贷都缺乏增量,银行在信贷规模上逐渐缩量,在负债端高增,而资产端不足的情况下,资产端上只能通过买债来代替信贷,利率债是银行最偏好的资产,所以以城农商为代表的银行今年以来大幅买入利率债,导致利率债点位快速下行,引发债券的牛市。

但是利率点位的快速下行并不利于汇率的稳定,尤其在美国加息进度一拖再拖的情况下,如果国内的利率点位过低,将会有更多的资金选择出海,从而对汇率造成压力;此外,如果利率长期过低,一旦出现回调,将会引发类似于美国“硅谷银行”的风险。所以央行从今年4月以来一直在向市场提示利率风险,4月底市场出现了一周左右的波动,但是由于买盘力量过大,利率很快回到了之前的点位。5月中旬,市场一直担心的超长国债发行方式落地,和预期的集中超大供应不同,而是采取了高频多次发行,而且可以面向个人投资人进行,债市做多力量的最大担忧消除,利率开始进一步缓慢下行,市场对央行的喊话逐渐钝化,2季度央行的后续喊话起到的效果并不明显。

7月开始,央行开始用实际行动维护长债利率的稳定,向外界宣布可以与大行签署了中长期国债的借入协议,也就是可以融券做空债券,但是并没有正式进行大规模操作,市场利率反应并不大。相反,随着三中全会的召开和上半年GDP数据的出台,下半年稳经济的重要性进一步提高,所以很快央行进行了降息,先后宣布了调降了OMO、MLF以及LPR利率,反而打开了债券市场收益率下行的空间,8月5日,10年与30年国债很快都下行到历史最低点位,10年期国债一度突破2.10%关口,30年国债一度突破2.30%点位。

但是8月5日尾盘,大行债券卖出规模突然增加,之后每天下午16点半以后,债券市场7年、或者10年期国债都会出现大规模的ofr盘,规模在0.5-2亿左右。8月7日,中国银行间市场交易商协会公告《对4家农村商业银行启动自律调查》,并在8号早间发布公告,调查处理中小金融机构存在的出借债券账户和利益输送行为,央行用行动开始对国债的买盘力量进行进一步规范,引发债券市场的剧烈调整,到本周一,长债收益率在4个交易日内迅速回弹到降息之前的点位,周一30年国债期货单日跌幅超过1%,市场对债券市场普遍出现恐慌情绪,担忧债券市场收益率快速上行,从而击穿信用债利差,引发银行理财大规模抛售信用债,出现类似于2022年年底的“债灾2.0”。

但是市场的担忧在一天之后就发生了变化,周二债券市场再度出现反转,8月13日下午5点,央行发布了1-7月金融数据,新增社融与人民币贷款都明显低于预期,新增人民币贷款为-767亿,是2005年7月以来首次出现负增长,尽管尾盘仍有大量的利率债卖盘出现,但是债券市场买盘的力量再次覆盖卖盘,30年期国债收益率再次下行4bp。在13日债券市场展现多头力量之后,14日的债券市场买盘力量再度起势,10年期国债收益率再次突破2.20%,30年国债期货盘中一度涨幅逼近1%,从盘面上看,多头仍然占据债券市场主导地位。

可以确定的是,本轮央行与市场的博弈到此并未结束。预计在接下来的一段时间中,长债收益率将会仍有可能一定范围内反复拉扯,主要原因有以下几点:

(1)引发债券收益率下行的主要因素并没有任何改善的迹象,市场不会形成基本面即将改善的一致预期,较为极致的“资产荒”行情仍在演绎,银行部门仍有大仓位配置收益利率债需求,市场的买盘力量不可能短时间内消失不见。

(2)央行对长期国债利率水平的引导态度非常坚决,8月份最新发布的二季度货币执行报告中,央行已经把利率风险提升到了防范化解金融风险的高度,长债收益率一方面是央行货币政策传导的重要环节,一方面也是防止系统性风险发生的重要基石,重要性无以复加,此外,央行可以动用的工具较多,引导国债利率水平的能力也毋庸置疑。

(3)债券多头的本意是挽回金融机构资产负债倒挂,在当前“去金融化”和对利益输送大力打击的背景下,机构盈利不会转化为交易员个人盈利;央行的本意是维护金融市场的稳定,不会调控到债市崩盘;在这种拉锯下,债券市场的走势很可能还是会在一定区间范围内反复拉扯。

所以,我们对债券市场未来的预测为:

(1)不会出现类似于2022年年底的赎回潮,根据中泰证券数据,8月11日,理财产品存续规模为29.77万亿,较上周环比增加22亿元,分类型看,现金管理型7.84万亿,环比减少234亿元;固定收益类为21.19万亿,环比增加389亿元。

(2)对以信用债为主的产品来说影响不大,根据天风证券数据,本轮市场波动受影响较为明显的主要是中高等级债券,低等级长久期产业债和城投债以及A/A+银行二级债收益率仍然下行或回调幅度相对较小,总体来看对于信用债的影响比较小。

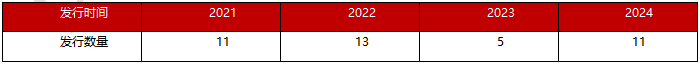

2 、公募REITs的加速发行并未能抬升市场整体行情

截至8月11日,今年以来共成立11只公募REITs产品,合计发行规模高达272.70亿元。 无论是新发产品数量还是发行规模,目前均已超过去年全年水平。

数据来源:Wind 截至时间:2024.8.11

但是公募REITs的加速发行并未能抬升市场整体行情,自从春节之后,中证REITs指数从底部快速反弹到800点附近,之后半年左右,中证REITs指数一直位于780-820点之间反复波动,市场没有引起向上的合力。

数据来源:Wind 数据时间:2024.1.1-2024.8.11

主要原因可能为原始权益人高份额持有资产导致市场整体的流动性过低,2024年中国的公募REITs市场总市值达到1000亿元,尽管总市值仍不大,但是似乎也初步具备一定的流通性,但有三个因素导致公募REITs实际流通量过低:

第一,公募REITs在发行上设置了诸多的锁定期限制。根据相关规定,公募REITs首次发行时,基础设施项目原始权益人或其同一控制下的关联方参与基础设施基金份额战略配售的比例合计不得低于本次基金份额发售数量的20%,其中基金份额发售总量的20%持有期自上市之日起不少于60个月,超过20%部分持有期自上市之日起不少于36个月,础设施项目原始权益人或其同一控制下的关联方以外的专业机构投资者可以参与基础设施基金份额战略配售,持有基础设施基金份额期限自上市之日起不少于12个月;公募REITs扩募时,扩募项目的原始权益人或其同一控制下的关联方参与战略配售不低于发售数量的20%,锁定期与首发规定相同,即20%部分的持有期自上市之日起不少于60个月,超过20%部分持有期自上市之日起不少于36个月,持有份额超过20%的第一大持有人或战略投资者锁定期18个月,其他投资者锁定期6个月。

第二,原始权益人以及其他战略投资者在发行中倾向于持有高份额的战略配售额。由于公募REITs市场目前方兴未艾,申报的项目具有示范效应,需要通过各级发改委、证监会和交易所的层层审核,所以申报的资产大多为地方上经过筛选之后的优质资产。原始权益人发行公募REITs时候,资产将会整体从资产负债表中剥离,而项目原始权益人并非出于本意而发行,所以在剥离资产之后也不一定愿意放弃资产的收益权,从实际发行来看,原始权益人持有资产份额一般都远超过规定的20%下限,部分产品原始权益人及同一控制下的关联方持有份额甚至接近80%。

第三,原始权益人以及其他战略投资者不愿意出售持有的份额。等到公募REITs战略配售份额达到解禁期满时,由于公募REITs市场整体表现疲软,大多数产品净值都位于水下,大部分持有人不愿意折价卖出基金,所以从1年和3年的集中解禁节点来看,目前都没有观察到原始权益人及同一控制下的关联方大仓位的减持现象。

结合上述三点原因,公募REITs原始权益人及同一控制下的关联方在发行时大仓位持有,而解禁之后又不愿意出售所持有的份额,导致公募REITs市场整体的流动性过低,目前市场整体月度交易量仍在100亿以下,未能形成向上的合力。

风险提示:投资有风险。基金的过往业绩及其净值高低并不预示其未来表现。基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。相关数据仅供参考,不构成投资建议。投资人请详阅基金合同和基金招募说明书、基金产品资料概要等法律文件,并自行承担投资风险。