一、 市场回顾

1、 基础市场

上周,沪深两市涨跌互现。截止收盘,上证综指收于 2905.34 点,涨 14.44 点,涨幅为 0.50%;深成指收于 8553.55 点,跌 43.62 点,跌幅为 0.51%;沪深 300 收于 3384.39 点,跌 24.90 点,跌幅为 0.73%;创业板收于 1638.30 点,跌 21.23 点,跌幅为 1.28%。两市成交 35933.28 亿元。总体而言,小盘股强于大盘股。中证 100 下跌 1.27%,中证 500 上涨 1.10%。

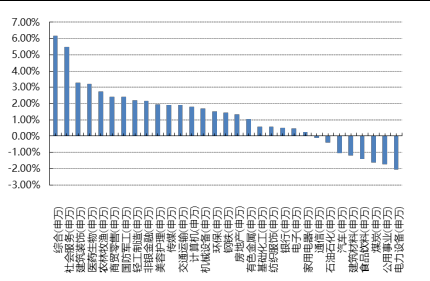

31 个申万一级行业中有 23 个行业上涨。其中,综合(申万)、社会服务(申万)、建筑装饰(申万)表现居前,涨跌幅分别为 6.16%、5.49%、3.27%,煤炭(申万)、公用事业(申万)、电力(详细,购买)设备(申万)表现居后,涨跌幅分别为-1.63%、-1.75%、-2.04%。

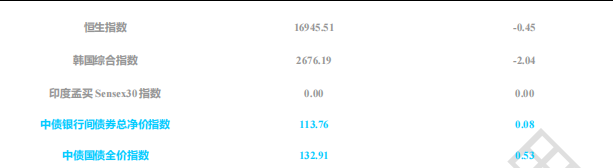

上周,中债银行间债券总净价指数上涨 0.08 个百分点。

上周,欧美主要市场普遍下跌,其中,道指下跌2.10%,标普500下跌2.06%;道琼斯欧洲50 下跌2.86%。亚太主要市场普遍下跌,其中,恒生指数下跌 0.45%,日经 225 指数下跌 4.67%。

图表:上周各类指数表现

数据来源:Wind、好买基金研究中心,数据截至 2024-08-02

图表:上周申万一级行业涨跌幅

数据来源:Wind、好买基金研究中心,数据截至 2024-08-02

2、 基金市场

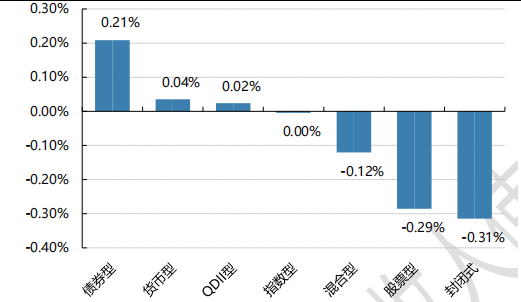

上周,国内基金涨跌不一,其中涨幅最大的是债券型,涨幅为 0.21%,涨幅最小的是封闭型,跌幅为-0.31%。

上周,权益类基金表现较好的是圆信永丰聚优 A 和申万菱信医药先锋 A 等;混合型基金表现较好的是嘉合锦元回报 A 和北信瑞丰健康生活主题等;封闭式基金表现较好的是华安张江光大园 REIT 和东吴苏州工业园区产业园 REIT 等;QDII 式基金表现较好的是华宝海外中国成长和上投摩根富时 REITs 人民币等;指数型表现较好的是汇添富中证精准医疗 A 和南方中证创新药(详细,购买) ETF 等;债券型表现较好的是兴业嘉华一年定开债和华商瑞鑫定期开放等;货币型表现较好的是信诚理财 7 日盈 A 和中银理财 30 天 A 等。

图表:上周各类基金平均净值涨跌幅

数据来源:Wind、好买基金研究中心,数据截至 2024-08-02

二、 近期焦点

1、 政治局会议:宏观政策要持续用力、更加给力

中共中央政治局 7 月 30 日召开会议,分析研究当前经济形势,部署下半年经济工作。会议指出,坚定不移完成全年经济社会发展目标任务。宏观政策要持续用力、更加给力。

本次会议在回顾上半年经济工作时指出,今年以来,经济运行总体平稳、稳中有进,延续回升向好态势,新动能新优势加快培育,高质量发展扎实推进,社会大局保持稳定。会议同时指出,当前外部环境变化带来的不利影响增多,国内有效需求不足,经济运行出现分化,重点领域风险隐患仍然较多,新旧动能转换存在阵痛。

在谈到下半年工作时,会议指出,下半年改革发展稳定任务很重,要全面贯彻落实党的二十大和二十届二中、三中全会精神,坚持稳中求进工作总基调,完整、准确、全面贯彻新发展理念,加快构建新发展格局,因地制宜发展新质生产力,着力推动高质量发展,围绕推进中国式现代化进一步全面深化改革,加大宏观调控力度,深化创新驱动发展,深入挖掘内需潜力,不断增强新动能新优势,增强经营主体活力,稳定市场预期,增强社会信心,增强经济持续回升向好态势,切实保障和改善民生,保持社会稳定,坚定不移完成全年经济社会发展目标任务。

会议强调,要以改革为动力促进稳增长、调结构、防风险,充分发挥经济体制改革的牵引作用,及时推出一批条件成熟、可感可及的改革举措。要坚持和落实“两个毫不动摇”,促进各种所有制经济优势互补、共同发展,完善产权保护、市场准入、破产退出等市场经济基础制度,防止和纠正一些地方利用行政、刑事手段干预经济纠纷。要弘扬企业家精神,在改革创新和公平竞争中加快建设更多世界一流企业。

会议指出,宏观政策要持续用力、更加给力。要加强逆周期调节,实施好积极的财政政策和稳健的货币政策,加快全面落实已确定的政策举措,及早储备并适时推出一批增量政策举措。要加快专项债发行使用进度,用好超长期特别国债,支持国家重大战略和重点领域安全能力建设,更大力度推动大规模设备更新和大宗耐用消费品以旧换新。要优化财政支出结构,兜牢“三保”底线。要综合运用多种货币政策工具,加大金融对实体经济的支持力度,促进社会综合融资成本稳中有降。要保持人民币汇率在合理均衡水平上的基本稳定。要切实增强宏观政策取向一致性,形成各方面共同推动高质量发展的强大合力。要继续发挥好经济大省挑大梁作用。

2、 美国 7 月失业率升至 4.3%

美国劳工部当地时间 2 日公布数据显示,今年 7 月美国失业率环比增长 0.2 个百分点至 4.3%,是自 2021年 10 月以来最高值。

数据显示,7 月美国非农业部门新增就业人数为 11.4 万人,远低于市场预期,同时低于 6 月 17.9 万人的数字。在过去 12 个月,非农业部门每月平均新增就业人数为 21.5 万人。此外,7 月平均时薪同比增长 3.6%,是自 2021 年 5 月以来的最小涨幅。

按行业来看,医疗保健业就业人数增加 5.5万人,占到本月新增就业人数的48%;建筑业就业人数增加 2.5万人;运输及仓储业就业人数增加 1.4 万人;信息产业就业人数下降 2 万人。

据美媒报道,7 月就业数据显示美国劳动力市场“降温”速度远超预期,触发了市场密切关注的衰退指标“萨姆规则”。根据“萨姆规则”,当连续三个月失业率的平均值较过去 12 个月的最低值高出 0.5 个百分点时,就会触发经济衰退。也有经济学家认为,当月就业数据意味着经济增速将放缓,但“不一定”会进入衰退。

3、 国务院印发《关于促进服务消费高质量发展的意见》

新华社北京 8 月 3 日电 国务院日前印发《关于促进服务消费高质量发展的意见》(以下简称《意见》)。《意见》以习近平新时代中国特色社会主义思想为指导,全面贯彻落实党的二十大和二十届二中、三中全会精神,完整准确全面贯彻新发展理念,加快构建新发展格局,统筹扩大内需和深化供给侧结构性改革,扩大服务业开放,着力提升服务品质、丰富消费场景、优化消费环境,以创新激发服务消费内生动能,培育服务消费新增长点,为经济高质量发展提供有力支撑,更好满足人民群众个性化、多样化、品质化服务消费需求。

《意见》提出 6 方面 20 项重点任务。一是挖掘餐饮住宿、家政服务、养老托育等基础型消费潜力。二是激发文化娱乐、旅游、体育、教育和培训、居住服务等改善型消费活力。三是培育壮大数字、绿色、健康等新型消费。四是增强服务消费动能,创新服务消费场景,加强服务消费品牌培育,放宽服务业市场准入,持续深化电信等领域开放。五是优化服务消费环境,加强服务消费监管,引导诚信合规经营,完善服务消费标准。六是强化政策保障,加强财税金融支持,夯实人才队伍支撑,提升统计监测水平。相关部门和各地共同开展服务消费提质惠民行动和服务消费季系列促消费活动,持续打造服务消费热点、推动服务质量提升。

《意见》要求各地区、各部门和有关单位坚决落实党中央、国务院决策部署,推动各项任务落实落细,共同促进服务消费高质量发展。

三、 好买观点

1、 股票型基金投资策略

指数震荡调整,消费板块反弹:海外方面,制造及就业数据走弱,衰退讨论加大,降息预期提升;国内方面,逆周期政策发力预期有所提升,市场出现企稳,上证上涨 0.50%,沪深 300、创业板分别下跌-0.73%、-0.28%,行业方面,综合、社会服务及建筑装饰等板块表现较为强势,煤炭、公用事业及电力设备整体较为弱势。

逆周期政策开始发力:1)7 月底政治局会议强调宏观政策要“持续用力、更加给力”,“坚定不移完成全年经济社会发展目标任务”;2) 央行货币政策调整,7 月 22 日 7 天逆回购操作利率下调 10bp 至 1.7%,为2023 年 8 月以来首次,随后 1 年期及 5 年期 LPR 同步下调 10bp 至 3.35%/3.85%,截至 7 月 29 日,6 大国有行与 12 家股份行均完成了存款利率下调,一年期以下定存利率下调 10BP,1 年期以上定存利率下调 20BP;3)总量政策持续发力,3000 亿元左右超长期特别国债资金支持设备更新和以旧换新,发改委印发《深入实施以人为本的新型城镇化战略五年行动计划》提出,5 年后常住人口城镇化率提升至接近 70%;国务院国务院印发《关于促进服务消费高质量发展的意见》,提出多项刺激内需举措。

市场配置价值显现:在大的化债周期之下,整体的预期偏弱,市场杠杆斜率未出现明显转向的背景下,考虑到市场整体的风险释放较为充分,市场短期的顶底区间均较为明显,指数区间震荡及结构性行情会将会是市场很长一段时间的主轴。近期市场连续回调,股债性价比持续提升,短期的配置价值显现。

2、 债券型基金投资策略

本周资金面整体保持宽松,随着央行调降 OMO 与 MLF 利率,各大银行对于 LPR 和存款利率也进行了新的一轮调降,债市收益率也再度下行。本周 10 年国债与 30 年国债收益率再度突破历史新低。

经济数据方面,7 月官方制造业 PMI 继续小幅回落 0.1 个百分点,继续保持在收缩区间。这一方面与 7 月为制造业传统淡季有关,另一方面近期高温极端天气对于制造业整体也存在一定影响。具体分项数据来看,7月生产指数回落 0.5pct,但仍保持在扩张区间,新订单指数在收缩区间内继续回落 0.2pct。整体来看,产需关系方面并未出现明显改善。价格指数方面,原材料价格指数回落至收缩区间,出厂价格指数则是在收缩区间内继续回落至 46.30%。非制造业方面,7 月建筑业指数回落 1.1pct 至 51.20%,服务业指数回落至荣枯线,服务业新订单指数则是在收缩区间内继续回落。非制造业表现整体也仍旧偏弱。

后续来看,7 月公布的经济数据与金融数据均未超出市场预期,同时地产行业在 6 月销售新高过后 7 月再度转冷,整体成交数据再度下行,经济弱修复态势仍未出现转变。随着市场对于美联储的降息预期加强以及日元升值带动的亚洲货币走强,汇率压力降低,我国货币政策操作空间或更为充足,债市短期来看收益率无大幅上行风险。但是当前市场收益率处在历史低点,市场对于降息的定价已经较为充分,同部分机构近期开始卖出国债止盈,因此仍需提防债市短期出现回调行情。

3、 QDII 基金投资策略

美国:美国 6 月新增就业较强,但失业率上行至 4.1%,且前期新增就业人数有所下修,显示就业市场的热度有所下降。6 月 PMI 和消费者信心指数也有所下修,通胀和消费平稳,总体经济有降温迹象。6 月议息会议维持利率水平,政策指引将 24 年降息预期下调为 1 次,并提高了长期中性利率水平。对于美股,成长风格仍以AI 产业趋势带来的盈利为核心支撑,价值风格更看好质量、高股息(详细,购买)方向。6 月 10 年美债震荡下行,6 月末为4.36%,较 5 月末的 4.51%下行了 15bp。我们认为当前点位的美债收益率的票息价值相对较高,且 6 月美国基本面有降温迹象,当前时点具备一定的配置价值。

欧洲:欧洲通胀压力放缓,经济增长诉求的重要性提升,欧央行开启降息。

日本:虽然日本 Q1 的 GDP 增长停滞,日元贬值趋势仍在存续,但日本企业在 Q1 财报季表现优秀,外加公司治理改革和 NISA 改革等利好因素,中长期看好日本股市。

印度:印度人口红利逐步兑现,经济增长速度较快,制造业景气度延续扩张;印主要指数对应的盈利稳健增长,较高的政策利率抵御了汇率贬值压力,短期看多印度股市表现。

越南:2024 年 1 季度 GDP 增速 5.66%,5 月外贸数据同比增速扩大,通胀回升,国内为刺激经济,流动性转向宽松,随着美元加息制约边际减弱,长期看好越南股市随着国内经济复苏走好,政治影响逐渐弱化,看好越南股市。

风险提示:投资有风险。基金的过往业绩并不预示其未来表现。基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。相关数据仅供参考,不构成投资建议。投资人请详阅基金合同等法律文件,了解产品风险收益特征,根据自身资产状况、风险承受能力审慎决策,独立承担投资风险。本资料仅为宣传用品,本机构及工作人员不存在直接或间接主动推介相关产品的行为。