一、市场回顾

1、基础市场

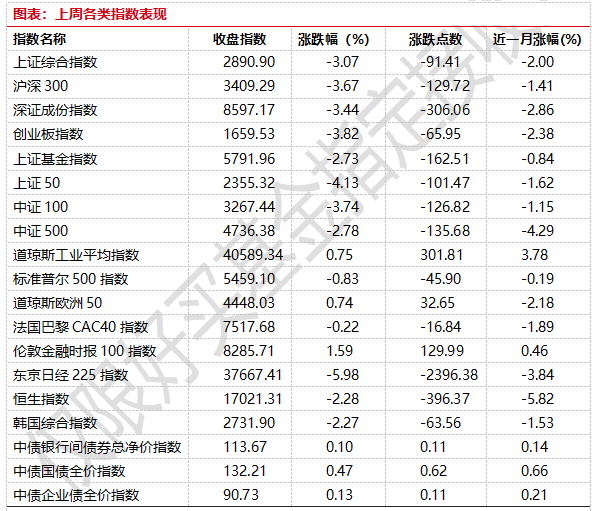

上周,沪深两市双双收跌。截止收盘,上证综指收于2890.90点,跌91.41点,跌幅为3.07%;深成指收于8597.17点,跌306.06点,跌幅为3.44%;沪深300收于3409.29点,跌129.72点,跌幅为3.67%;创业板收于1659.53点,跌65.95点,跌幅为3.82%。两市成交31406.31亿元。总体而言,小盘股强于大盘股。中证100下跌3.74%,中证500(详细,购买)下跌2.78%。

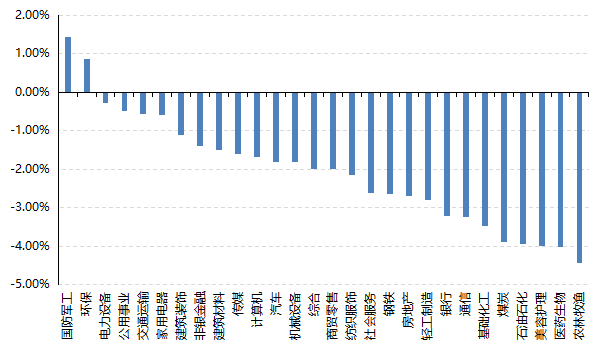

31个申万一级行业中有2个行业上涨。其中,国防军工、环保、电力(详细,购买)设备表现居前,涨跌幅分别为1.43%、0.87%、-0.28%,美容护理、医药生物、农林牧渔表现居后,涨跌幅分别为-3.99%、-4.02%、-4.44%。

上周,欧美主要市场涨跌不一,其中,道指上涨0.75%,标普500下跌0.83%;道琼斯欧洲50 上涨0.74%。亚太主要市场普遍下跌,其中,恒生指数下跌2.28%,日经225指数下跌5.98%。

图表:上周各类指数表现

数据来源:好买基金研究中心 时间:2024/7/22-2024/7/26

图表:上周申万一级行业涨跌幅

数据来源:Wind、好买基金研究中心,数据截至2024-7-26

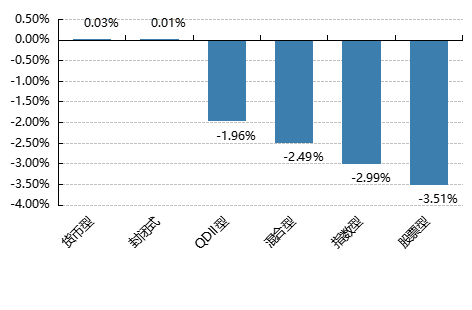

2、基金市场

上周,国内基金普跌,其中指数型和股票型基金平均下跌2.99%和3.51%, QDII基金平均下跌1.96%。

上周,权益类基金表现较好的是嘉实逆向策略和金鹰量化精选等;混合型基金表现较好的是前海联合泳隆A和金信核心竞争力等;QDII式基金表现较好的是易方达标普生物科技人民币A和广发纳斯达克生物科技人民币等;指数型表现较好的是富国中证军工龙头ETF(详细,购买)和鹏华中证国防ETF(详细,购买)等;债券型表现较好的是天弘兴益一年定开(详细,购买)和华泰保兴安悦等;货币型表现较好的是信诚理财7日盈B和信诚理财7日盈A等。

图表:上周各类基金平均净值涨跌幅

数据来源:Wind、好买基金研究中心,数据截至2024-7-26

二、近期焦点

6月工业企业盈利数据有所改善

1-6月规模以上工业企业利润同比3.5%,前值3.4%。其中6月同比增3.6%,前值0.7%。

简评: 盈利结构上,上游行业受益于利润率回升,盈利增速大幅回升,而下游行业利润率继续下探、拖累盈利同比转负,上下游盈利同比增速剪刀差明显走阔,与6月经济活动数据体现出的内外需剪刀差有所走阔相互印证。行业中,煤炭开采盈利增速明显回升、对整体利润增速的贡献达2.7个百分点,黑色和有色冶炼行业仍保持较高增速、对总利润增速的贡献达到3.2个百分点,而汽车利润同比增速持续下探、季调后利润率亦有所回落、可能显示去库仍在持续。

7月以来原材料价格整体继续回落,PPI环比或仍为负,内需相关行业盈利回升或仍需逆周期政策进一步加码,尤其是财政政策或需进一步以及更全方位的加力增效。6月的经济活动数据显示消费增速回落,而地产周期仍在偏弱区间,考虑到二十届三中全会明确提出“坚定不移实现全年经济社会发展目标”,7月政治局会议可能会再度评估2季度经济表现及对政策进行调整。 本周央行小幅降息,发改委及财政部亦出台新一轮以旧换新政策,包括中央财政明确提供3000亿左右超长期特别国债支持。后续财政支出是否加大及融资节奏是否加快或为关键看点。

美国2季度GDP好于预期

24Q2美国GDP环比年率+2.8%,预期+2.0%,略高于预测值+2.7%,前值+1.4%。

简评:居民消费仍是美国经济的最大支撑。居民消费对GDP环比增速的贡献率达到1.6%,是贡献最大的分项。同比增长2.5%,高于一季度的2.2%,但低于2023年四季度。服务消费好于商品消费,服务消费和商品消费同比分别增长2.8%、2.0%。服务消费主要受医疗服务支撑,商品消费则主要受汽车、娱乐用品、家具等耐用品支撑。除去汽车、建筑材料、食品饮料等波动性较高的项目后,美国的核心居民消费仍在走弱。高利率、高通胀将使美国居民的实际购买力继续承压,未来美国居民消费增速或将放缓。

另外一方面企业支出较为积极。企业的建筑投资、设备投资、知识产权投资同比分别增长5.3%、1.8%、4.6%。其中设备投资主要受运输设备和信息处理设备的驱动,而企业对AI相关技术的投资支撑了知识产权投资。

总体来看2024年二季度美国GDP增速高于市场预期。企业和政府仍在增加投资,居民消费虽然放缓但仍有韧性,商家补库也支撑了经济增长。

三、好买观点

股票型基金投资策略

7月以来,前期涨幅较大的资源&海运等周期板块、AI产业链以及消费电子等相关高位股遭遇急跌,带动全市场主要大宽基走弱,沪指跌幅超过3%,而与此同时前期跌幅较大的小微盘股逆势走强。整体起来看当前市场处于比较混沌的状态,一方面,具备较高质量属性、较好股东回报以及明显产业景气的板块均被市场所挖掘,从性价比上看大多不再具有较好的安全边际,而另一方面在中位跌幅26%的剧烈下跌下,全A的PE_TTM中位值仍有20倍左右,可能还谈不上非常便宜,而且我们也观察到资金从高位股中流出后并未流向经济复苏强相关板块,比如地产链、消费、医药等,说明市场对未来依旧较为悲观,风偏仍然比较低。目前红利风格有所承压,但如果其中优质标的价格大幅下行将提供更好的买点机会。同时市场整体下行带动权益资产长期性价比提高。在这样的背景下,定投布局、均衡配置可能是较好的应对方案,推荐以沪深300为代表的相关宽基风格产品。

债券型基金投资策略

上周中债总财富指数收于236.36,较前周上涨0.47%;中债国债总财富指数收于235.50较前周上涨0.53%,中债金融债总财富指数收于238.81,较前周上涨0.39%;中债企业债总财富指数收于241.29,较前周上涨0.21%;中债短融总财富指数收于203.9316,较前周上涨0.05%。

中债银行间固定利率国债到期收益率曲线显示,一年期国债收益率为1.48%,下行4.96个基点,十年期国债收益率为2.19%,下行6.70个基点;银行间一年期AAA级企业债收益率下行4.05个基点,银行间三年期AAA级企业债收益率下行8.54个基点,五年期AAA级企业债收益率下行9.80个基点,分别为1.95%、2.02%和2.13%,一年期AA级企业债收益率下行4.06个基点,三年期AA级企业债收益率下行7.55个基点,五年期AA级企业债收益率下行9.79个基点,分别为2.03%、2.11%和2.21%。(数据来源:Wind)

本周(7月20日至7月26日),央行开展了9847.5亿元逆回购操作,因有11830亿元逆回购到期,全周净回笼1982.5亿元。此外,周内央行还“加场”开展2000亿MLF操作,并有700亿元国库现金定存到期。同时,开展50亿元央票互换操作,并有50亿元央票互换到期。据此,按全口径计算,全周净回笼682.5亿元。Wind数据显示,下周(7月27日至8月2日)央行公开市场将有9847.5亿元逆回购到期,其中周一至周五分别到期582亿元、2673亿元、661亿元、2351亿元、3580.5亿元。7月26日,R001加权平均利率为1.7609%,较上周跌15.17个基点;R007加权平均利率为1.9754%,较上周涨7.46个基点;R014加权平均利率为1.9058%,较上周跌4.2个基点;R1M加权平均利率为1.9054%,较上周涨3.88个基点。7月26日,shibor隔夜为1.689%,较上周跌16.6个基点;shibor1周为1.913%,较上周涨5.8个基点;shibor2周为1.895%,较上周跌6.4个基点;shibor3月为1.877%,较上周跌1.8个基点。(数据来源:Wind)

政策面方面,7月22日,中国人民银行授权全国银行间同业拆借中心公布,2024年7月22日贷款市场报价利率(LPR)为:1年期LPR为3.35%,5年期以上LPR为3.85%,一年期和五年期以上LPR均下调10个基点;7月25日,中国人民银行以利率招标方式开展了2000亿元中期借贷便利(MLF)操作,中标利率2.3%,下降20个基点。同日,工商银行、农业银行、中国银行等大型商业银行宣布从7月25日起,下调人民币存款挂牌利率。

基本面方面,根据国家统计局数据,据对全国流通领域9大类50种重要生产资料市场价格的监测显示,2024年7月中旬与7月上旬相比,15种产品价格上涨,31种下降,4种持平。其中黑色金属和有色金属(详细,购买)普跌。

1—6月份,全国规模以上工业企业实现利润总额35110.3亿元,同比增长3.5%;规模以上工业企业中,国有控股企业实现利润总额12083.9亿元,同比增长0.3%;股份制企业实现利润总额26243.3亿元,增长1.5%;外商及港澳台投资企业实现利润总额8614.9亿元,增长11.0%;私营企业实现利润总额9193.6亿元,增长6.8%;采矿业实现利润总额6156.3亿元,同比下降10.8%;制造业实现利润总额24985.1亿元,增长5.0%;电力、热力、燃气及水生产和供应业实现利润总额3968.8亿元,增长23.1%。

总体看,上半年规上工业企业效益平稳恢复,同时也要看到,国内有效需求不足制约企业效益持续改善,国际环境严峻复杂加大企业经营压力,工业企业效益恢复基础仍需巩固。下阶段,要坚决贯彻落实党的二十届三中全会精神,积极扩大国内需求,畅通国民经济循环,因地制宜发展新质生产力,塑造发展新动能新优势,不断推动工业经济高质量发展。

本周央行超预期降息,一年期和五年期LPR下调10个bp,MLF下调20个基点,债券市场整体收益率下行。本次降息伴随货币政策框架改革的尝试,从此前OMO-MLF-LPR的传到机制逐步转向LPR与MLF的脱钩。本次转变后,货币政策中枢从MLF转向七天逆回购利率,转向由短及长的利率调整框架。受到美国降息预期时间提前影响,央行货币政策的空间有所打开,为本次降息提供一定条件。

1—6月份,全国规模以上工业企业实现利润总额35110.3亿元,同比增长3.5%。上半年规上工业企业效益平稳恢复,但也要关注到国内有效需求不足制约企业效益持续改善,国际环境严峻复杂加大企业经营压力。

总体看,本次降息的时间点较为敏感,时间上紧随三中全会,或可期待货币政策目标向配合财政政策发力倾斜。展望后市,新的货币政策传导机制更符合当前市场现状,后续政策利率的下调主要观察美联储降息动作以及汇率制约情况。。

QDII基金投资策略

恒生指数和恒生科技(详细,购买)指数本月有所下行,但跌幅相对A股宽基更小。整体来看香港主要指数或仍在低位区间,大幅向下风险可能较低。从分子端来看,除非经济超预期下行,否则分子端具备较强安全边际;而分母端考虑到联储的降息预期,或并不具备显著上行空间。因此从定价角度看港股当前具备较高赔率。整体来看,尽管影响港股定价的因素较A股或更加复杂,但考虑到港股的估值较低以及部分稀缺企业的优质性,港股在当前点位值得积极配置。

风险提示:投资有风险。基金的过往业绩及其净值高低并不预示其未来表现。基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。相关数据仅供参考,不构成投资建议。投资人请详阅基金合同和基金招募说明书、基金产品资料概要等法律文件,并自行承担投资风险。