一、行情回顾

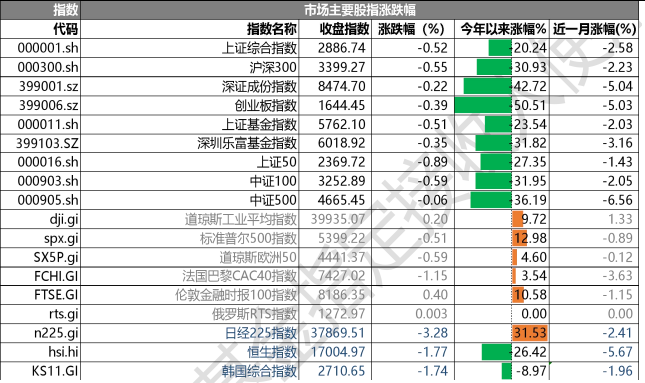

昨日,沪深两市双双收跌。截止收盘,上证综指收于 2886.74 点,跌 20.24 点,跌幅为 0.52%;深成指收于 8474.70 点,跌 42.72 点,跌幅为 0.22%;沪深 300 收于 3399.27 点,跌 30.93 点,跌幅为 0.55%;创业板收于 1644.45 点,跌 50.51 点,跌幅为 0.39%。两市成交 5886.26 亿元,较前一日交易量减少 6.15%。小盘股强于大盘股。中证 100 下跌 0.59%,中证 500 下跌 0.06%。

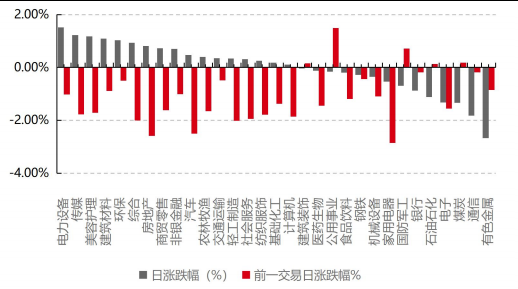

31 个申万一级行业中有 17 个行业上涨。其中,电力(详细,购买)设备、传媒、美容护理表现居前,涨幅分别为 1.52%、1.23%、1.18%,煤炭、通信、有色金属(详细,购买)表现居后,跌幅分别为-1.33%、-1.82%、-2.67%。沪市有 1408 只个数上涨,占比 62.22%,深市有 1802 只个数上涨,占比 63.41%。

▼申万一级行业涨跌幅

数据来源:Wind、好买基金研究中心;数据日期截至:2024/7/25

昨日,中债银行间债券总净价指数上涨 0.08 个百分点。

昨日,欧美主要市场涨跌不一,其中,道指上涨 0.20%,标普 500 下跌 0.51%;道琼斯欧洲 50 下跌0.59%。亚太主要市场涨跌不一,其中,恒生指数下跌 1.77%,日经 225 指数下跌 3.28%。

二、指数涨跌

数据来源:Wind、好买基金研究中心;数据日期截至:2024/7/25

三、新闻

1. 美股风格切换明显,QDII 基金坐“过山车”

7 月以来,高歌猛进的美股波折不断,从美国大选到美联储降息,从限制芯片(详细,购买)贸易到微软系统故障,不确定因素陡然增多。而本周开始,美股二季报迎来了首个高峰,但多只个股业绩爆雷,再次加剧了震荡趋势。从美股近日行情来看,资金“大切小”特征明显。美股龙头科技股热度回落明显,中小盘势头凶猛。

拉长时间来看,受近期美股高位震荡影响,QDII 基金在近期大起大落,坐上了“过山车”。比如,亚太精选 ETF 曾在 4 个交易日内暴涨超 22%,溢价率飙升至 20%以上,单日换手率一度超过 5 倍。但自 7 月 10 日以来,该 ETF 便接连重挫,迄今已经从高点下跌了约 18%,溢价率已经收窄至 0.5%,资金炒作情绪迅速降温。

再比如,纳指科技 ETF 曾在两个月时间大幅上涨了 30%,收盘价创下历史新高,溢价率也飙升至 20%以上。但近期,该 ETF 已经遭遇了 12%左右的跌幅,溢价率也收窄至 7%左右。

对于已经处在高位的美股来说,风吹草动就可能会带来资产的高波动,在不确定因素越来越多的当下,美股后市将何去何从?摩根士丹利基金从盈利预期和估值两个方面,阐述了他们对美股的后市展望:盈利预期方面,截至 2024 年 5 月,标普 500 的预期收益相比年初有所提升,这表明今年以来累积收益强于预期。摩根士丹利投资管理认为,除非经济突然减速,否则 2025 年的收益预估到年底可能会更高。估值方面,从市盈率的趋势来看,标普 500 的前瞻市盈率目前为 20.5 倍(截至 2024 年 5 月 31 日),高于年初的 19.7 倍。基于2025 年的收益预估,这两者都支撑标普 500 指数年终接近 6000 点可能性高于接近 5000 点的可能性。

2. 六行集体宣布:下调存款利率!未来走势如何?

7 月 25 日,根据工行、农行、中行、建行、交行、邮储六大国有银行官网信息显示,六大国有银行集体宣布下调存款利率。工商银行下调一年期、两年期、三年期和五年期人民币定期存款利率至 1.35%、1.45%、1.75%、1.8%(此前分别为 1.45%、1.65%、1.95%、2.00%)。这意味着,如果存款 100 万元存 5 年期,到手利息由之前的 10 万元降至 9 万元,约减少 1 万元。

中信证券首席经济学家明明此前表示,在银行负债成本保持相对刚性的背景下,贷款利率的降低客观上压缩了银行的息差空间。2022 年以来,净息差一路下行,成为当前银行经营中需要重点关注的问题及主要挑战。

同时他也指出,存款挂牌利率适时调整也有利于实现存贷款利率的有效联动,推动存款利率市场化。若上述利率调整落地,一方面可以减少银行的利息支出,提高银行的利润空间,有利于净息差稳定;另一方面下调存款利率可能会刺激更多的资金流向投资市场,提高资本市场的活跃度。

兴业研究指出,随着未来我国金融总量指标关注的淡化以及存款增速的下滑,银行规模增速也将下一个台阶,“以量补价”策略或将难以为继。与此同时,在低利率、低息差时代若过分倚重投资交易,则一旦出现市场利率误判,可能对银行的盈利乃至生存产生严重负面影响。由此,稳息差仍是当前我国银行的重要任务。

风险提示:投资有风险。基金的过往业绩并不预示其未来表现。基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。相关数据仅供参考,不构成投资建议。投资人请详阅基金合同等法律文件,了解产品风险收益特征,根据自身资产状况、风险承受能力审慎决策,独立承担投资风险。本资料仅为宣传用品,本机构及工作人员不存在直接或间接主动推介相关产品的行为。