一、行情回顾

昨日,沪深两市双双收跌。截止收盘,上证综指收于2901.95点,跌13.42点,跌幅为0.46%;深成指收于8493.10点,跌113.49点,跌幅为1.32%;沪深300收于3418.17点,跌21.71点,跌幅为0.63%;创业板收于1650.91点,跌20.54点,跌幅为1.23%。两市成交6272.08亿元,较前一日交易量减少5.28%。大盘股强于小盘股。中证100下跌0.68%,中证500(详细,购买)下跌1.16%。

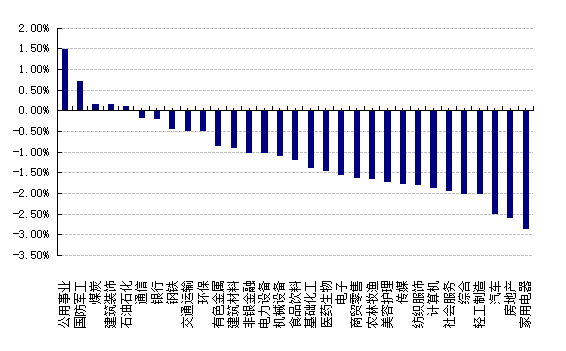

31个申万一级行业中有5个行业上涨。其中,公用事业、国防军工、煤炭表现居前,涨跌幅分别为1.50%、0.72%、0.18%,汽车、房地产、家用电器表现居后,涨跌幅分别为-2.51%、-2.59%、-2.86%。沪市有376只个数上涨,占比16.31%,深市有414只个数上涨,占比14.35%。非ST个股中,51只个股涨停,27只个股跌停。股指期货主力合约3个合约均下跌,其中,0只期指好于现货指数。

申万一级行业涨跌幅

数据来源:Wind日期:2024/7/24

昨日,中债银行间债券总净价指数上涨0.03个百分点。

昨日,欧美主要市场普遍下跌,其中,道指下跌1.25%,标普500下跌2.31%;道琼斯欧洲50 下跌0.72%。亚太主要市场普遍下跌,其中,恒生指数下跌0.91%,日经225指数下跌1.11%。

二、指数涨跌

数据来源:Wind日期2024/7/24

三、新闻

1 、城投化债政策可能会打上新“补丁”

目前城投的化债政策主要依靠2023年10月发布的“35号文”,其中就化债的期限、化债范围、重点区域等都做出了规定,近期,有部分媒体报道,“35号文”中提到的城投化债政策可能会有新“补丁”。

【政策支持时间】“35号文”中提到“今明两年到期公开市场债券力求保兑付,支持重点省份融资平台债券本金借新还旧,压降存量规模。重点省份可在年度债券发行额度内统借统还,支持资质较好的融资平台承接弱资质融资平台借新还旧债券发行额度,由强资质平台发债为弱资质平台偿还到期债券。”所以今明两年指的是2023年及2024年,所以目前市场中普遍对于在2024年之前到期的城投债信用风向较为放心,而存续期间超过2024年或2025年的债券,从目前来看仍保证了较为微弱的期限利差,在进入2024年下半年之后,本次新“补丁”提到将会把政策延续到2027年6月。

【政策支持范围】“35号文”中提到的化债政策支持范围是“以重点省份今明两年到期存量融资平台债务为重点”,所谓重点省份是指“黑龙江、吉林、辽宁、内蒙古、天津、重庆、宁夏、甘肃、青海、贵州、广西、云南12个省份”,而且政策支持重点为“融资平台债务”,也就是并不涉及“双非债务”(重点省份的非持牌金融机构债务以及非重点省份的非标和非持牌金融机构债务),所以今年以来,城投市场标债和非标形成了典型的“冰火两重天”,标债收益率持续走低,而同一主体发行的非标债务融资成本仍然较高。本次新“补丁”中债务置换和重组范围扩展到了重点省份的融资租赁等非持牌金融机构融资、非重点省份信托、资管等持牌金融机构融资、非重点省份融资租赁等非持牌金融机构融资,也就是说除了非常不合规的债务之外,基本都在化债政策的支持范围之内。

【境外债发行做出新规定】化债政策出台之后,对于城投新政境内债务做了严格的规定,于是很多城投在海外发行新增债务,尤其是发改委56号令规定境外发1年以上存续期债务需要经过其审批,所以大量1年以内境外债开始发行,但是在2024年年初受到了监管,本次新“补丁”正式禁止了一年内境外债发行,但是提到境外债可用境内债做借新还旧。

【可能带来的影响】根据20届三中全会汇总关于地方债务的表态“防范化解房地产、地方政府债务、中小金融机构等重点领域风险“,预计城投债务化解政策将会有一定的稳定性和延续性,本次政策补丁是对前“35号文”中对于时间和范围的扩展,打消了市场对于城投化债政策的疑虑,但是随之而来的会是城投债收益率的进一步降低。

信用债较国债的利差包含了流动性补偿和信用风险补偿,目前由于信用风险补偿不高,所以信用债收益率快速贴近国债利差,今年以来随着信用债收益率持续走低,资本利得在债券基金的投资收益中的占比越来越高,但是这种现象下可能关注的风险有两点:第一,收益率下行带来的资本利得是一次性的,后续可能需要忍受债券本身低利率收益;第二,信用债的流动性远弱于国债,目前利差现实流动性补偿不足,如果债券市场出现调整,信用债调整力度可能会高于利率债。

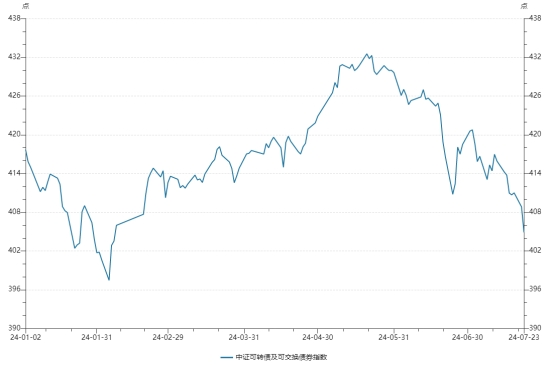

2、可转债市场有所调整

6 月信用评级调整冲击转债市场,低评级、偿债能力偏弱的转债明显下跌,可转债市场在经历短暂修复之后,又因为正股的带动下普遍下跌。目前的可转债市场特点和之前有细微差别,(1)偏债型转债规模进一步扩大,偏股性转债进一步压缩。(2)二季度上市的转债规模和数量远不及往年同期,新券供给不足。(3)二季度转债市场成交额和换手率中枢均有抬升,转债市场交投情绪有所改善,投资者仍然认可转债资产的配置价值,但是对低价、低评级、基本面较弱的回避情绪仍然存在,对信用风险的管控有所加强。

数据来源:Wind 数据时间:2024.1.2-2024.7.23

公募观点方面,广发证券表示:不同公募基金对于可转债的持仓有所不同,二级债基却进一步减持转债,偏债混合基金及灵活配置基金也明显减配转债,一方面,转债信用风险冲击不可避免的影响到机构的增配情绪,另一方面,结合股票仓位也全面下滑来看,公募其实在全面下调风险敞口,波动较大的转债同样也成为了卖出对象。

2024Q2一级债基大幅增持转债,转债基金方面,打破了延续了23Q4以来的减仓节奏,大幅增持135.35亿元,持仓规模再度达到历史最高点。转债品种显然并未受到机构的全面“抛弃”,在“资产荒”的大背景下,转债性价比依然存在,只是需要对转债个券进行分类重定价。

私募观点方面,合晟资产表示,转债市场的剧烈波动主要受情绪影响,基本面变化导致的波动是不会这么快体现的。“我们也猜测,一些资产中转债占比较大的基金,由于净值下跌或委托人心理波动后赎回,导致被动卖出。”部分转债“债底”被打穿很正常,因为之前市场普遍比较忽视转债的信用风险,可能很多机构是没有做好转债违约或较大面积违约的可能性的预计。

最近几个月的急跌是会跌出来一些机会的,当前转债市场的性价比处于一个比较高的阶段。公司持仓的转债整体上特点是低价和分散。同时通过沟通,让委托人认识到转债市场的投资风险,并确保这种风险在对方能接受的范围内,使得负债端会相对稳定,投资端也会更加从容。

总体而言,近期可转债市场的调整原因一方面来自于6月份信用评级的调整冲击的余波,一方面来自于正股的下跌,还有一方面来自于部分基金对于可转债的减仓所致,2024年7月24日,可转债市场中位数价格为106元,距离纯债价值不是很远,部分机构投资者认为此时不失为可转债布局的恰当时机。

风险提示:投资有风险。基金的过往业绩及其净值高低并不预示其未来表现。基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。相关数据仅供参考,不构成投资建议。投资人请详阅基金合同和基金招募说明书、基金产品资料概要等法律文件,并自行承担投资风险。