市场回顾

1、基础市场

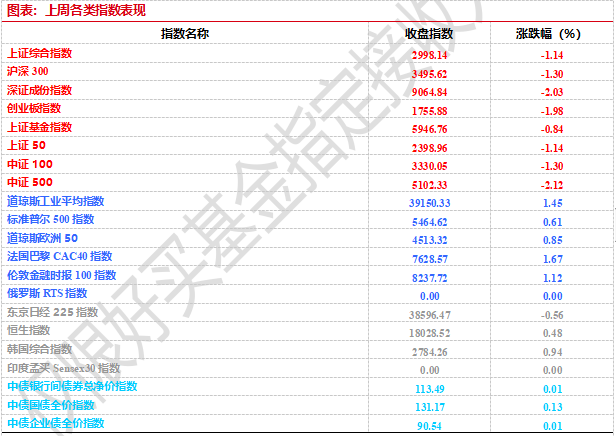

上周,沪深两市双双收跌。截止收盘,上证综指收于2998.14点,跌34.50点,跌幅为1.14%;深成指收于9064.84点,跌187.41点,跌幅为2.03%;沪深300收于3495.62点,跌45.91点,跌幅为1.30%;创业板收于1755.88点,跌35.49点,跌幅为1.98%。两市成交35372.70亿元。总体而言,大盘股强于小盘股。中证100下跌1.30%,中证500(详细,购买)下跌2.12%。

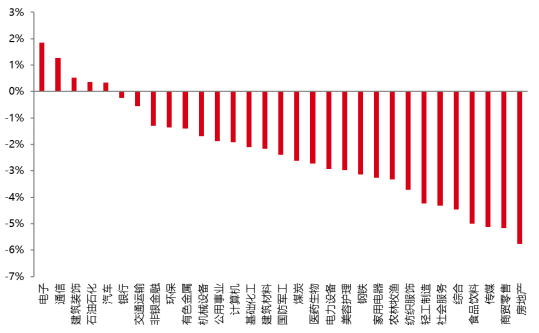

31个申万一级行业中有5个行业上涨。其中,电子、通信、建筑装饰表现居前,涨跌幅分别为1.86%、1.28%、0.52%,传媒、商贸零售、房地产表现居后,涨跌幅分别为-5.12%、-5.16%、-5.76%。

上周,欧美主要市场普遍上涨,其中,道指上涨1.45%,标普500上涨0.61%;道琼斯欧洲50上涨0.85%。亚太主要市场涨跌不一,其中,恒生指数上涨0.48%,日经225指数下跌0.56%。

图表:上周各类指数表现

数据来源:Wind、好买基金研究中心,数据截至2024-6-17

图表:上周申万一级行业涨跌幅

数据来源:Wind、好买基金研究中心,数据截至2024-6-17

2、基金市场

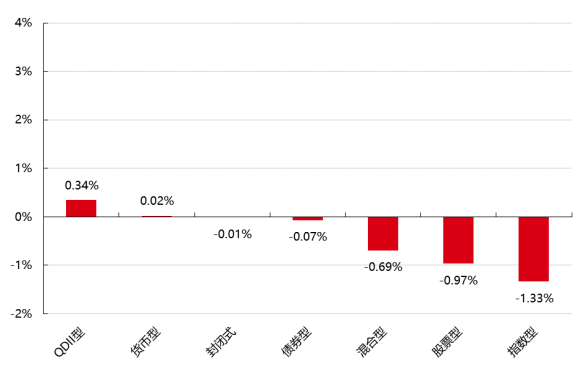

上周,国内基金涨跌互现,其中涨幅最大的是QDII型基金,涨幅为0.34%,跌幅最大的是指数型基金,跌幅为1.33%。

上周,权益类基金表现较好的是同泰数字经济A和信达澳银先进智造等;混合型基金表现较好的是浙商汇金转型驱动(详细,购买)和东吴阿尔法等;封闭式基金表现较好的是博时科创主题3年封闭运作和博时荣丰回报A等;QDII式基金表现较好的是华宝海外中国成长和嘉实原油等;指数型表现较好的是易方达中证芯片(详细,购买)产业ETF和广发中证全指汽车A等;债券型表现较好的是申万菱信安泰鑫利纯债一年定开债和宝盈融源可转债A等;货币型表现较好的是信诚理财7日盈B和信诚理财7日盈A等。

图表:上周各类基金平均净值涨跌幅

数据来源:Wind、好买基金研究中心,数据截至2024-6-17

近期焦点

五月经济数据公布

2024年6月17日,国家统计局公布数据,2024年5月份,全国规模以上工业增加值同比增长5.6%;2024年1~5月份,全国固定资产投资(不含农户)同比增长4.0%;2024年5月份,社会消费品零售总额同比增长3.7%。

潘功胜在陆家嘴论坛发表主题演讲

6月19日,中国人民银行行长潘功胜在2024陆家嘴论坛上围绕“以金融高质量发展推动世界经济增长”发表主题演讲。本次演讲勾勒出未来中国货币政策框架的演进方向:(1)优化货币政策调控的中间变量,调整和完善货币供应量统计口径,逐步淡化对数量目标的关注,更加注重发挥利率调控的作用;(2)进一步健全市场化的利率调控机制,明确以央行的某个短期操作利率(7天逆回购)为主要政策利率,淡化其他政策利率,理顺由短及长的传导关系,配合适度收窄利率走廊的宽度;(3)逐步将二级市场国债买卖加入货币政策工具箱,特别关注非银持债导致的期限错配和利率风险,保持正常向上的收益率曲线;(4)健全精准适度的结构性货币政策工具体系,已实现阶段性目标的工具及时退出;(5)提升货币政策透明度,健全政策沟通机制。

中国证监会主席吴清在陆家嘴论坛上做主旨演讲

6月19日第十五届陆家嘴论坛开幕,中国证监会主席吴清在论坛上做主旨演讲,下午证监会发布“科创板八条”,国务院办公厅也同时发布《促进创业投资高质量发展的若干政策措施》,两份文件是我国金融支持科创类企业发展的重要里程碑。

好买观点

股票型基金投资策略

5月经济低位震荡,各分项涨跌互现,多数低于预期。一方面,5月出口、PPI增速反弹,消费增速有所反弹、但读数仍低、也弱于预期;另一方面,5月工业生产、基建投资回落,地产跌幅扩大,信贷社融超季节性走弱,PMI重回线下,核心CPI同比续创同期新低等。整体而言,5月经济数据基本延续年初以来“外强内弱”的特征。

尽管稳地产政策持续出台,517地产新政也进一步降低了居民购房门槛和成本,但居民购房信心和预期仍未有效扭转。当前部分地区二手房成交有所回升,但属于“以价换量”,二手房价格降幅较大,性价比逐渐显现。5月70大中城市新房和二手房价格仍在下探,环比分别下降0.7%和1%。房地产投资仍是当前经济恢复最主要的拖累项。

而目前外需的不确定性也正在加大。美国5月进一步加大了对华部分产品加征关税力度,并已经开始体现在5月制造业PMI指数的新出口订单中。短期内不排除对美国抢出口,但中期内无论是美国加征关税、红海贸易航道受地区局势影响、还是新兴经济体可能受强美元外溢性影响等因素,都可能对外需造成负面拖累。

短期来看,内外需都出现一定走弱趋势。在经济动能切换的大背景下,经济增长可能持续缺乏较强上行动力,权益市场投资人需要具备足够的耐心。

债券型基金投资策略

上周中债总财富指数收于234.211,较前周上涨0.15%;中债国债总财富指数收于233.2111较前周上涨0.18%,中债金融债总财富指数收于236.8141,较前周上涨0.11%;中债企业债总财富指数收于239.8154,较前周上涨0.09%;中债短融总财富指数收于203.4705,较前周上涨0.04%。

中债银行间固定利率国债到期收益率曲线显示,一年期国债收益率为1.5915%,下行0.25个基点,十年期国债收益率为2.2571%,上行0.13个基点;银行间一年期AAA级企业债收益率上行0.79个基点,银行间三年期AAA级企业债收益下行0.95个基点,五年期AAA级企业债收益率下行1.94个基点,分别为2.0301%、2.1679%、2.2971%;一年期AA级企业债收益率上行0.792基点,三年期AA级企业债收益率下行0.95个基点,五年期AA级企业债收益率下行1.95个基点,分别为2.1854%、2.3135%、2.447%。(数据来源:Wind)

上周央行共开展3980亿元逆回购及1820亿元MLF操作,同时有80亿元逆回购、2370亿元MLF及700亿元国库现金定存到期,按全口径计算,本周实现净投放2650亿元,而按逆回购口径统计,本周央行大幅净投放3900亿元。6月21日,R001加权平均利率为2.0292%,较上周涨23.32个基点;R007加权平均利率为2.042%,较上周涨20.4个基点;R014加权平均利率为2.166%,较上周涨30.68个基点;R1M加权平均利率为2.0279%,较上周涨3.41个基点。6月21日,shibor隔夜为1.96%,较上周涨22.8个基点;shibor1周为1.939%,较上周涨12.6个基点;shibor2周为2.128%,较上周涨28.9个基点;shibor3月为1.923%,较上周跌1.6个基点。

资金面方面,税期影响尚未结束,交易员指出,跨季资金虽仍然价高但借入难度不大,存单利率不升反降,都体现出当前市场预期仍稳定,下周随着七天逆回购可跨月,央行料重新加大投放力度护航季末。(数据来源:Wind)

基本面/政策面:

房地产:

1—5月份,房地产开发企业房屋施工面积688896万平方米,同比下降11.6%。其中,住宅施工面积481557万平方米,下降12.2%。房屋新开工面积30090万平方米,下降24.2%。其中,住宅新开工面积21760万平方米,下降25.0%。房屋竣工面积22245万平方米,下降20.1%。其中,住宅竣工面积16199万平方米,下降19.8%。

1—5月份,新建商品房销售面积36642万平方米,同比下降20.3%,其中住宅销售面积下降23.6%。新建商品房销售额35665亿元,下降27.9%,其中住宅销售额下降30.5%。5月末,商品房待售面积74256万平方米,同比增长15.8%。其中,住宅待售面积增长24.6%。

1—5月份,房地产开发企业到位资金42571亿元,同比下降24.3%。其中,国内贷款6810亿元,下降6.2%;利用外资11亿元,下降20.3%;自筹资金14816亿元,下降9.8%;定金及预收款12584亿元,下降36.7%;个人按揭贷款6191亿元,下降40.2%。(数据来源:Wind)

固定资产投资:

1—5月份,全国固定资产投资(不含农户)188006亿元,同比增长4.0%(按可比口径计算),其中,民间固定资产投资97810亿元,同比增长0.1%。从环比看,5月份固定资产投资(不含农户)下降0.04%。今年前5个月,制造业投资同比增长9.6%,基础设施投资同比增长5.7%,全国房地产开发投资同比下降10.1%。

分产业看,第一产业投资3565亿元,同比增长3.0%;第二产业投资62881亿元,增长12.5%;第三产业投资121560亿元,与去年同期持平。第二产业中,工业投资同比增长12.6%。其中,采矿业投资增长17.7%,制造业投资增长9.6%,电力(详细,购买)、热力、燃气及水生产和供应业投资增长23.7%。第三产业中,基础设施投资(不含电力、热力、燃气及水生产和供应业)同比增长5.7%。其中,铁路运输业投资增长21.6%,航空运输业投资增长20.1%,水利管理业投资增长18.5%。分地区看,东部地区投资同比增长3.7%,中部地区投资增长4.1%,西部地区投资增长0.2%,东北地区投资增长5.5%。分登记注册类型看,内资企业投资同比增长3.8%,港澳台企业投资增长6.6%,外商企业投资下降15.4%。(数据来源:Wind)

社会消费品零售:

5月份,社会消费品零售总额39211亿元,同比增长3.7%。其中,除汽车以外的消费品零售额35336亿元,增长4.7%。1—5月份,社会消费品零售总额195237亿元,同比增长4.1%。其中,除汽车以外的消费品零售额176707亿元,增长4.4%。

按消费类型分,5月份,商品零售额34937亿元,同比增长3.6%;餐饮收入4274亿元,增长5.0%。1—5月份,商品零售额173603亿元,增长3.5%;餐饮收入21634亿元,增长8.4%。按零售业态分,1—5月份,限额以上零售业单位中专业店、便利店、超市零售额同比分别增长5.1%、4.9%、1.8%;百货店、品牌专卖店零售额分别下降3.2%、1.0%。

1—5月份,全国网上零售额57669亿元,同比增长12.4%。其中,实物商品网上零售额48280亿元,增长11.5%,占社会消费品零售总额的比重为24.7%;在实物商品网上零售额中,吃类、穿类、用类商品分别增长19.6%、9.0%、10.8%。(数据来源:Wind)

工业增加值:

5月份,规模以上工业增加值同比实际增长5.6%。从环比看,5月份,规模以上工业增加值比上月增长0.30%。1—5月份,规模以上工业增加值同比增长6.2%。

分三大门类看,5月份,采矿业增加值同比增长3.6%,制造业增长6.0%,电力、热力、燃气及水生产和供应业增长4.3%。分经济类型看,5月份,国有控股企业增加值同比增长3.6%;股份制企业增长6.4%,外商及港澳台投资企业增长2.5%;私营企业增长5.9%。分行业看,5月份,41个大类行业中有33个行业增加值保持同比增长。其中,煤炭开采和洗选业增长4.4%,石油和天然气开采业增长1.6%,农副食品加工业下降0.9%,酒、饮料和精制茶制造业增长5.1%,纺织业增长5.3%,化学原料和化学制品制造业增长12.7%,非金属矿物制品业下降0.6%,黑色金属冶炼和压延加工业增长3.9%,有色金属(详细,购买)冶炼和压延加工业增长9.3%,通用设备制造业增长2.4%,专用设备制造业增长2.1%,汽车制造业增长7.6%,铁路、船舶、航空航天和其他运输设备制造业增长11.8%,电气机械和器材制造业增长3.9%,计算机、通信和其他电子设备制造业增长14.5%,电力、热力生产和供应业增长4.0%。分产品看,5月份,619种产品中有352种产品产量同比增长。其中,钢材12270万吨,同比增长3.4%;水泥17953万吨,下降8.2%;十种有色金属661万吨,增长7.4%;乙烯257万吨,下降6.8%;汽车235.3万辆,增长1.3%,其中新能源汽车92.2万辆,增长33.6%;发电量7179亿千瓦时,增长2.3%;原油加工量6052万吨,下降1.8%。

5月份,规模以上工业企业产品销售率为96.6%,同比持平;规模以上工业企业实现出口交货值12571亿元,同比名义增长4.6%。(数据来源:Wind)

债市观点:

全周债市行情方面,债券收益率整体延续小幅下行态势,长债再破关键点位。资金方面,税期影响尚未结束,跨季资金虽仍然价高但借入难度不大,存单利率则不升反降,表明当前市场预期仍较为稳定,后续随着跨季时点来临,央行大概率重新加大投放力度维护季末资金面平稳。

实体经济方面,5月份,房地产销售面积、销售额、投资累计同比进一步放缓,行业继续承压。5.17新政实施,预计短期内市场将边际改善,但中长期来看,居民对未来信心不足,加杠杆意愿较低,需求依然可能较弱。制造业投资增速较高,但基建投资增速有所下行,房地产投资拖累依然明显。消费来看,5月份在节假和线上促销利好的带动下,全月消费品零售同比有所回升。5月份工业增加值较上月有所回落,多数行业实现正增长,但各行业间分化依然较大。

当前,实体经济整体表现依然偏弱,总需求不足、房地产趋势下行对经济修复的拖累较明显。短期内,债券收益率大幅上行、信用利差大幅走扩的可能性较低。不过近期长债走强,仍需关注央行提示长端利率风险带来的波动风险。

QDII基金投资策略

整体而言,港股仍在估值洼地,有一定比较优势。但因国内经济基本面有所走弱,6-7月港股市场的表现可能比较颠簸。港股进一步上涨可能需要一定催化剂,比如美联储降息预期提高、港股通红利税减免政策、三中全会政策以及国内经济动能进一步恢复等。短期可能需要聚焦结构性机会,比如红利和恒生科技(详细,购买)等。

风险提示:投资有风险。基金的过往业绩及其净值高低并不预示其未来表现。基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。相关数据仅供参考,不构成投资建议。投资人请详阅基金合同和基金招募说明书、基金产品资料概要等法律文件,并自行承担投资风险。