一、行情回顾

昨日,沪深两市双双收跌。截止收盘,上证综指收于 3018.05 点,跌 12.20 点,跌幅为 0.40%;深成指收于 9219.07 点,跌 99.40 点,跌幅为 1.07%;沪深 300 收于 3528.75 点,跌 16.84 点,跌幅为 0.47%;创业板收于 1788.50 点,跌 22.87 点,跌幅为 1.26%。两市成交 7047.29 亿元,较前一日交易量减少 4.38%。大盘股强于小盘股。中证 100 下跌 0.49%,中证 500 下跌 1.19%。

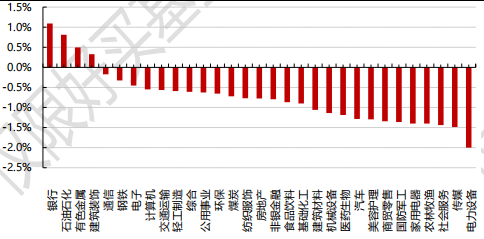

31 个申万一级行业中有 4 个行业上涨。其中,银行、石油石化、有色金属(详细,购买)表现居前,涨跌幅分别为 1.09%、0.81%、0.50%,社会服务、传媒、电力(详细,购买)设备表现居后,涨跌幅分别为-1.44%、-1.49%、-2.00%。沪市有 518 只个数上涨,占比 26.23%,深市有 832 只个数上涨,占比 30.24%。非 ST 个股中,50 只个股涨停,13 只个股跌停。股指期货主力合约涨跌不一,其中,3 只期指好于现货指数。

▼申万一级行业涨跌幅

数据来源:Wind、好买基金研究中心;时间范围:2024/6/19

昨日,中债银行间债券总净价指数上涨 0.04 个百分点,中债国债全价指数上涨 0.04 个百分点。

昨日,欧美主要市场普遍下跌,其中,美国金融市场因六月节休市;道琼斯欧洲 50 下跌 0.18%。亚太主

要市场普遍上涨,其中,恒生指数上涨 2.87%,日经 225 指数上涨 0.23%。

二、指数涨跌

数据来源:Wind、好买基金研究中心;时间范围:2024/6/19

三、新闻

1. 5 月经济数据整体低于市场预期

事件:6 月 17 日,国家统计局公布经济数据,5 月工业企业增加值、固定投资同比增速回落,社零增速回升。

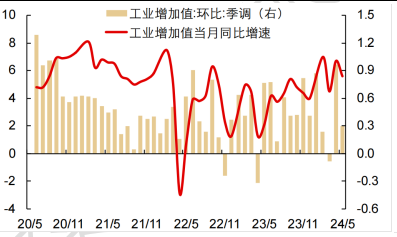

需求不足,工业生产被动转弱:5 月工业增加值同比增速降至 5.6%,表现弱于 Wind 一致预期的 6.0%。从环比看,5 月工增季调环比降至 0.3%,与 PMI 生产指数扩张放缓的表现一致。需求弱或是生产被动转弱的原因,产销不畅问题仍在:5 月工业企业产销率回落至 96.6%,与去年同期持平,但位于历年同期低位。从中观行业来看,多数行业工业增加值同比增速回落,下游消费品制造业工增同比集体转弱,侧面反映出终端需求不足。微观工业品产量数据也有类似特征,上游煤炭、有色金属、钢材产量同比增速回升,但下游汽车、电脑、智能手机产量增速大幅回落。

图:工业增加值当月同比增速及季调环比增速(%)

数据来源:长江证券;时间范围:2020/5-2024/5

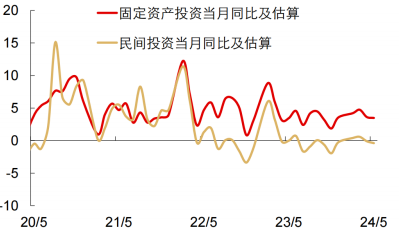

固定投资连续两个月下滑,保交楼压力再度凸显:1-5 月固定投资累计同比下滑至 4%,表现弱于 Wind 一致预期的 4.2%。5 月同比增速降至 3.5%,季调环比增速连续两个月负增长,反映投资强度持续下滑。此外,5月民间投资同比增速续降至-0.4%,反映企业意愿持续转弱。从支出分项来看,5 月建筑安装工程同比增速回落,设备工器具购置同比增速回升。而从分项来看,仅有制造业单月投资增速回升,基建、地产同比增速续降。制造业投资中,分行业看,其他运输装备(船舶航空装备)、医药、电子投资同比增速边际回升。基建投资中,仅有水利市政环保投资增速降幅收窄,交运投资、电网投资同比强度转弱。地产投资的实物量方面,尽管竣工面积同比增速回升,但施工面积当月同比增速大幅回落至-84.1%,且施工当月新增面积低于新开工面积减竣工面积,反映可能有地产项目在 5 月停工。

图:固定投资当月同比及民间投资当月同比(%)

数据来源:长江证券;时间范围:2020/5-2024/5

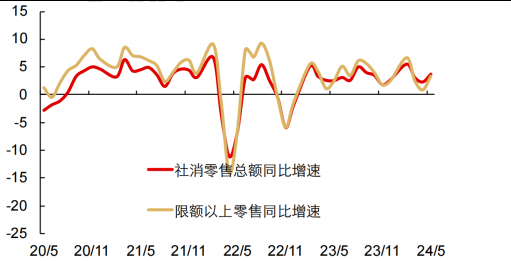

低基数叠加网购预售,消费脉冲式改善: 5 月社零、限额以上零售同比增速分别回升至 3.7%、3.4%,社零增速低于 Wind 一致预期的 4.5%。详细拆解后,消费更似脉冲式改善。一是,从基数来看,社零两年复合增速回落,低基数承托消费回升。二是分渠道和品类来看,618 预售对消费的提振作用明显。分渠道看,估算 5月实物商品网上零售同比升至 12.9%,而线下消费品零售同比增速回落至 2.6%,分化明显。分品类看,同比增速及两年复合增速同步提升的品类为:通讯器材、办公用品、化妆品、家具、家电等,与网购渠道关联度较高。

图:社零及限额以上零售同比增速(%)

数据来源:长江证券;时间范围:2020/5-2024/5

点评:5 月经济数据整体低于市场一致预期,需求转弱带动经济活动转弱的特征与 PMI 分项数据呈现的基本一致。向前看,弱需求仍是制约经济持续复苏的最大障碍。就内需而言,产能过剩叠加债务化解,结构转型期与惯性加杠杆存在内在冲突。而从外需来看,5 月 PMI 新出口订单转弱,反映三季度末出口或有转弱风险。“企业-居民”的经济循环本就脆弱,当内外需求双双趋弱,经济在三季度或有量价双缩风险。对跨周期调节来说,当短期风险较长期风险威胁更大时,政策有必要出手承托需求,货币宽松必要性随之增强。

2. 上海南汇新城开始测试 FSD

事件:近日,上海南汇新城开始测试特斯拉 FSD(全自动驾驶),目前约有 10 台车辆参与测试。FSD 主要是 L2 或 L2+级别的自动驾驶系统,驾驶员仍需保持对路况的监控。FSD 与国内车企推行的城市NOA(导航辅助驾驶)相似,但功能更强大。特斯拉的 FSD 在北美的累计行驶里程已达 12-13 亿英里,其中最新的 V12 版本累计行驶里程接近 3 亿英里。大部分车型已切换到 V12 版本。

特斯拉的 FSD 拥有强大的算力,约 40K 个 H100 等价的算力。FSD 在全球同类平台中处于领先地位,但由于无法在中国进行商业化应用,比较存在一定局限性。随着上海测试的进行,未来将有更明确的比较结果。

过去两年,国内自动驾驶算法经历了高速迭代,但目前进入瓶颈期。2022 年底到 2023 年上半年,市场从LCC、ACC 自动跟车转向高速高架 NOA 和城区 NOA,但进展不及预期,体验也有限。

这类似于 2019 年特斯拉在中国量产时的情况,随着特斯拉 FSD 在国内测试的开始,预计自动驾驶算法的迭代将加速。FSD 作为 L2 系统,商业化相对简单,不需要额外的强制检测。政策端也在支持自动驾驶的发展,如上海临港允许自动驾驶测试数据发往海外进行训练,无需额外审批。

随着 V2X(车路协同)等大单的落地,国内自动驾驶产业正在不断迭代。未来可能会有更加严密、规范的产业政策出台,指引行业向下一个层级发展。我们认为自动驾驶变化很大,但需要一段时间的探索。对于这个事件,可能没有直接拉动的标的,但可以关注两条线。第一是自动驾驶增量零部件的产业链,比如智能域控和底盘,这是少有的既有产业升级又有国产替代的细分赛道;第二是头部新能源车企的产业链。如果 FSD 等系统在国内落地,可能会吸引一大批额外的消费者,带动相关零部件产业链的景气度上升。

风险提示:投资有风险。基金的过往业绩并不预示其未来表现。基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。相关数据仅供参考,不构成投资建议。投资人请详阅基金合同等法律文件,了解产品风险收益特征,根据自身资产状况、风险承受能力审慎决策,独立承担投资风险。本资料仅为宣传用品,本机构及工作人员不存在直接或间接主动推介相关产品的行为。