一、行情回顾

昨日,沪深两市涨跌互现。截止收盘,上证综指收于3028.05点,跌23.23点,跌幅为0.76%;深成指收于9262.35点,涨6.66点,涨幅为0.07%;沪深300收于3542.88点,跌31.24点,跌幅为0.87%;创业板收于1787.30点,涨6.23点,涨幅为0.35%。两市成交7029.16亿元,较前一日交易量减少1.94%。小盘股强于大盘股。中证100下跌0.92%,中证500(详细,购买)上涨0.16%。

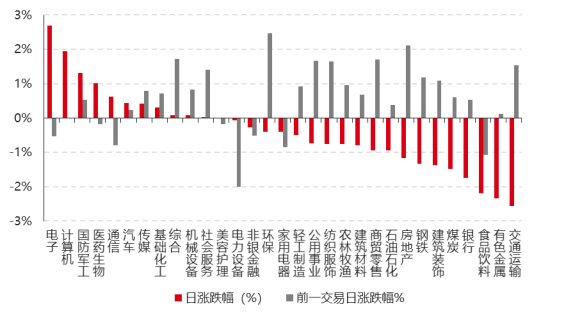

31个申万一级行业中有11个行业上涨。其中,电子、计算机、国防军工表现居前,涨跌幅分别为2.69%、1.94%、1.31%,食品饮料、有色金属(详细,购买)、交通运输表现居后,涨跌幅分别为-2.18%、-2.33%、-2.56%。沪市有1164只个数上涨,占比51.32%,深市有1691只个数上涨,占比59.44%。非ST个股中,33只个股涨停,25只个股跌停。股指期货主力合约涨跌不一,其中,3只期指好于现货指数。

▼申万一级行业涨跌幅

数据来源:Wind、好买基金研究中心;数据日期截至:2024/6/11

昨日,中债银行间债券总净价指数上涨0.04个百分点。

昨日,欧美主要市场涨跌不一,其中,道指下跌0.30%,标普500上涨0.28%,纳斯达克指数上涨1.54%;道琼斯欧洲50下跌0.59%。亚太主要市场涨跌不一,其中,恒生指数下跌1.04%,日经225指数上涨0.25%。

二、指数涨跌

数据来源:Wind、好买基金研究中心;数据日期截至:2024/6/11

三、新闻

1、合资车企销售预冷,自主品牌在新能源市场以及出口市场增量明显

6月11日,全国乘用车市场信息联席会(下称“乘联会”)发布的最新数据。

数据显示,当月乘用车生产199.7万辆,环比增长0.5%, 较2023年的历史同期高点199万辆高出0.7万辆, 创历史新高。 自主品牌生产仍是同比增长主力,提升 18%;合资品牌生产同比持续下滑,最新跌幅已经来到 24%。

当月全国乘用车市场零售回暖,171.0万辆,环比增长11.4%。其中,主流合资品牌零售49万辆,同比下降21%。具体来看,5月德系品牌零售份额18.6%,同比下降2个百分点;日系品牌零售份额14.8%,同比下降3.2个百分点;美系品牌市场零售份额6.7%,同比下降1.4个百分点。

对比之下,自主品牌的零售与合资品牌形成鲜明反差。数据显示,5月自主品牌零售98万辆,同比增长12%,环比增长12%。当月,自主品牌国内零售份额为57.6%,同比增长7.3个百分点;2024年自主品牌累计份额56%,相对于去年同期增加6.6个百分点。

点评:乘联会秘书长崔东树分析,自主品牌在新能源市场和出口市场获得明显增量,是其市场份额持续走高的重要原因。以出口为例,5月海关统计汽车出口56.9万辆,同比增长30%,当月出口金额达到105亿美元,同比增长17%。其中,5月自主品牌出口达到31.9万辆,同比增长27%;合资与豪华品牌出口5.8万辆,同比增长仅5%。展望6月份,乘用车市场进入半年收官期,各地方和车企努力冲刺销售业绩的意愿很强烈,新车型交付量伴随制造企业体系能力提升,快速释放产能占领先机,因此6月仍是销量走势较好的月份。

而对于近期市场上热议的“油电平权”问题,他认为,燃油车和新能源车的需求不同,不是能简单全面替代的,常规燃油车消费的持续低迷是抑制车市全面回暖的重要因素,此次以旧换新等政策合理保证了燃油车消费群体的换购需求,对车市平稳发展意义很大。国家对当前“促进消费、提振内需”的通盘考虑和细节把握日趋清晰和精准,市场“淘汰更新”和“换购更新”的消费潜力将逐步得到释放,有益于未来几个月的车市逐步走强。

(资料来源:Wind)

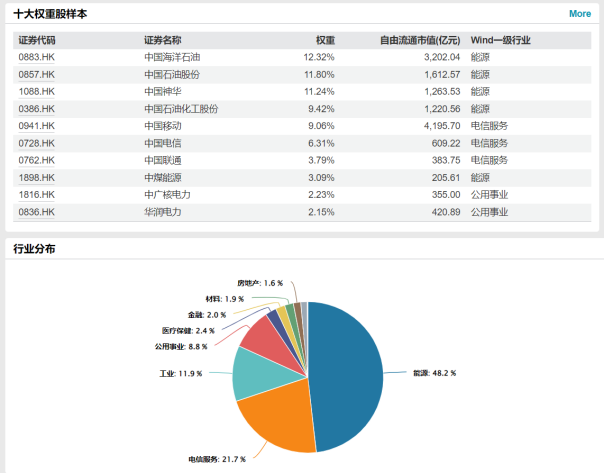

中证国新港股通央企红利(详细,购买)指数从港股通范围内选取国务院国资委央企名录中分红水平稳定且股息率较高的上市公司证券作为指数样本,以反映港股通范围内股息率较高的央企上市公司证券的整体表现。从编制规则看,指数采用了股息率调整后的加权编制规则,股息率再平衡。从行业分布来看,该指数聚焦能源、通信板块。成份股方面,包括中国海洋石油、中国石油股份、中国移动等总市值接近或超过万亿的央企龙头企业。

(资料来源:Wind)

全市场首批三只中证国新港股通央企红利ETF于昨日(6月11日)集体开启首发认购。

公告显示,三只ETF基金的计划募集期限均为6月11日至2024年6月21日,认购天数为11天。其中广发中证国新港股通央企红利ETF(详细,购买)设置了20亿元的募集规模上限,南方和景顺长城旗下产品则未设置规模限额。三只基金在费率方面也保持一致,管理费率为0.5%/年,托管费率:0.1%/年。

从基金经理来看,三家管理人均派出指数投资领域的精兵强将保驾护航。其中,南方中证国新港股通央企红利ETF(详细,购买)拟采用双基金经理管理模式,由南方基金指数投资部总经理罗文杰和基金经理潘水洋共同管理。景顺中证国新港股通央企红利ETF同样由两位舵手联袂管理,拟任基金经理为公司ETF与创新投资部张晓南和郑天行。广发中证国新港股通央企红利ETF拟任基金经理为霍华明,也是资深指数投资专家。

点评:历史表现而言,2021年以来指数累计收益率达64%,而同期恒生科技(详细,购买)指数收益(-51%)和恒生指数收益(-28%)。

南方基金称,国新港股通央企红利指数编制方案以“央企”为体,传统能源板块和通信板块为两翼,改变了港股通红利类指数收益长期偏低的趋势,叠加税后股息率的净收益率指数表现更加优秀。该指数2023年度税后股息率7.52%,与当前红利类ETF产品跟踪指数相比,国新港股通央企红利税后股息率排名靠前,同时指数分红总额呈现稳步增长趋势。

广发基金经理霍华明也表示坚定看好港股央企红利板块。据他分析,国内经济预期有所修正,基本面持续向好。4月政治局会议传递出需求端加码的信号,4月制造业PMI站稳荣枯线以上以及5月国内房地产政策进入新一轮放松期,使得海内外投资者修正国内经济预期。从历史表现看,预期经济上行对港股的估值会有正面支撑作用,高股息(详细,购买)资产或有望受益。流动性方面, 5月FOMC议息会议超预期放缓美债缩表速度。美联储呵护金融和劳动力市场的意图明显,美联储进一步加息的可能性较低,若美国通胀不是大幅反弹,美联储降息的门槛或将下移。对港股市场而言,流动性压力最大的阶段或已过去,估值端和风险溢价有望继续修复。海外资金仍在持续流入。一方面,基于印度、日本等市场的估值性价比下降,部分海外资金陆续撤出,转而配置到性价比更为突出的港股市场;另一方面,港股税率政策未来或存在提升空间,内地投资者通过港股通投资港股需缴纳的红利税率未来有下降可能。

景顺长城基金经理张晓南认为,本轮港股上涨的根本逻辑与 A 股相同,政策持续发力使得市场对经济不确定性担忧的下降,驱动中国资产整体估值修复。而近期市场波动,主要是在市场积累一定涨幅后,伴随外部不确定性风险增加而进行的阶段性调整,不影响行情延续。而方向上,他更建议关注港股高股息资产。 首先,资金是当前港股投资的重要驱动力。今年出现明显的资金回流港股迹象,但在国内经济复苏确认前,暂不期待海外资金趋势性回归,有可能带来市场波动。境内资金南下更值得关注。其次,高股息基本面韧性更优。港股红利(详细,购买)集中在资源品、电信与公用等行业,一季报披露率高。电信和公用营收稳健,净利润正增长,具备供给优势。资源品板块营收和净利润增速下滑,面临商品价格压力,需关注需求和价格走势。最后,从历史表现来看,兼具‘央国企’红利股风险收益更占优,更具长期投资价值。

风险提示:投资有风险。基金的过往业绩及其净值高低并不预示其未来表现。基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。相关数据仅供参考,不构成投资建议。投资人请详阅基金合同和基金招募说明书、基金产品资料概要等法律文件,并自行承担投资风险。