市场回顾

1、基础市场

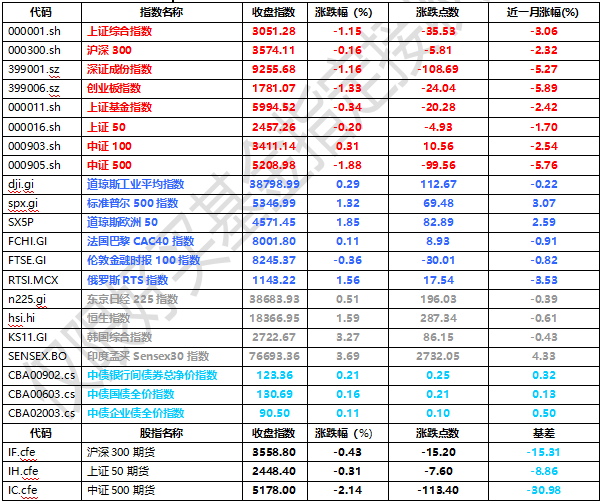

上周,沪深两市双双收跌。截止收盘,上证综指收于3051.28点,跌35.53点,跌幅为1.15%;深成指收于9255.68点,跌108.69点,跌幅为1.16%;沪深300收于3574.11点,跌5.81点,跌幅为0.16%;创业板收于1781.07点,跌24.04点,跌幅为1.33%。两市成交38276.95亿元。总体而言,大盘股强于小盘股。中证100上涨0.31%,中证500(详细,购买)下跌1.88%。

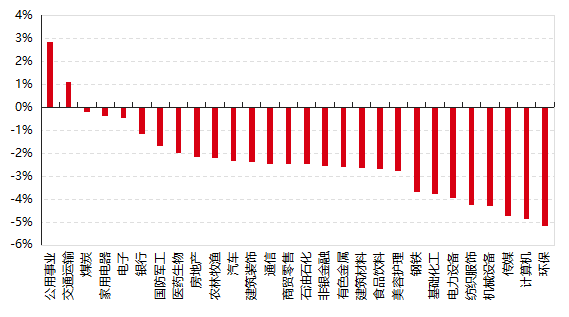

31个申万一级行业中有2个行业上涨。其中,公用事业、交通运输、煤炭表现居前,涨跌幅分别为2.82%、1.09%、-0.19%,社会服务、轻工制造、综合表现居后,涨跌幅分别为-5.65%、-5.76%、-7.41%。

上周,欧美主要市场普遍上涨,其中,道指上涨0.29%,标普500上涨1.32%;道琼斯欧洲50 上涨1.85%。亚太主要市场普遍上涨,其中,恒生指数上涨1.59%,日经225指数上涨0.51%。

图表:上周各类指数表现

数据来源:Wind、好买基金研究中心 时间:2024/6/3-2024/6/7

图表:上周申万一级行业涨跌幅

数据来源:Wind、好买基金研究中心,时间:2024/6/3-2024/6/7

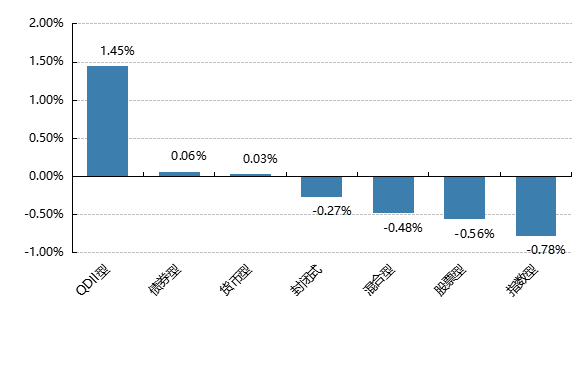

2、基金市场

上周,国内基金涨跌不一,其中涨幅最大的是QDII型基金,涨幅为1.45%,跌幅最大的是指数型基金,下跌0.78%。

上周,权益类基金表现较好的是汇安趋势动力A和前海开源沪港深(详细,购买)非周期A等;混合型基金表现较好的是鑫元价值精选A(详细,购买)和国泰成长价值A等;封闭式基金表现较好的是融通产业趋势精选2年和国联安科技创新3年封闭运作等;QDII式基金表现较好的是易方达标普生物科技人民币A和长盛环球景气行业等;指数型表现较好的是嘉实中证半导体产业A和广发中证全指电力(详细,购买)公用事业ETF等;债券型表现较好的是招商添利6个月定开A和宝盈融源可转债A等;货币型表现较好的是信诚理财7日盈A和信诚理财7日盈B等。

图表:上周各类基金平均净值涨跌幅

数据来源:Wind、好买基金研究中心,时间:2024/6/3-2024/6/7

近期焦点

1、海外央行降息,美经济再现韧劲

6月5日,加拿大银行宣降息25个基点;6月6日,欧洲央行宣布降息25个基点,均为今年以来首次降息。

美国5月新增非农就业27.2万人,大幅超出市场预期中值18万人,也高于过去三个月的平均值23.7万人。今年2-4月新增非农就业合计较初值下修4.2万人,下修比例为5.6%。5月非农时薪环比增0.40%,预期0.3%,前值0.23%,前3个月平均值0.25%。工作小时数34.3小时,环比持平,同比略降0.1小时。非农私人部门总收入(周薪*就业人数)同比小幅放缓至5.4%,4月为5.6%。

2、5月出口整体稳定增长

6月7日周五,海关总署公布数据显示,以美元计价,中国2024年5月进口同比增长1.8%至2197.3亿美元,前值同比增长8.4%,出口同比增长7.6%至3023.5亿美元,前值同比增长1.5%。

对东盟、美国、韩国进出口增长。前5个月,东盟为我第一大贸易伙伴,我与东盟贸易总值为2.77万亿元,增长10.8%,占我外贸总值的15.8%;欧盟为我第二大贸易伙伴,我与欧盟贸易总值为2.23万亿元,下降1.3%,占12.7%;美国为我第三大贸易伙伴,我与美国贸易总值为1.87万亿元,增长2%,占10.7%;韩国为我第四大贸易伙伴,我与韩国贸易总值为9274.3亿元,增长7.4%,占5.3%。

机电产品占出口比重近6成,其中自动数据处理设备及其零部件、集成电路和汽车出口增长。前5个月,我国出口机电产品5.87万亿元,增长7.9%,占出口总值的59%。其中,自动数据处理设备及其零部件5544.6亿元,增长9.9%;集成电路4447.3亿元,增长25.5%;汽车3297亿元,增长23.8%;手机3296.8亿元,下降2.8%。同期,出口劳密产品1.69万亿元,增长7.1%,占17%。其中,服装及衣着附件4170.9亿元,增长3.5%;纺织品4058.2亿元,增长6.1%;塑料制品3116.7亿元,增长12.1%。出口农产品2831.1亿元,增长3.9%。

好买观点

1、股票型基金投资策略

盈利角度,PPI仍在震荡磨底,但5月跌幅收窄,同时库存状态触底反弹迹象逐步企稳,未来有望带动A股盈利的整体改善;财报方面,2023年全A整体盈利增速小幅回踩,ROE底部震荡,企业增收不增利,24Q1盈利增速持续下探至低位,往后看,基本面见底大概率出现在24年内。估值角度,国内权益市场估值普遍较低,具有较大的向上修复空间,但目前上游板块整体估值偏高。流动性角度,股市交投重回活跃状态,北向资金重新转为净流入,股市情绪明显好转。当前政策底已现,业绩底逐步来临,整体市场偏向积极,建议对权益类基金提升关注度。

国内权益资产结构建议:从23全年和24Q1业绩看,上游景气分化,中游业绩环比改善,下游可选消费弹性更强,TMT板块电子、通信复苏。产业趋势方面,先进制造已成我国出口增速最高的领域;AI的产业趋势非常明确,应用端已初现一些颠覆性产品。建议继续保持现金流类资产打底,精选工控/电网/汽零/AI配套等优质生产力类资产,顺周期资产等待右侧布局。

2、债券型基金投资策略

上周中债总财富指数收于233.4569,较前周上涨0.24%;中债国债总财富指数收于232.2135较前周上涨0.25%,中债金融债总财富指数收于236.3395,较前周上涨0.23%;中债企业债总财富指数收于239.3361,较前周上涨0.17%;中债短融总财富指数收于203.3034,较前周上涨0.05%。

中债银行间固定利率国债到期收益率曲线显示,一年期国债收益率为1.60%,下行4.04个基点,十年期国债收益率为2.28%,下行0.93个基点;银行间一年期AAA级企业债收益率下行2.47个基点,银行间三年期AAA级企业债收益率下行5.80个基点,五年期AAA级企业债收益率下行5.22个基点,分别为2.05%、2.18%和2.33%,一年期AA级企业债收益率下行2.48个基点,三年期AA级企业债收益率下行5.80个基点,五年期AA级企业债收益率下行5.21个基点,分别为2.15%、2.28%和2.42%。(数据来源:Wind)

6月1日至6月7日,央行开展了100亿元逆回购操作,因有6140亿元逆回购到期,全周净回笼6040亿元。央行公告称,为维护银行体系流动性合理充裕,6月7日以利率招标方式开展了20亿元7天期逆回购操作,中标利率为1.8%。当日1000亿元逆回购到期,因此单日净回笼980亿元。本期内上交所1天国债回购日均成交量为14122.35亿元;较上周增加58.31亿元。本期内上交所1天国债回购年化利率为1.834%,较上周涨0.5个基点。6月7日,R001加权平均利率为1.7731%,较上周跌8.6个基点;R007加权平均利率为1.8304%,较上周跌3.51个基点;R014加权平均利率为1.8772%,较上周涨0.55个基点;R1M加权平均利率为1.9842%,较上周涨8.2个基点。shibor隔夜为1.719%,较上周跌8.6个基点;shibor1周为1.751%,较上周跌10个基点;shibor2周为1.825%,较上周跌4.3个基点;shibor3月为1.949%,较上周跌0.6个基点。(数据来源:Wind)

债市观点:上周债券市场利率短端略有下降,信用利差普降。长端和超长端利率继续受制于央行利率引导,上下行空间均不大,维持震荡。信用利差继续压缩到了极端位置。

经济数据方面,本周国内无重要数据公布;资金面维持合理充裕。海外方面,欧洲和加拿大相继宣布降息,而美国非农数据大超预期,表明通胀有抬头趋势,美联储加息决议越发复杂;另外,非农就业岗位增加与入户调查失业率上升数据背离,就业情况尚有待观察。

展望后市,受到欧元市场降息影响,或推动存款利率的调降和降准,关注后续政府债发行导致的资金面压力。预计短期债券市场仍将维持震荡走势。

3、QDII基金投资策略

美股方面,鲍威尔认为,近几个月来,在实现2%的通胀目标方面缺乏进一步进展,美联储宣布总的缩表规模将从950亿美元下降至600亿美元。市场保留对降息开启时点的预期和博弈;当前AI仍是市场主要产业趋势,英伟达再创历史新高,短期需要关注估值和业绩指引对AI产业链的影响。

日股方面,中长期看,日本将受益于全球供应链的重构,日本公司治理改革也有利于提升投资收益。短期看,日元贬值利好出口,利好日本企业的日元计价财报;但需留意内需股的压力。

印度方面,印度经济超预期,制造业景气度延续扩张,随着美元加息进入尾声,国内流动性也将边际转宽松,叠加印度股市估值和盈利仍旧吸引力;短期印度大选席位情况干扰市场风险偏好,建议密切关注。

越南方面,2024年1季度GDP增速5.66%,5月外贸数据同比增速扩大,通胀回升,国内为刺激经济,流动性转向宽松,随着美元加息制约边际减弱,长期看好越南股市随着国内经济复苏走好;5月20日,越南新“四驾马车”成立,政治短期企稳,看好外资的回流带动指数的修复。

风险提示:投资有风险。基金的过往业绩并不预示其未来表现。基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。相关数据仅供参考,不构成投资建议。投资人请详阅基金合同等法律文件,了解产品风险收益特征,根据自身资产状况、风险承受能力审慎决策,独立承担投资风险。本资料仅为宣传用品,本机构及工作人员不存在直接或间接主动推介相关产品的行为。