一、行情回顾

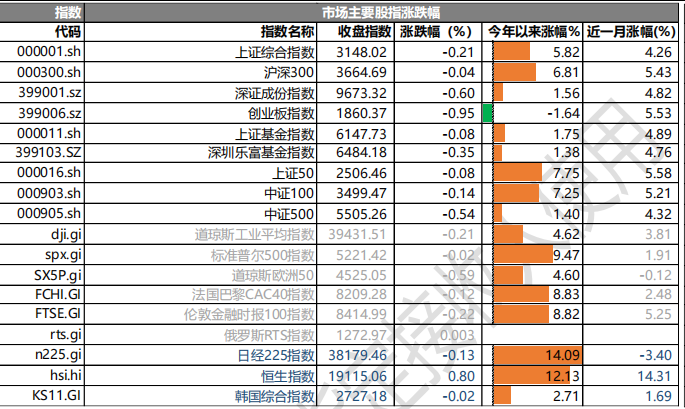

昨日,沪深两市双双收跌。截止收盘,上证综指收于 3148.02 点,跌 5.82 点,跌幅为 0.21%;深成指收于 9673.32 点,跌 1.56 点,跌幅为 0.60%;沪深 300 收于 3664.69 点,跌 6.81 点,跌幅为 0.04%;创业板收于 1860.37 点,跌 1.64 点,跌幅为 0.95%。两市成交 9097.20 亿元,较前一日交易量减少 0.31%。大盘股强于小盘股。中证 100 下跌 0.14%,中证 500 下跌 0.54%。

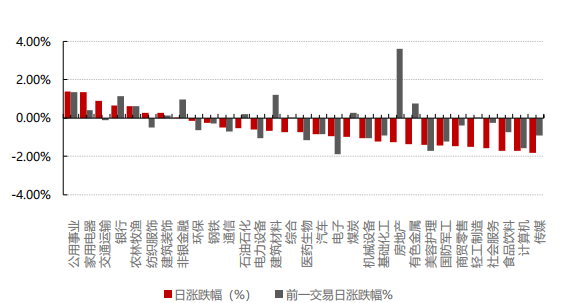

▼申万一级行业涨跌幅

数据来源:Wind 日期:2024/5/13

31 个申万一级行业中有 8 个行业上涨。其中,公用事业、家用电器、交通运输表现居前,涨跌幅分别为1.40%、1.36%、0.91%,食品饮料、计算机、传媒表现居后,涨跌幅分别为-1.69%、-1.70%、-1.80%。沪市有 564 只个数上涨,占比 24.88%,深市有 514 只个数上涨,占比 18.06%。非 ST 个股中,34 只个股涨停,38 只个股跌停。股指期货主力合约 3 个合约均下跌,其中,1 只期指好于现货指数。

昨日,欧美主要市场普遍下跌,其中,道指下跌 0.21%,标普 500 下跌 0.02%,纳斯达克指数下跌 0.07%;道琼斯欧洲50下跌0.59%。亚太主要市场涨跌不一,其中,恒生指数上涨0.80%,日经225指数下跌0.13%。

三、新闻

1. 半导体板块 4 月回顾

行情回顾:4 月 A 股半导体指数及费城半导体指数下降,中国台湾半导体指数上涨。4 月,半导体(SW)行业指数-0.36%,同期电子(SW)行业指数-0.35%,费城半导体指数/中国台湾半导体指数-4.73%/-0.61%;年初至今,半导体(SW)行业指数-15.78%,同期电子(SW)行业指数-12.39%,费城半导体指数/中国台湾半导体指数+15.97%/+26.63%。

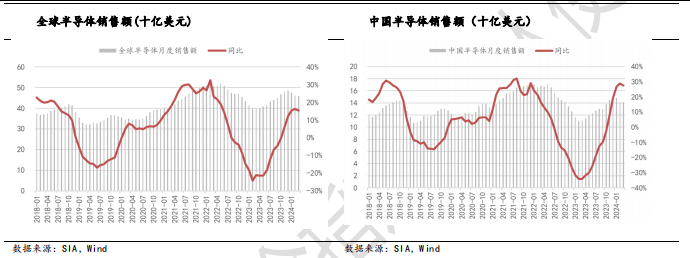

半导体销售额同比增速略有回落。3 月,全球半导体销售额 459.1 亿美元,同比+15.26%,环比-0.56%。中国半导体销售额 141.4 亿美元,同比+27.39%,环比+0.07%。

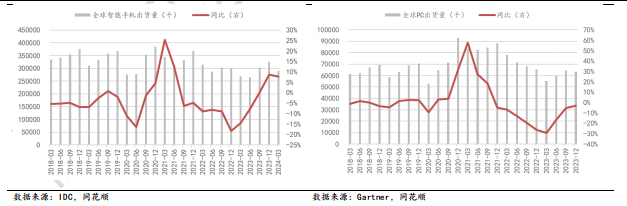

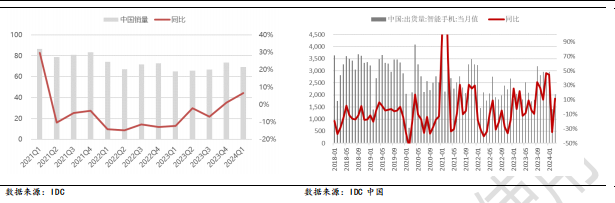

从下游两大市场手机和 PC 出货量来看,呈现持续复苏态势。24Q1,全球智能手机出货量 2.89 亿部,同比+7.74%,环比-11.25%。23Q4,全球 PC 出货量 6337.1 万台,同比-2.95%,环比-1.41%。

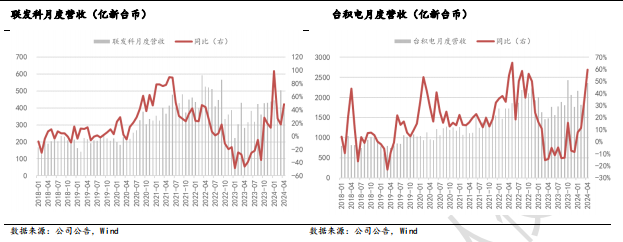

联发科、台积电复苏力度较大。4 月,联发科月度营收 420.28 亿新台币,同比+48.25%,环比-16.74%。4 月,台积电月度营收 2360.21 亿新台币,同比+59.58%,环比+20.91%。

? 手机

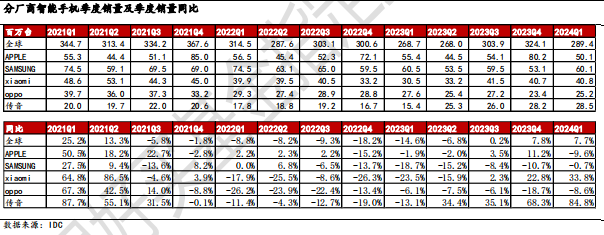

24Q1 全球智能手机销量 2.89 亿台,同比+7.7%,从 23 年 Q3 以来销量同比持续转正。

Q1 安卓系需求逐步复苏,苹果短期销量略有下滑。小米 24Q1 销量同比增长 33.76%,苹果同比降幅9.55%,传音同比增速达 84.77%。

中国市场持续复苏。2024 年第一季度,中国智能手机市场出货量约 6,926 万台,同比增长 6.5%。月度数据来看,中国智能手机出货量 2023 年 9 月份以来同比持续高增长,2024 年 3 月份月度手机出货量为 2022 万台,同比增长 12%。

中国智能手机销量(百万台) 中国智能手机出货量(万)

展望未来,第三方机构和手机链厂商维持 24 年弱复苏趋势判断。第三方机构方面, IDC 认为 2024年将是智能手机市场恢复增长的一年,预计 2024 年出货量达到 12 亿部,同比增长 2.8%。Counterpoint认为 2024 年全球智能手机出货量将温和反弹,高端和中低端细分市场领衔复苏,出货量预计将增长 3%达到 12 亿部。Canalys 认为受新兴市场经济和消费者支出恢复的推动,2024 年全球智能手机市场将扩张4%。TechInsights 预计 2024 年将出现温和反弹,年增长率为 3%。手机链厂商方面,据 23Q4 业绩会,高通预计 24 年全球手机销量将同比持平或略有上升,包括 5G 手机从高个位数百分比到低双位数百分比的预期增长。联发科预计 24 年全球智能手机出货量将增长低个位数百分比至 12 亿部,5G 渗透率将从 23 年高位 50%增至低位 60%。Qorvo 预计 2024 年智能手机总销量将以低个位数增长,其中 5G 销量增长超过10%。

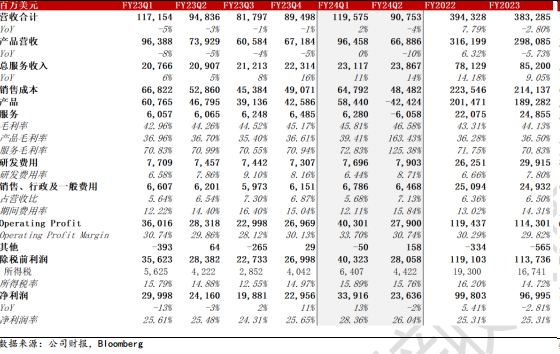

2. 苹果(AAPL.O)发布 24FYQ2(3 月季)财报,批准 1100 亿美元回购计划

苹果 24FYQ2 营收 907.5 亿美元,略高于市场预期(903.3 亿美元),同比-4.3%,环比-24.1%,影响业绩的主要因素为:1)汇率波动同比产生 140 个基点的负面影响;2)去年同期 iPhone 供应波动导致基数增加了约50 亿美金,且 Mac 保持增长部分抵消了 iPhone 的下滑。净利润 236.4 亿美元同比-2.2%,环比-30.3%;摊销 EPS 1.53 美元,略高于市场预期(1.5 美元)。鉴于苹果对现在和未来业务的信心,苹果批准了额外 1100亿美元的股票回购计划,并进一步增加了股息。

分业务:1):Vision Pro:目前全球前 100 强的公司超过一半已经购买 Apple Vision Pro 设备并将空间计算体验带入生活中。2)iPhone:营收 459.6 亿美元,同比-10.5%,略高于市场预期(457.6 亿美元)。下滑主因基数高,扣除供应链波动影响,CQ1 iPhone 收入同比去年持平,此外 iPhone 在中国大陆市场仍实现了增长。 3)Mac/iPad:Mac 营收 74.5 亿美元,同比+4.0%,高于市场预期(68.1 亿美元),增长主要由搭载M3 芯片(详细,购买)的新款 MacBook Air 驱动,其具备优秀的 AI 性能;iPad 营收 55.6 亿美元,同比-16.7%,低于市场预期(59.1 亿美元),iPad 的下滑主要由于相较于去年同期没有新产品迭代。 4)可穿戴/家居/配件:营收79.1 亿美元,同比-9.6%,略低于市场预期(83.2 亿美元),下滑主要在于去年同期新品多且基数较高。5)服务:营收 238.7 亿美元,同比+14.2%,高于市场预期(232.8 亿美元)。增长主要源于:活跃设备的安装基数保持良好增速,付费账号及订阅付费均同比增长两位数,所有服务都有超过 10 亿的付费订阅,比四年前增加了 1 倍以上。

风险提示:投资有风险。基金的过往业绩及其净值高低并不预示其未来表现。基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。相关数据仅供参考,不构成投资建议。投资人请详阅基金合同和基金招募说明书、基金产品资料概要等法律文件,并自行承担投资风险。