一、市场回顾

1、基础市场

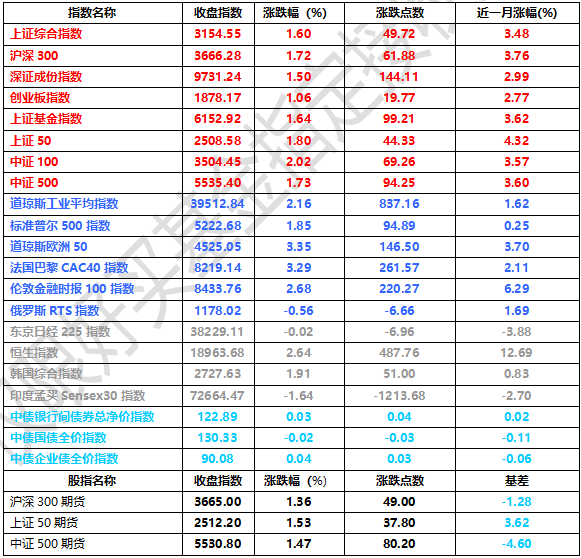

上周,沪深两市双双收涨。截止收盘,上证综指收于3154.55点,涨49.72点,涨幅为1.60%;深成指收于9731.24点,涨144.11点,涨幅为1.50%;沪深300收于3666.28点,涨61.88点,涨幅为1.72%;创业板收于1878.17点,涨19.77点,涨幅为1.06%。两市成交47491.85亿元。总体而言,大盘股强于小盘股。中证100上涨2.02%,中证500(详细,购买)上涨1.73%。

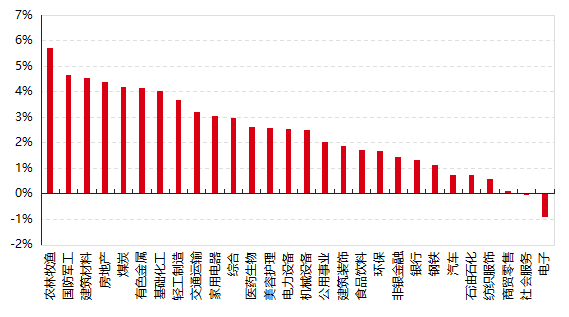

31个申万一级行业中有26个行业上涨。其中,农林牧渔、国防军工、建筑材料表现居前,涨跌幅分别为5.70%、4.67%、4.53%,传媒、通信、计算机表现居后,涨跌幅分别为-1.98%、-3.15%、-3.24%。

上周,欧美主要市场普遍上涨,其中,道指上涨2.16%,标普500上涨1.85%;道琼斯欧洲50 上涨3.35%。亚太主要市场涨跌不一,其中,恒生指数上涨2.64%,日经225指数下跌0.02%。

图表:上周各类指数表现

数据来源:Wind、好买基金研究中心 时间:2024/5/6-2024/5/10

图表:上周申万一级行业涨跌幅

数据来源:Wind、好买基金研究中心,数据截至2024-5-10

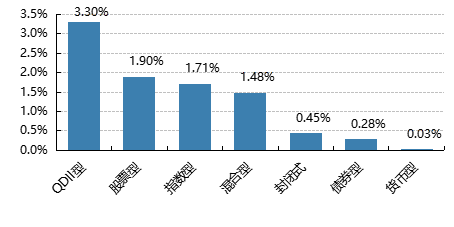

2、基金市场

上周,国内基金普遍上涨,其中涨幅最大的是QDII型基金,涨幅为3.3%,涨幅最小的是货币型基金,上涨0.03%。

上周,权益类基金表现较好的是前海开源股息率50强和汇丰晋信港股通精选等;混合型基金表现较好的是华泰柏瑞港股通时代机遇A和诺安利鑫等;封闭式基金表现较好的是鹏华启航两年封闭运作和招商3年封闭瑞利等;QDII式基金表现较好的是嘉实全球互联网人民币和嘉实恒生中国企业ETF等;指数型表现较好的是华夏恒生中国内地企业高股息(详细,购买)率ETF(详细,购买)和博时恒生港股通高股息率ETF等;债券型表现较好的是民生加银转债优选A(详细,购买)和华商瑞鑫定期开放等;货币型表现较好的是信诚理财7日盈B和信诚理财7日盈A等。

图表:上周各类基金平均净值涨跌幅

数据来源:Wind、好买基金研究中心,数据截至2024-5-10

二、近期焦点

1、4月新增社融偏低

根据央行的初步统计,4 月社融减少 1987 亿元。其中实体信贷增加 3306 亿元,外币贷款减少 310 亿元,委托贷款增加 90 亿元,信托贷款增加 142 亿元,未贴现银行承兑汇票减少 4486 亿元,企业债券增加 493 亿元,股票融资增加 186 亿元,政府债券融资减少 984 亿元。

社融减少 1987 亿元,是 2005 年以来首次单月负增长;社融存量增速为 8.3%,环比下降 0.4pct。 各分项中,实体信贷、未贴现银行承兑汇票、政府债与企业债四项同比都明显少增。

根据央行的初步统计,4 月居民短期贷款减少 3518 亿元,居民长期贷款减少 1666 亿元;企业短期贷款减少 4100 亿元,企业中长期贷款增加 4100 亿元,票据融资增加 8381 亿元,非银贷款增加 2607 亿元。

4 月企业债增加 493 亿元,同比少增 2447 亿元,从万得统计数据口径来看,城投债净融资为-1066 亿元,同比 少增 2439 亿元,化债对城投融资的约束仍在收紧;政府债减少 984 亿元,同比少增 5532 亿元。

据央行初步统计,4 月末,广义货币(M2)余额 301.19 万亿元,同比增长 7.2%。狭义货币(M1)余额 66.01 万亿元, 同比下降 1.4%。流通中货币(M0)余额 11.73 万亿元,同比增长 10.8%。前四个月净投放现金 3866 亿元。 前四个月人民币存款增加 7.32 万亿元。其中,住户存款增加 6.71 万亿元,非金融企业存款减少 1.65 万亿元, 财政性存款减少 1874 亿元,非银行业金融机构存款增加 1.23 万亿元。

地产持续松绑

4月30日,天津率先迈出一步,松绑楼市限购。新政提到,北京市、河北省户籍居民和在北京市、河北省就业人员在津购买住房的,享受本市户籍居民购房政策。本市户籍居民在市内六区购买单套120平方米以上新建商品住房的,不再核验购房资格。

同日,中央政治局会议召开,提到要结合房地产市场供求关系新变化、人民群众对优质住房的新期待,统筹研究消化存量房产和优化增量住房的政策措施,抓紧构建房地产发展新模式,促进房地产高质量发展。

近段时间,成都、武汉、合肥、南京、长沙等核心城市,相继全面放开楼市。

三、好买观点

1、股票型基金投资策略

宏观方面,4月金融数据引起市场高度关注,存贷双降,其中M1同比负增-1.4%,新增社融负增近2000亿元。社融方面,居民信贷持续收缩反映房地产市场量价仍弱,政府债券拖累是地方政府杠杆收缩的体现,企业债券和信贷快速下降则主要因为专项债等广义财政落地和开工节奏偏缓。存款方面,M1单月增速转负有一个原因是4月禁止手工补息政策,M2同比录得02年以来最低增速7.2%主要受政府债发行偏慢、贷款增量偏低导致派生存款规模小影响。

除金融数据外,4月已经出来的数据包括PMI、BCI、出口、通胀,以及高频的量价数据,中枢可能仍然不算高,但其环比较一季度均未有显著变化出现;所以,4 月社融数据突然异常可能包含着一些特殊线索的影响,这包括4月初监管禁止银行手工补息、银行考核改变贷款冲量意愿下降、金融业增加值核算方法优化,这些波动因素集中在4月这样本就波动比较大的信贷“小月”,很可能带来波动放大效应。

对于金融市场来说,广义流动性预期、风险偏好短期可能会受到一定程度约束。但广义流动性并不完全对应权 益市场流动性,对下一阶段看趋势的理解相对更为关键,后续5月中旬公布经济数据是一个重要窗口。

配置上建议继续保持现金流类资产打底+精选符合优质生产力的弹性类资产,关注出海、AI的主题机会,顺周期资产等待右侧布局。

2、债券型基金投资策略

上周中债总财富指数收于232.061,较前周上涨0.07%;中债国债总财富指数收于230.6634较前周上涨0.01%,中债金融债总财富指数收于235.1134,较前周上涨0.14%;中债企业债总财富指数收于237.9558,较前周上涨0.22%;中债短融总财富指数收于202.9149,较前周上涨0.08%。

中债银行间固定利率国债到期收益率曲线显示,一年期国债收益率为1.70%,上行1.16个基点,十年期国债收益率为2.31%,上行0.94个基点;银行间一年期AAA级企业债收益率下行4.43个基点,银行间三年期AAA级企业债收益率下行5.57个基点,五年期AAA级企业债收益率下行6.94个基点,分别为2.11%、2.34%和2.46%,一年期AA级企业债收益率下行4.42个基点,三年期AA级企业债收益率下行6.57个基点,五年期AA级企业债收益率下行6.95个基点,分别为2.20%、2.46%和2.59%。(数据来源:Wind)

上周(5月4日至5月10日),央行公开市场开展了100亿元逆回购操作,因有4500亿元逆回购到期,全周净回笼4400亿元。本期内上交所1天国债回购日均成交量为14730.6亿元;较上周增加1187.53亿元。本期内上交所1天国债回购年化利率为1.767%,较上周跌13.5个基点。5月10日,R001加权平均利率为1.7379%,较上周跌26.12个基点;R007加权平均利率为1.8674%,较上周跌22.25个基点;R014加权平均利率为1.9329%,较上周跌18.21个基点;R1M加权平均利率为1.9766%,较上周跌18.5个基点。5月10日,shibor隔夜为1.733%,较上周跌18.8个基点;shibor1周为1.836%,较上周跌27.3个基点;shibor2周为1.894%,较上周跌24.1个基点;shibor3月为1.989%,较上周跌1.3个基点。(数据来源:Wind)

债市观点:

上周债券市场利率长端回调明显,信用利差收窄,阶段性进入宽信用和宽货币的预期博弈阶段,后续政策重心或成为债券市场的主要交易逻辑。

政策方面,随着各地地产政策的持续性宽松,以及央行表态的变化,部分印证了假期前地产政策放松的传言,市场对政策和经济的预期迎来转向,受此影响,长端债券收益在经历了短期内的快速修复后继续回调,信用利差则持续压缩。

经济数据方面,CPI和PPI仍处于底部阶段,经济内生修复动力仍不足,市场重点仍在政策预期博弈之上,除非经济数据大超预期,否则对债券市场的影响较小。

展望后市,地产销售数据将成为后续市场主要观察指标,短期内,受到超长债的发行影响,超长端或进一步承压。若超长端持续调整,或可期待利率平坦化机会。

3、QDII基金投资策略

5月1日美联储宣布维持联邦基金利率于5.25-5.50%不变,符合市场预期,我们预计通胀短期的压力可控,后续有望缓慢回落至2~3%区间,美股市场保留对降息开启时点的预期和博弈,当前AI仍是市场主要产业趋势,短期需关注估值变化。

中长期看,日本将受益于全球供应链的重构,日本公司治理改革也有利于提升投资收益,短期看,日元贬值利好出口,利好日本企业的日元计价财报,但需留意内需股的压力。

印度经济超预期,制造业景气度延续扩张,随着美元加息进入尾声,国内流动性也将边际转宽松,叠加印度股市估值和盈利仍具吸引力,短期看多印度股市表现,中长期的经济增长、人口和金融红利、全球供应链重构、内需消费占比高等也是有利因素。

越南2024年1季度GDP增速5.66%,4月外贸数据同比增速扩大,通胀回升,国内为刺激经济,流动性转向宽松,随着美元加息制约边际减弱,长期看好越南股市随着国内经济复苏走好,短期受政治过渡期影响,股市有回调压力。

风险提示:投资有风险。基金的过往业绩及其净值高低并不预示其未来表现。基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。相关数据仅供参考,不构成投资建议。投资人请详阅基金合同和基金招募说明书、基金产品资料概要等法律文件,并自行承担投资风险。