一、行情回顾

昨日,沪深两市双双收涨。截止收盘,上证综指收于 3057.38 点,涨 37.90 点,涨幅为 1.26%;深成指收于 9369.70 点,涨 141.46 点,涨幅为 1.53%;沪深 300 收于 3549.08 点,涨 73.23 点,涨幅为 2.11%;创业板收于 1795.52 点,涨 32.64 点,涨幅为 1.85%。两市成交 10017.93 亿元,较前一日交易量增加 23.00%。大盘股强于小盘股。中证 100 上涨 2.13%,中证 500 上涨 1.18%。

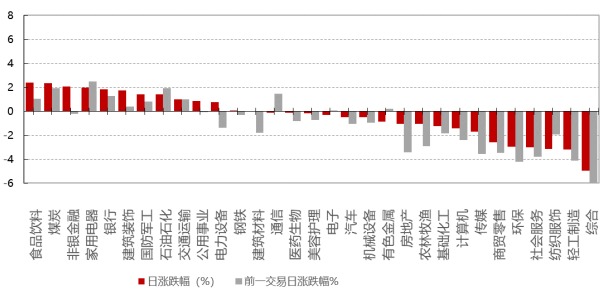

▼申万一级行业涨跌幅

数据来源:Wind 日期:2024/4/15

31 个申万一级行业中有 12 个行业上涨。其中,食品饮料、煤炭、非银金融表现居前,涨跌幅分别为2.40%、2.37%、2.05%,纺织服饰、轻工制造、综合表现居后,涨跌幅分别为-3.15%、-3.18%、-4.97%。沪市有 666 只个数上涨,占比 29.63%,深市有 532 只个数上涨,占比 18.81%。非 ST 个股中,26 只个股涨停,333 只个股跌停。股指期货主力合约涨跌不一,其中,1 只期指好于现货指数。

昨日,欧美主要市场涨跌不一,其中,道指下跌 0.65%,标普 500 下跌 1.20%,纳斯达克指数下跌 1.79%;道琼斯欧洲 50 上涨 96.26%。亚太主要市场普遍下跌,其中,恒生指数下跌 0.72%,日经 225 指数下跌 0.74%。

二、指数涨跌

数据来源:Wind 日期 2024/4/15

三、新闻

1. 半导体板块 3 月回顾

行情回顾:3 月 A 股半导体指数及费城半导体指数下降,中国台湾半导体指数上涨。3 月,半导体(SW)行业指数-5.33%,同期电子(SW)行业指数-1.49%,费城半导体指数/中国台湾半导体指数-0.49%/+9.96%;年初至今,半导体(SW)行业指数-13.20%,同期电子(SW)行业指数-10.45%,费城半导体指数/中国台湾半导体指数+17.48%/+23.72%。

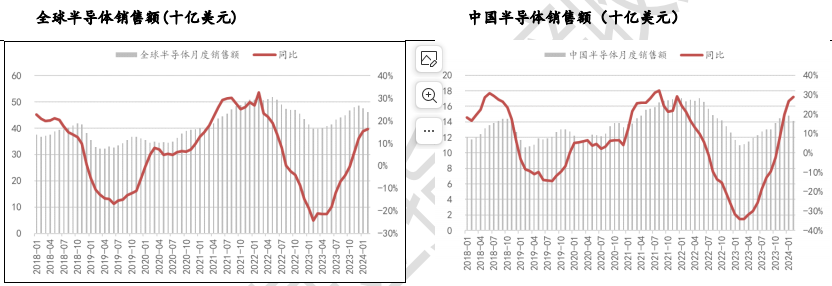

半导体销售额同比增速持续提升。2 月,全球半导体销售额 461.7 亿美元,同比+16.30%,环比-3.07%。中国半导体销售额 141.3 亿美元,同比+28.81%,环比-4.27%。从地区来看,中国(28.8%)、美洲(22.0%)和亚太/所有其他地区(15.4%)的同比销售额有所增长,但欧洲(-3.4%)和日本(-8.5%)的销售额同比下降。所有市场的月度销售额环比均下降:亚太地区/所有其他地区(-1.3%)、欧洲(-2.3%)、日本(-2.5%)、美洲(-3.9%)和中国(-4.3%)。

数据来源:SIA,Wind

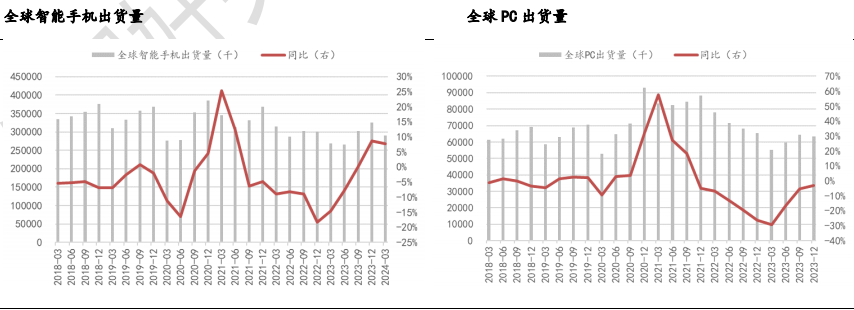

从下游两大市场手机和 PC 出货量来看,呈现持续复苏态势。24Q1,全球智能手机出货量 2.89 亿部,同比+7.74%,环比-11.25%。23Q4,全球 PC 出货量 6337.1 万台,同比-2.95%,环比-1.41%。

数据来源:IDC,同花顺 数据来源:Gartner,同花顺

展望未来,第三方机构和手机链厂商维持 24 年弱复苏趋势判断。第三方机构方面,2 月 23 日 IDC 发布最新预测,认为 2024 年将是智能手机市场恢复增长的一年,预计 2024 年智能手机出货量达 12 亿部,同比+2.8%,后续到 2028 年保持低个位数增长。此外 Counterpoint/TechInsights/此前分别预测计 2024 年全球智能手机出货量将同比增长 3%/3%/4%。手机链厂商方面,据最新 23Q4 业绩会,高通预计 24 年全球手机销量将同比持平或略有上升,包括 5G 手机从高个位数百分比到低双位数百分比的预期增长。联发科预计 24 年全球智能手机出货量将增长低个位数百分比至 12 亿部,5G 渗透率将从 23 年高位 50%增至低位 60%。Qorvo 预计 2024年智能手机总销量将以低个位数增长,其中 5G 销量增长超过 10%。

PC:24Q1 全球 PC 出货量恢复增长,同比+1.5%至 5980 万台,24 全年 AI PC、Windows 更新周期有望驱动温和复苏。据 IDC,23Q2-4 全球 PC 出货量同比跌幅持续收窄,据 IDC,23Q2、Q3、Q4 同比跌幅分别为-13.4%、-7.6%、-2.7%,Q4 出货量达 6710 万台,主要受益于库存端改善和北美市场出货量回温。24Q1全球 PC 出货达 5980 万台,同比+1.5%,接近疫前水平。展望 2024 全年,多家 PC 链厂商认为 PC TAM 将随 AI PC 的增加而集中在下半年增长 ,预估全年 PC 增长低个位数。

半导体 2024 年展望:DIGITIMES 预计 2024 年全球半导体营收同比增长 17%,韩国在全球的份额将提升至16%。再度上修 2024 年全球半导体市场销售额同比增速至 24%,主要系存储板块贡献提升。根据集微网和DIGITIMES Research 预计,2023 年全球 IC 设计和 IDM 行业收入将达到 5230 亿美元,较上一年下降8.9%。展望 2024 年,该机构预测,在 AI 应用芯片(详细,购买)和存储需求的推动下,全球半导体营收预计将达 6000 亿美元,增长 17%,将进一步恢复增长。2023 年美国占据主导地位,份额约为 60%,其次是韩国,份额为 12%。

2. 美国商务部更新半导体出口管制新规,当地时间 4 月 4 日生效

近日美国商务部更新半导体出口管制新规,包括加入对 EUV 掩膜、刻蚀机等制造环节设备的管控,新增对中国澳门地区及 D:5 组地区采取“推定拒绝”的政策,以及重新澄清 AI 芯片许可证及其例外情况的适用范围等,新规于美国当地时间 4 月 4 日生效,对新规的评议截止日期为 4 月 29 日。

美国 BIS 更新的对华出口管制新规的核心变化包括:

第一,新增管制 EUV 掩膜基板。尤其是为 EUV 光刻设计的掩膜基板被正式纳入了相关的出口控制类别,并且需要遵守相应的出口许可要求。

第二,更新特定地区出口政策。对于中国澳门或国家组 D:5 目的地的出口、再出口或国内转移,需要获得出口许可证,其中包括最终用途和最终用户的审查,并采取“假定拒绝”政策。

第三,明确部分技术关键参数。对于集成电路的“总处理性能”(TPP)和“性能密度(PD)”定义及计算方法进行进一步明确。其中,TPP 是基于 MacTOPS(百万次乘积累加操作每秒)的理论峰值计算,性能密度是TPP 除以适用的芯片面积。

第四,补充整机产品的限制。计算机、电子组件和组件若包含特定性能参数的集成电路,比如总处理性能或性能密度超出范畴,则需要接受出口管制。

第五,增加逐案审查政策。对包括 AI 在内的高性能芯片和相关制造技术的出口,采取“逐案审查”政策,并将考虑技术级别、客户身份、合规计划和合同的规范性等多种因素。美国 BIS 对中出口管制条令最早于 2022 年 10 月颁布,对半导体部分算力芯片、先进制造设备等进行限制;BIS 于 2023 年 10 月 17 日发布更新版出口管制条令,对半导体算力和先进制造领域限制进一步深化,规定更加明确,并于 11 月 17 日正式实施;2024 年 3 月 29 日,美国 BIS 再次发布新规,补充了对计算机、服务器等整机产品的限制,并增加对部分国家或地区的“推定拒绝”措施以及对特定产品采取“批准推定”或“逐案

审查”,于 4 月 4 日开始实施。

本次新规和上一版变动不大,调整主要为个别单位等的修正,仍是围绕光刻、沉积、刻蚀、离子注入、外延等核心半导体设备,以及掩膜版、晶圆处理系统等关键零部件和材料。

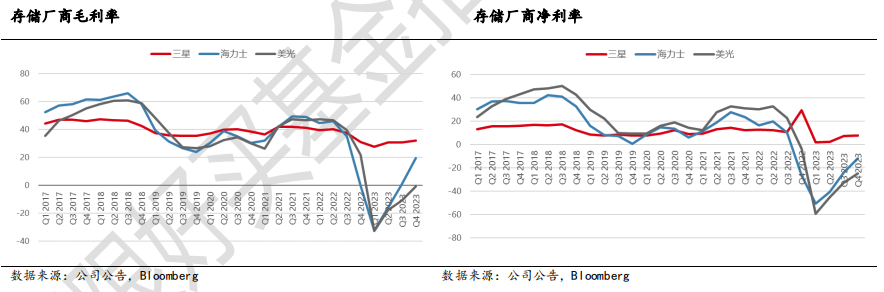

3. 存储板块逐渐复苏

原厂减产带来价格超跌反弹,DRAM 和 NAND 整体价格预计持续上升。由于原厂大幅减产、客户持续去库存、高端产品推出等因素,三大存储原厂季度盈利能力持续大幅改善,三星和 SK 海力士 DRAM 业务开始盈利,美光 23Q4 毛利率也转正,但由于盈利能力还未完全恢复,行业 DRAM 和 NAND 价格预计持续回升。美光和 SK 海力士均表示 2024 年供需关系将继续明显改善,指引存储价格持续上升,且高端 DDR5、HBM 等产品预计持续放量。

价格端:原厂减产导致价格持续触底反弹,后续价格走势需关注原厂盈利能力和需求侧变化。全球三大原厂通过控产能和向下游倾销去库存,带来 2023 年至今 DRAM 和 NAND 价格持续上涨,DRAM 颗粒目前涨幅超30%,NAND wafer 涨幅超 50%。考虑到目前原厂刚刚过盈亏平衡点,净利率距离正常水平尚有较大差距,因此涨价或将持续一段时间。展望 24H2,市场价格走势将主要取决于需求侧有无明显复苏。

风险提示:投资有风险。基金的过往业绩并不预示其未来表现。基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。相关数据仅供参考,不构成投资建议。投资人请详阅基金合同等法律文件,了解产品风险收益特征,根据自身资产状况、风险承受能力审慎决策,独立承担投资风险。本资料仅为宣传用品,本机构及工作人员不存在直接或间接主动推介相关产品的行为。