一、市场回顾

1、基础市场

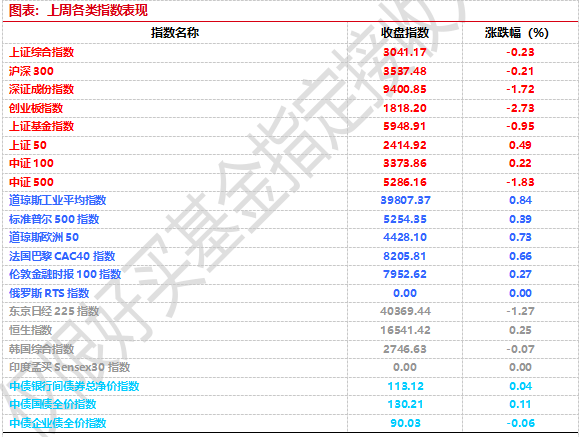

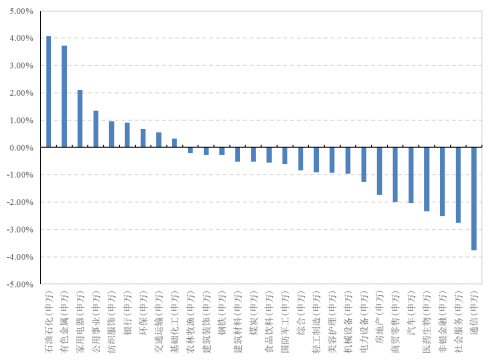

上周,沪深两市双双收跌。截止收盘,上证综指收于3041.17点,跌6.87点,跌幅为0.23%;深成指收于9400.85点,跌164.71点,跌幅为1.72%;沪深300收于3537.48点,跌7.52点,跌幅为0.21%;创业板收于1818.20点,跌50.97点,跌幅为2.73%。两市成交46790.34亿元。总体而言,大盘股强于小盘股。中证100上涨0.22%,中证500(详细,购买)下跌1.83%。31个申万一级行业中有9个行业上涨。其中,石油石化(申万)、有色金属(详细,购买)(申万)、家用电器(申万)表现居前,涨跌幅分别为4.08%、3.72%、2.10%,电子(申万)、计算机(申万)、传媒(申万)表现居后,涨跌幅分别为-4.43%、-6.47%、-9.52%。

上周,欧美主要市场普遍上涨,其中,道指上涨0.84%,标普500上涨0.39%;道琼斯欧洲50 上涨0.73%。亚太主要市场涨跌不一,其中,恒生指数上涨0.25%,日经225指数下跌1.27%。

图表:上周各类指数表现

数据来源:Wind、好买基金研究中心,数据截至2024-3-29

图表:上周申万一级行业涨跌幅

数据来源:Wind、好买基金研究中心,数据截至2024-3-29

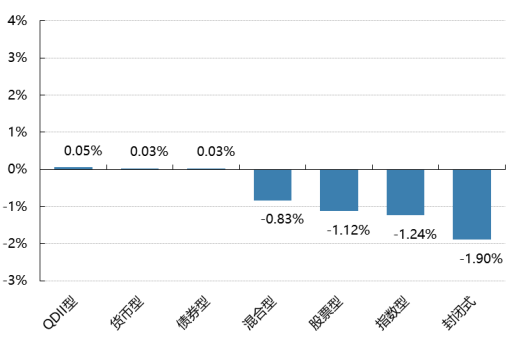

2、基金市场

上周,国内基金涨跌互现,其中涨幅最大的是QDII型基金,涨幅为0.05%,跌幅最大的是封闭式基金,跌幅为1.90%。

上周,权益类基金表现较好的是广发资源优选A和汇丰晋信中小盘等;混合型基金表现较好的是东方周期优选和前海开源金银珠宝A等;封闭式基金表现较好的是博时优势企业3年A和融通产业趋势精选2年等;QDII式基金表现较好的是易方达黄金主题A人民币和信诚全球商品主题等;指数型表现较好的是华夏中证细分有色金属产业ETF和鹏华国证有色金属行业ETF等;债券型表现较好的是国泰双利债券A(详细,购买)和宝盈融源可转债A等;货币型表现较好的是嘉实3个月理财E和嘉实3个月理财A等。

图表:上周各类基金平均净值涨跌幅

数据来源:Wind、好买基金研究中心,数据截至2024-3-29

二、近期焦点

1~2月规模以上工业企业数据公布

2024年3月27日,国家统计局公布全国规模以上工业企业利润数据。1-2月,工业企业利润同比10.2%、前值-2.3%,营业收入同比增长4.5%、前值1.1%。

3月PMI数据公布

2024年3月份,制造业采购经理指数(PMI)为50.8%,比上月上升1.7个百分点。建筑业商务活动指数为56.2%,比上月上升2.7个百分点;服务业商务活动指数为52.4%,比上月上升1.4个百分点。

三、好买观点

股票型基金投资策略

1-2月全国规模以上工业企业利润累计同比增长10.2%。1-2月在外需回暖推动营收显著改善,以及企业利润率较去年同期提升支撑下,规上工业企业利润增速进一步改善。伴随海外出口的逐步回暖,企业营收端有望继续获得支撑,叠加基数整体偏低,规上工业企业利润增速有望延续正增长。

3月制造业PMI为50.8,环比前值上行1.7个点。3月是节后复工季,PMI环比季节性回升并不意外,意外的是幅度进一步超季节性。3月制造业PMI大超预期,主因需求指数(新订单、新出口订单)表现强劲。基于1~3月高频数据,一季度GDP表现也大概率会超市场预期。考虑去年二季度经济增长是低基数,二季度GDP同比表现或许也不会太差。市场可能依据3月PMI数据适度上修上半年经济增长预期。

上周60城新房成交面积同比降幅有所收窄,同比降幅较前一周的46.2%收窄至14.6%。地产需求呈脉冲式修复。现阶段市场主要担忧地产销售同比持续大幅下滑,可能诱发更为严重的系统性风险。但各地方政府也在不断放松地产政策,以对冲需求下行。

整体而言,除地产、基建外,当前制造业、消费已出现一些走稳态势。A股市场的悲观预期,有可能阶段性被修正。

债券型基金投资策略

上周中债总财富指数收于231.0331,较前周上涨0.15%;中债国债总财富指数收于229.9101较前周上涨0.18%,中债金融债总财富指数收于233.7574,较前周上涨0.12%;中债企业债总财富指数收于235.8721,较前周上涨0.10%;中债短融总财富指数收于202.2199,较前周上涨0.05%。

中债银行间固定利率国债到期收益率曲线显示,一年期国债收益率为1.7225%,下行4.00个基点,十年期国债收益率为2.2901%,下行1.5个基点;银行间一年期AAA级企业债收益率下行1.35个基点,银行间三年期AAA级企业债收益下行1.1个基点,五年期AAA级企业债收益率上行2.45个基点,分别为2.3523%、2.5102%、2.6473%;一年期AA级企业债收益率下行1.54基点,三年期AA级企业债收益率下行0.81个基点,五年期AA级企业债收益率上行0.45个基点,分别为2.5061%、2.7778%、2.9507%。(数据来源:Wind)

上周央行累计开展8500亿元逆回购操作,因有220亿元逆回购到期,单周净投放8280亿元。3月29日,R001加权平均利率为2.1723%,较前周涨27.39个基点;R007加权平均利率为2.8088%,较前周涨73.27个基点;R014加权平均利率为2.5678%,较前周涨28.36个基点;R1M加权平均利率为2.3126%,较前周涨6.43个基点。3月29日,shibor隔夜为1.718%,较前周跌5.4个基点;shibor1周为1.967%,较前周涨12.2个基点;shibor2周为2.216%,较前周涨7.9个基点;shibor3月为2.156%,较前周跌0.7个基点。

Wind数据显示,下周(4月1日至4月7日)央行公开市场将有8500亿元逆回购到期,其中周一至周三分别到期500亿元、1500亿元、2500亿元,因周四至周六为清明节假期,期间到期资金全部顺延到周日(4月7日),即周日到期4000亿元。 此外,周三(4月3日)还有800亿元国库现金定存到期。交易员表示,季末时点非银拆入价格攀高也是情理之中,而且资金拆入难度不大,短期看央行援手扶助下,预计机构平稳跨季问题不大。(数据来源:Wind)

2024年3月31日国家统计局服务业调查中心和中国物流与采购联合会发布了中国采购经理指数。3月份,制造业采购经理指数、非制造业商务活动指数和综合PMI产出指数分别为50.8%、53.0%和52.7%,比上月上升1.7、1.6和1.8个百分点,三大指数均位于扩张区间,企业生产经营活动加快,我国经济景气水平回升。

3月份,随着企业在春节过后加快复工复产,市场活跃度提升,制造业PMI升至50.8%,重返扩张区间。在调查的21个行业中有15个位于扩张区间,比上月增加10个,制造业景气面明显扩大。

生产指数和新订单指数分别为52.2%和53.0%,比上月上升2.4和4.0个百分点,制造业产需景气水平明显回升。从行业看,木材加工及家具、铁路船舶航空航天设备、计算机通信电子设备等行业两个指数均位于55.0%以上较高景气区间,产需释放较快;石油煤炭及其他燃料加工、黑色金属冶炼及压延加工等行业两个指数低于临界点,景气水平偏低。在生产和市场需求回升的带动下,制造业企业采购活动明显增加,采购量指数为52.7%,比上月上升4.7个百分点。

春节过后制造业进出口景气度回升,新出口订单指数和进口指数分别为51.3%和50.4%,比上月上升5.0和4.0个百分点,均升至扩张区间。从行业看,化学纤维及橡胶塑料制品、汽车、计算机通信电子设备等行业两个指数均高于临界点,相关行业外贸业务较上月增加。

大、中、小型企业PMI分别为51.1%、50.6%和50.3%,比上月上升0.7、1.5和3.9个百分点,不同规模企业生产经营状况均有所改善。其中,大型企业PMI连续11个月保持在临界点及以上,持续发挥支撑引领作用;小型企业PMI12个月以来首次升至扩张区间,生产经营活动有所加快。

3月份,非制造业商务活动指数为53.0%,比上月上升1.6个百分点,非制造业景气水平持续回升。服务业商务活动指数为52.4%,比上月上升1.4个百分点,连续三个月回升,服务业扩张步伐加快。从行业看,与企业生产密切相关的服务行业生产经营较为活跃,其中邮政、电信广播电视及卫星传输服务、货币金融服务等行业商务活动指数位于60.0%以上高位景气区间,业务总量增长较快;批发、铁路运输、租赁及商务服务等行业商务活动指数位于53.0%及以上,景气水平不同程度回升。同时,餐饮、房地产等行业商务活动指数低于临界点,景气水平较低。

随着气候转暖和节后集中开工,各地建筑工程施工进度加快,建筑业商务活动指数为56.2%,比上月上升2.7个百分点,建筑业总体扩张加快。其中,土木工程建筑业商务活动指数为59.8%,位于较高景气区间,土木工程建筑业继续保持较快施工进度。(数据来源:Wind)

本周观点:

本周债券市场行情方面,利率债收益率和信用债收益率涨跌互现。资金面方面,受到季末时点因素的扰动,银行间市场资金边际收紧,非银资金拆入价格上行较为明显,但在央行流动性支持下,金融机构平稳跨季无虞。

经济数据方面,周末最新公布的官方PMI超预期,制造业采购经理指数、非制造业商务活动指数和综合PMI产出指数分别为50.8%、53.0%和52.7%,分别比上月上升1.7、1.6和1.8个百分点,三大指数均位于扩张区间,表明随着节后复产复工的推进,企业生产经营活动加快,经济景气水平总体回升。各分项指标中,产需指数双双回升,进出口指数重返扩张区间,大、中、小型不同规模企业PMI重返扩荣枯线以上,显示企业生产经营状况有所改善。

从今年前两个月的经济数据看,投资、消费、出口和工业增加值增速均好于市场普遍预期,但商品价格表现总体仍较低迷,房地产投资和销售继续承压,总需求偏弱的格局尚未扭转,经济景气度的可持续性待观察。短期看,债市在前期超涨和部分经济指标回升的扰动下存在一定的调整风险,但债券收益率上行空间有限。

QDII基金投资策略

在AI周期前景进一步明晰后,也就是从2023年下半年起,海外资本开始加速流入美国。如果对美国产业革命的长期前景看好,美国实体经济派生和吸引(海外)现金流的能力就会得到支撑。如此一来,今年美联储开启连续降息的可能性会下降。这将压制港股市场的风险偏好。但在美联储货币政策大方向明确的前提下,国内经济基本面的边际改善,就会对港股市场构成更明确的利好影响。

风险提示:投资有风险。基金的过往业绩及其净值高低并不预示其未来表现。基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。相关数据仅供参考,不构成投资建议。投资人请详阅基金合同和基金招募说明书、基金产品资料概要等法律文件,并自行承担投资风险。