年末,又到了回顾一整年投资收益的时候。

若看2024全年的收益,今年应该算丰收的一年,股票、债券、商品(CTA)三大类私募策略都是上涨的。

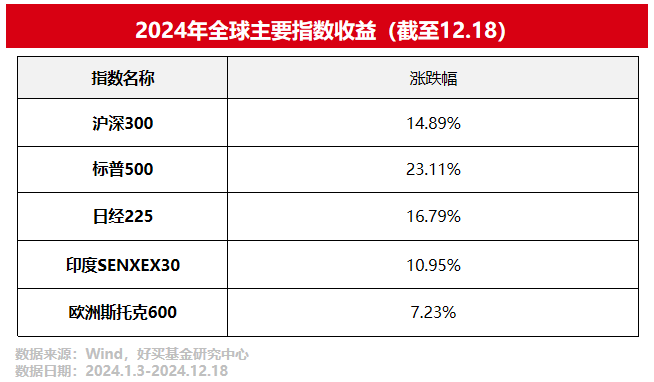

再放眼全球,今年发达市场与新兴市场也是普涨。

所以今年应该是值得喜悦的丰收之年。但回顾一整年投资经历,许多人可能会有体验不佳之感。

这是2024年多数资产面临的一个共性问题:

虽然结局是好的,但过程中的变数之多、波动之大,让人迷茫、心惊。

A股

从一个极端到另一个极端

回到2024年初,再有想象力的人恐怕也勾勒不出A股这一年的走势。

同样的,正常人恐怕也难以适应这种从绝望到疯狂的迅速的、极致的切换。

如果再把小市值指数加到这张图里,则更显戏剧性。

都说股市是经济的晴雨表,2024年A股表现与基本面相关,但这种关系极其复杂且情绪化。

2024年初,悲观的氛围下,对雪球敲入的担忧引爆了小盘股的踩踏和恐慌。随后一连串的政策缓解了流动性危机。

5月份以后,对基本面的悲观已开始演变成各种“鬼故事”。当沪指跌破2700,大家都看向2500的时候,强烈的政策信号让一切在9月的最后一周反转。沪指在大家都看向4000的时候,在3700的位置暂停了反弹。

而后活跃的资金开始流向概念股与小盘股,很快就忘记了半年前这些股票暴露的流动性与质量问题。

2025年展望:

2025的关键点无非是长期经济预期能否扭转,这方面有很大的弹性,一旦预期转向,市场(尤其是锚定成长与景气的基金重仓股)的回升力度可能不弱于2024年9月末。这也是最利于基金投资者的情形。

若扭转不了,市场在缺乏基本面支撑的情况下迎来更宽松的流动性,那么仍然是类债券资产(高股息)与小微盘股更有机会表现。

总而言之,明年仍要承担一定下行风险(可能比2024年小一些),机会则需要多手抓(更重基本面的主观私募+更重交易的量化私募)。

量化超额

跌下神坛,又爬出深渊

2024年量化私募的超额走势,可以概括为从神坛跌入深渊,又从深渊爬了出来。

2023年底至2024年初,一群低调的人,因为高调的业绩,引起了广泛的关注与讨论。量化私募连续多年的稳定超额,引发了诸多争论。这些争论在春节前后平息了。小盘股的流动性危机与踩踏让量化超额出现巨大回撤。量化指增产品一周两位数的跌幅引发了恐慌。

而后争论又出现了,只是不再争论量化的强大,而是争论量化的脆弱。不过随着市场环境恢复正常,量化超额开始修复。9月末量化指增产品一周两位数的涨幅,显示出净值能直线下来,也能直线上去。

超额虽然修复了,但管理规模却未修复,波动终究带来了痛苦。但颇具塞翁失马的意味,规模降下来了,不拥挤了,超额反而好做了。

2025年展望:

2024年的情形表明,量化被捧上神坛时,危险也正临近。量化被打入深渊时,机会则在出现。现在则应该算是不高不低,不冷不热的状态。若2025年市场环境正常,超额大概率也会正常累积,这意味着买量化指增比买指数强。至于量化会不会再吊打主观,正处于深渊中的主观基金其实也有机会爬出来,只是他们所经历的“神坛——深渊”周期要比量化长。

美股

一直恐高,一直新高

回过头看,2024年的美股可谓调整即是上车机会。

2024年美股最大的波折出现在8月份,美国就业数据爆冷,标普500一度回撤了8%。由此我们也能看出美股投资者最害怕的事情:经济衰退。除此之外,大选、降息、科技龙头业绩等等方面的变数,所引起的均是小涟漪,并很快消失在慢牛浪潮中。

2025年展望:

美股正处于股市越涨,财富效应越强,财富效应越强,经济韧性越强,经济韧性越强,股市越涨的循环中。这个循环现在还不易被打破。

但即便是风调雨顺的2024,美股也面临了几次意外和惊慌。2025年,这些意外和惊慌可能也不会少。而国内投资者本就对美股市场有些陌生,叠加畏高情绪,所以对波动的抗性可能也更差。

总之,2025年若想在美股慢牛中有所斩获,需要更强的定力和更有效对冲波动的配置手段。

债券

保守的资产,大胆的行情

2024年,另一个“调整即是上车机会”的资产是国内债券。而这些短期调整往往来自于央行对利率风险的提示。

而2024年债市最大的回撤却不是因为央行的风险提示,而是9月末强刺激政策信号的出现,由此我们也能看出债市投资者最害怕的事情:经济复苏。

2025年展望:

2024年,国内十年期国债利率下降约0.8%来到了1.7%。这就意味着,2025年,债市若想复现同样级别的牛市需要十年期国债利率降到1%以下。

这是个有趣的矛盾,债券这种保守的防御资产,现在则需要投资者有更大的胆量和想象力。

所以,2025,已无避风港湾。国内无风险利率很低,海外利率水平高,但有汇率风险。想增厚收益势必要承担波动,于是问题就变成了,去哪承担波动性价比更高。

CTA

有些分化,整体不错

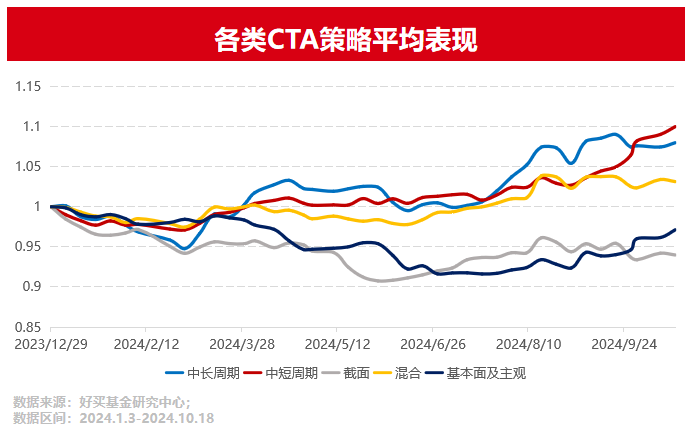

2024年CTA有些分化,不同策略有亏有赚。

不过由于主流的趋势类策略赚到了钱,所以CTA整体的盈利情况还不错。

趋势策略2024年主要赚了三波钱,一波钱来自于金价上涨,一波钱来自于三季度工业品下跌,一波线则来自于国债期货的上涨以及股指期货的几次波动。

总而言之,在环境复杂、变化很多的2024年,根据信号做交易的量化CTA捕捉到了不少机会,也带来了不错的结果。

2025年展望:

相较于2021、2022的高光时刻,现在CTA已明显降温,这意味着更低的拥挤度。而近几年期货市场的分歧、波动则有增无减。简言之,不那么卷了,机会还多了。所以现在正是CTA的配置窗口。

结语

站在2024与2025的交接处,任何对2025年的拍板预测都是对2024年种种意外的不尊重。

2024年,各类资产都展现出了其收益能力,也暴露出问题和风险:A股的情绪化,量化对小盘股的暴露,美股对经济衰退的敏感,国内债牛的空间等等。许多问题在2025年仍会出现,而且也没有完美答案。

而这些问题又都指向了一个共同的答案:多元配置。

资产配置已不再是一个贴着“免费午餐”标签的宣传术语,而正在成为一种切实有效的投资策略,起码2024年是这样,在这个让人心惊胆战的丰收之年,股债的平衡配置,国内和海外的平衡配置,在抗击波动上展现出了极强的效力。

2024,是配置者的胜利。2025,与其预测,不如配置。

风险提示:

投资有风险。基金的过往业绩并不预示其未来表现。基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。相关数据仅供参考,不构成投资建议。投资人请详阅基金合同等法律文件,了解产品风险收益特征,根据自身资产状况、风险承受能力审慎决策,独立承担投资风险。

重要提醒:

本文版权为好买财富所有,未经许可任何机构和个人不得以任何形式转载和发表。