2024年,影响全球市场最重磅的两条主线,是降息和大选。

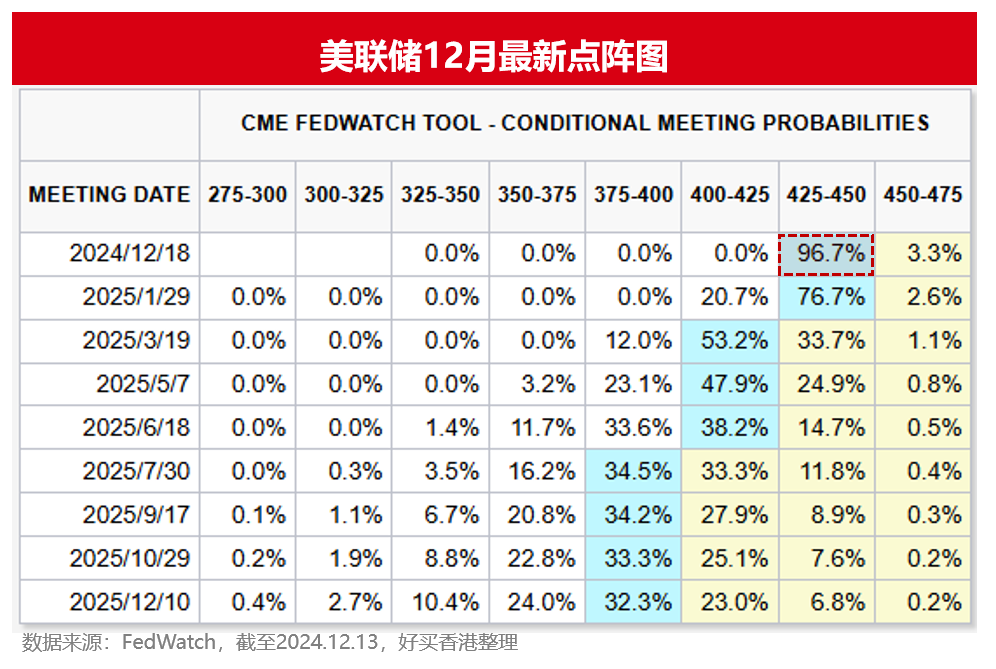

继9月和11月累计75BP的降息之后,12月的议息会议上,美联储再次宣布降息25BP,将联邦基金利率将至4.25-4.5%区间。至此,全年累计降息3次,幅度达到100BP,可谓是相当快节奏的开局。

早在9月底降息落地之前,一系列围绕降息的交易就已经演绎得如火如荼。叠加美国大选带来的特朗普交易,美股、美债、黄金等资产波动再次加剧。

理论上来说,降息落地对上述资产均会带来一定利好,那么预期和现实之间有差距吗?明年的降息进程会如何推进呢?本文我们详细复盘下降息以来各类资产的表现,以及如何影响我们2025的投资决策。

美联储年内累计降息100BP

2025降息节奏大概率放缓

降息的时点和幅度,主要取决于美国经济数据的动态变化。我们先来对美国近期的经济数据做个复盘:

①就业:11月非农就业、时薪增速都表现出良好的态势,但失业率小幅上行。

②通胀:11月美国CPI同比增加2.7%,继上月以来连续走高,而核心CPI仍在3.3%保持不变,整展现出一定粘性。

整体来看,美国经济基本面仍然较为强劲,核心通胀整体下行,但仍有一定韧性。鲍威尔可能会强调未来或放缓降息节奏,以观察降息效果。就业及通胀数据的变化,使得美联储接下来的降息路径仍存在变数。

与此同时,2025年美国经济受到特朗普2.0的政策变化影响,存在较大不确定性。从目前点阵图来看,美联储明年上半年的利率区间在4-4.25%左右,1月议息会议可能维持利率水平不变,上半年大概率再降息1-2次。

预期VS现实

降息后各类资产如何表现?

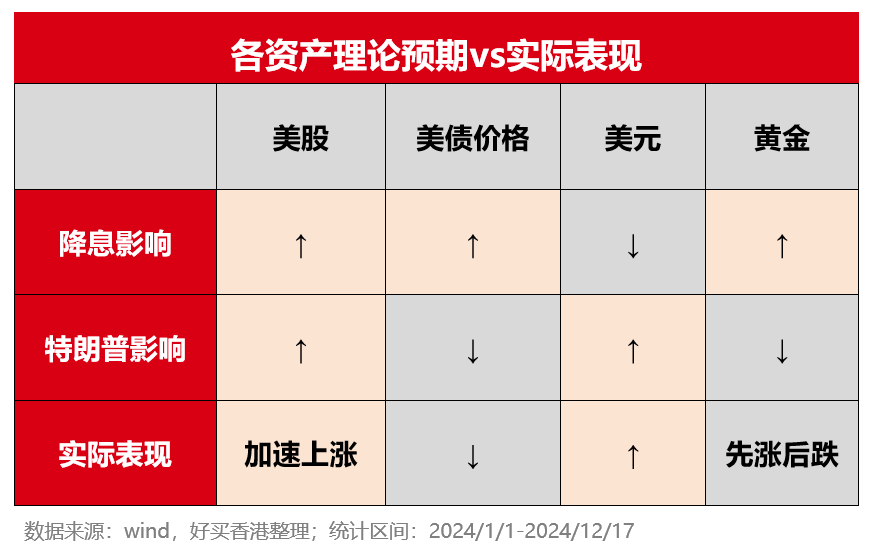

在此前的降息系列策划中,我们深入分析了降息对美股、美债、黄金等资产的影响逻辑。如今降息落地满三个月,各类资产的预期和现实之间有差距吗?

我们总结了下面这张图表,更加清晰地反映资产变化的方向:

总体来看,降息之后美股的表现和预期是一致的,而美债、美元、黄金则和预期有不同程度的背离,其中叠加了11月特朗普当选带来的扰动因素。

总体来看,降息之后美股的表现和预期是一致的,而美债、美元、黄金则和预期有不同程度的背离,其中叠加了11月特朗普当选带来的扰动因素。

以下我们具体展开分析:

一、 美股:降息+特朗普交易叠加,三大股指继续上涨

9月底降息超预期开局,美股在衰退和软着陆的博弈中再次加速上涨。大选落地之后,“特朗普交易”再次点燃了美股的做多热情。

12月以来,纳指再次刷新历史新高。这背后一方面是美国经济基本面和企业盈利仍然强劲,另一方面则是多重宏观因素的助推。年初以来,标普500涨超25%,纳指涨超30%。

短期来看,美联储接下来的降息路径仍存在变数,科技股的业绩持续性也有待跟踪。长期而言,“降息+特朗普交易”的主线对美股资产仍相对友好,AI产业变革有望继续支撑企业盈利上涨,但在积累较高涨幅之后,也面临着短期回调的风险。

短期来看,美联储接下来的降息路径仍存在变数,科技股的业绩持续性也有待跟踪。长期而言,“降息+特朗普交易”的主线对美股资产仍相对友好,AI产业变革有望继续支撑企业盈利上涨,但在积累较高涨幅之后,也面临着短期回调的风险。

【相关阅读】:

三大线索看懂美股这一年,25%年涨幅能持续吗?

二、 美债:海外债市回调,但年内多数录得正收益

海外债市在降息三个月后整体处于回调区间,和此前的预期有所背离,一方面是降息前美债已大幅抢跑,另一方面是“特朗普交易”带来的影响。

10月以来,美国通胀及就业数据令降息预期大幅降温,叠加“特朗普交易”情绪扰动,10年期美债利率回到4.4%的年内高点,大部分海外债券出现不同程度的回调。

全年来看,海外债券指数呈现此消彼长的波动局面,但大多数指数仍保持正收益。截至2024年11月29日,美国综合债指数累计涨幅2.57%,美国投资级债指数上涨3.64%,美国高收益债指数上涨8.47%。新兴市场以及欧洲市场债券也均录得不错的表现。

展望2025年,基于通胀整体下行、降息预期明确等因素,中期来看美债胜率不低,预计长端美债利率仍将保持宽幅震荡。美债利率回到历史高位之后仍有下行空间,交易性价比也有所提高,投资者可一定程度上淡化波动,耐心持有。

展望2025年,基于通胀整体下行、降息预期明确等因素,中期来看美债胜率不低,预计长端美债利率仍将保持宽幅震荡。美债利率回到历史高位之后仍有下行空间,交易性价比也有所提高,投资者可一定程度上淡化波动,耐心持有。

【相关阅读】:

美债又回调!是风险还是机会?该怎么做?

三、 美元/黄金:美元强势上涨,黄金高位震荡

和10年期美债利率同向上涨的,是近期持续强势的美元,同样和降息前的预期有所背离。这主要是受到再通胀预期的升温,以及“特朗普交易”的影响。

强势美元回归之下,黄金价格的上涨按下了暂停键。10月底,现货黄金到达2789美元/盎司的历史高位之后,开始震荡回调,目前在2645美元/盎司附近。

往后看,在特朗普上台初期,强势美元可能仍会持续一段时间,但随着利率中枢的下行,未来大概率将回归合理波动区间。此外,央行购金、地缘政治风险等因素仍长期存在,金价上涨趋势仍有一定支撑。

【相关阅读】:

美元指数“一飞冲天”!如何接招?

盘点“特朗普交易”冲击最大的三类资产!

结语

总结以上,本轮降息初期各类资产的表现,和理论预期很大程度上有所背离,这是由于影响资产走势的因素众多。当美国大选等重磅事件冲击市场时,利率变化的影响则被大幅弱化了。

但长期来看,这些影响大多为短期扰动,各类资产的表现仍然会回归自身的内在逻辑。

展望2025,特朗普2.0时代的开启,意味着全球市场的波动将会更加猛烈和频繁。在充满悬念和分歧的当下,更需要我们从战略角度,对投资组合做好配置与规划。关注美元资产、重视全球配置,正是应对这些未知变数的不二法门!

风险提示:投资于国际证券市场,除了需要承担与国内证券类似的市场波动风险等一般投资风险之外,还面临汇率风险等国际证券市场投资所面临的特别投资风险,也需要投资者注意。

好买香港提醒:本文版权为好买香港所有,未经许可任何机构和个人不得以任何形式转载和发表。如有转载需求,请在文章下方留言。