近期,美元风暴席卷全球,人民币兑美元像坐过山车一样“上蹿下跳”。12月3日盘中跌破7.31关口,创去年11月来新低。

人民币承压,对我们的投资有哪些影响?今天一次性讲清楚!

持续承压,原因何在?

11月以来,人民币汇率持续承压,最重要的原因是特朗普当选、美元强势。

11月6日,美国大选,特朗普获胜。意味着其主张的大范围减税、对外加征关税、减少监管约束等政策落地概率和效率较高,避险情绪和资金回流需求将助推美元走强。人民币汇率从7.1一路贬至7.25。

12月1日,特朗普发声维护美元地位。要求金砖国家放弃创造新货币或者支持美元替代品的计划,否则将面临100%的关税。12月3日早盘离岸人民币兑美元汇率跌破7.31。

总的来说,人民币对美元的贬值属于“被动贬值”,是对强美元、资本外流、关税预期的综合的反映。而市场预期外贸受压,人民币贬值成为对冲出口下滑手段。

目前,三大人民币汇率指数却持续上涨并保持相对稳定,当前利率和汇率的决策核心依然是国内政策,因此中央经济工作会议召开期间是最近的博弈时点。

将如何影响投资收益?

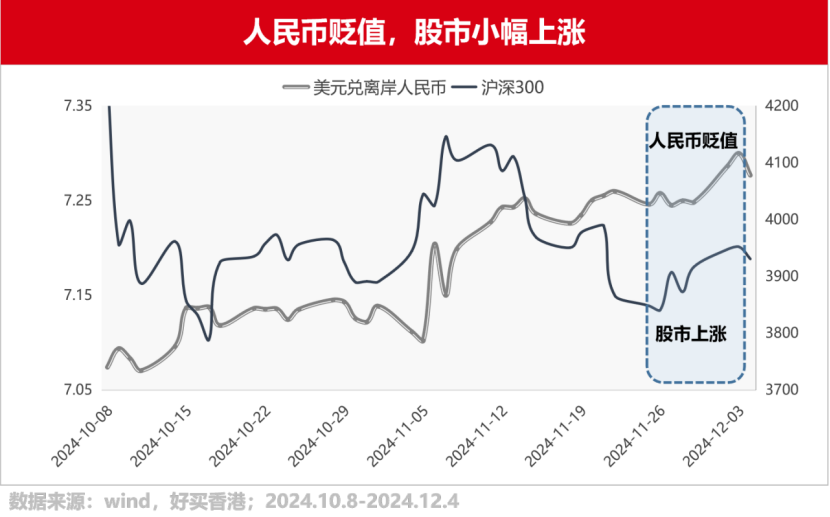

先来搞清楚一个核心概念,图中倾斜向上的大好趋势,为什么代表人民币贬值。

举例来看:10月2日,如果我们拿着1万人民币,能换1434美元(10000/6.9707)。而12月3日,人民币汇率突破了 7.31这个关口,拿着1万人民币只能兑换到1367美元(10000/7.3148),同样的人民币能兑换的美元变少了。

因此,图中一条向上倾斜的趋势,从6.9707→7.3148,即为人民币相对美元贬值。

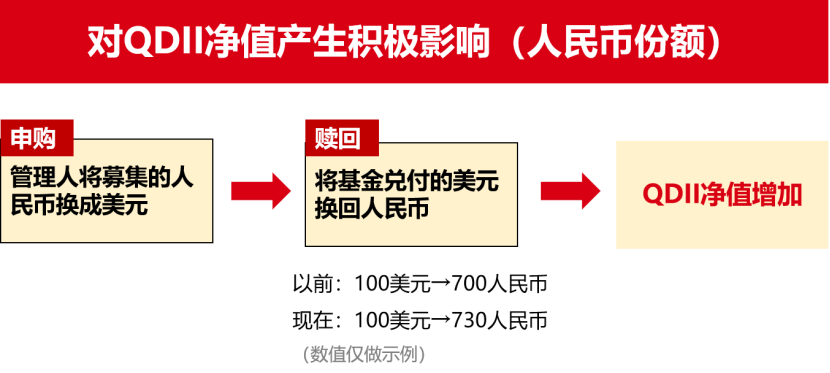

一、对QDII净值产生积极影响

QDII基金投资于海外市场,当人民币对美元汇率发生变动时,会直接影响到基金的净值表现。

以人民币份额为例,国内投资者用人民币申购QDII基金,由基金公司换成外币,再去买股票或者债券,等到赎回时候再把外币兑换成人民币。那么,在本轮人民币贬值过程中,由于QDII基金在计算净值时,外币能兑换到的人民币变多了,因而对QDII基金净值会产生积极影响。

二、对A股并未产生直接冲击

人民币汇率贬值与股市之间存在着较为复杂的关系。通常情况下,人民币贬值可能会导致外资流出,从而对股市产生一定的压力。

然而,此次人民币贬值过程中,A股却出人意料地逆势上扬。债市也出现了罕见的大涨,10年期国债收益率跌破2%,创下2002年以来新低。

这是由于政策火力全开,市场对人民币贬值的幅度认为仍在合理范围内,乐观情绪稳住了市场情绪,使得外资并未出现大规模撤离。

结语

短期来看,“特朗普交易”或继续发酵,美元波动性较大,人民币汇价也会随之呈现宽幅波动状态。不过,年底往往是结汇高峰期,人民币需求增加,将在一定程度上为汇率提供支撑。

对于投资者而言,我们无法控制国家间的经济博弈,也无法预测汇率的涨跌。但我们可以通过多元化投资来应对这些不确定性,不要把鸡蛋放在一个篮子里:根据自身的投资目标和风险承受能力,合理配置一些美元资产。

正值年末之际,配置美元资产或是避免单一市场系统性风险、对冲汇率风险的重要手段!

风险提示:投资于国际证券市场,除了需要承担与国内证券类似的市场波动风险等一般投资风险之外,还面临汇率风险等国际证券市场投资所面临的特别投资风险,也需要投资者注意。

好买香港提醒:本文版权为好买香港所有,未经许可任何机构和个人不得以任何形式转载和发表。如有转载需求,请在文章下方留言。