2024年,可谓是量化行业跌宕起伏的一年。

中小盘股流动性危机、监管的高频介入、一度触及5000亿的成交地量、市场从“慢熊”到“快牛”的突然切换……

极端事件频发的环境下,很多人切身的感受是,量化超额没那么亮眼了,关注度没那么高了,质疑的声音变多了,拥挤度也降下来了。

但临近年底,当我们复盘量化指增产品今年的表现,会发现业绩其实不乏亮点,超额也在逐渐恢复到了往日的温度。

在误解和质疑声中,整个量化的生态圈正在悄然蜕变。在风雨和波动过后,也有更多的经验值得我们沉下心来去反思、去回顾。

以下,好买基金研究中心整合数据,以量化指增策略为主线,绘制了八张图表。一起看看量化走过的2024,以及未来前行的方向!

2024量化策略年度回顾一波三折,绝地反击

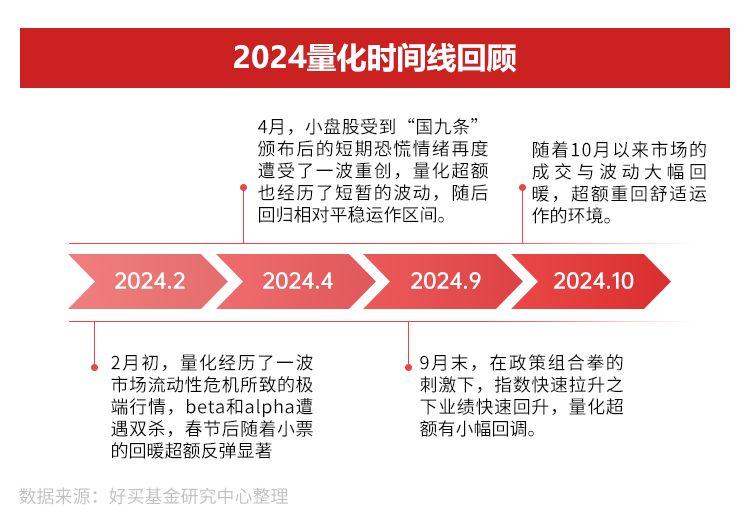

回顾2024年的量化策略的时间线,可谓是大事频发,波动不断,下图标注了几个重要的节点:

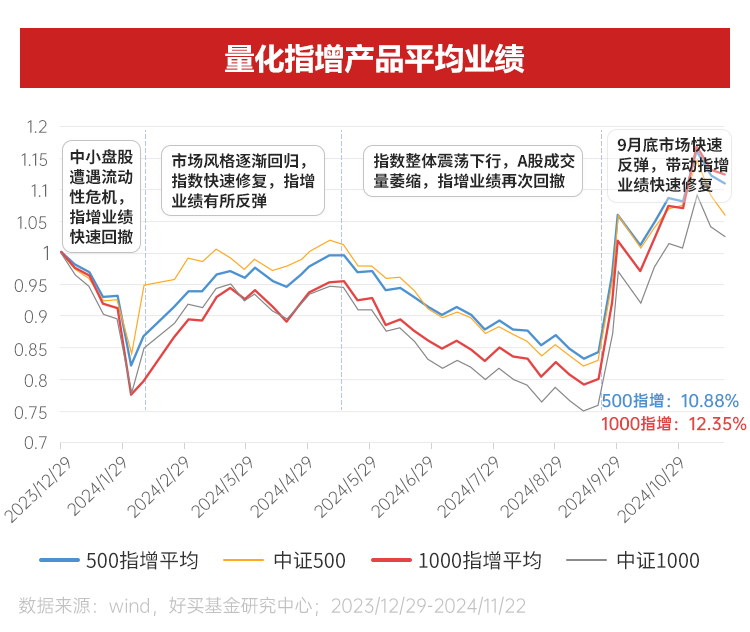

从beta表现来看,9月底的反弹之前,指数整体震荡下行,对指增产品业绩表现有所拖累,但近几个月在指数强势反弹的带动下,多数产品年内收益已由负转正。

观察好买跟踪池中指增产品的平均业绩,截至11月22日,好买跟踪池中500、1000指增年内平均收益分别为10.88%及12.35%,同期对标指数分别上涨5.9%和2.4%。

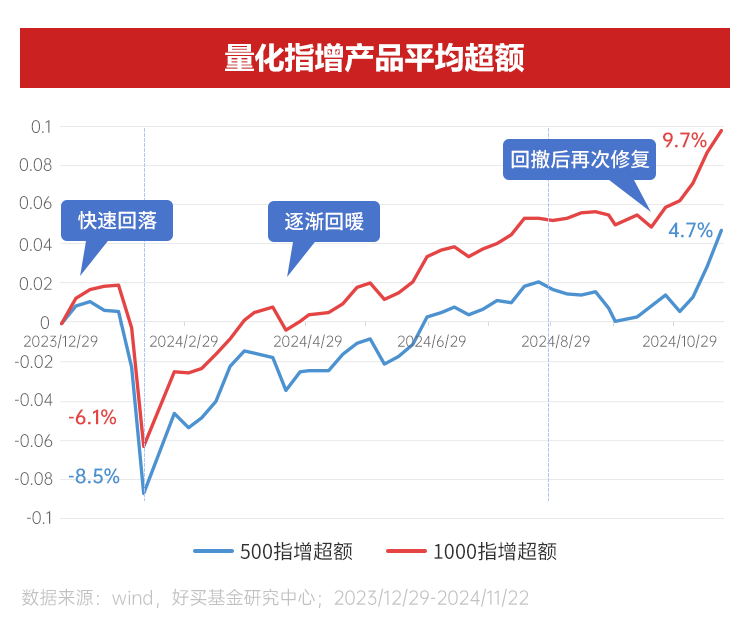

再看alpha,今年的超额表现可以总结为“快速回撤-逐渐回暖-再次修复”三个阶段。

年初的回撤行情中,几乎给所有量化超额的净值曲线,都砸下了一个显眼的深坑。但随着市场风格的回归,超额便进入稳步修复的阶段。截至11月22日,好买跟踪池中500、1000指增年内平均超额分别为4.7%和9.7%,整体其实跑赢指数不少。

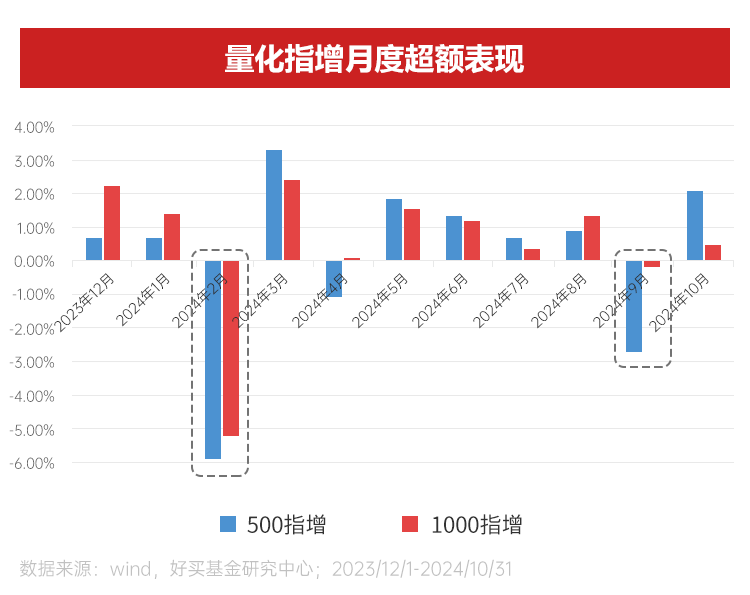

从上图能够看出,今年量化超额的表现,很大程度上是受到极端行情的影响。如果剔除今年2月和9月的快速回撤,今年500、1000指增的平均超额仍然维持在接近10%的水平。

接下来,我们再将时间线拉长,详细回顾下量化指增产品近年来的业绩和超额表现。

百亿私募指增业绩复盘不同年份和管理人业绩分化明显

2021年,量化投资如日中天之时,超额收益爆发,资金疯狂涌入,百亿量化私募规模不断站上新台阶。

随后的2022、2023年,在公私募基金经理感叹赚钱难的年份里,量化策略以每年10%+的超额,再一次成为了股市的“方舟”。

三年时间过去了,市场风格的迅速切换之下,量化投资的热度有所降温。其中一个显著的现象,是超额的沉降。

一、各类指增业绩分化较大,超额有所衰减

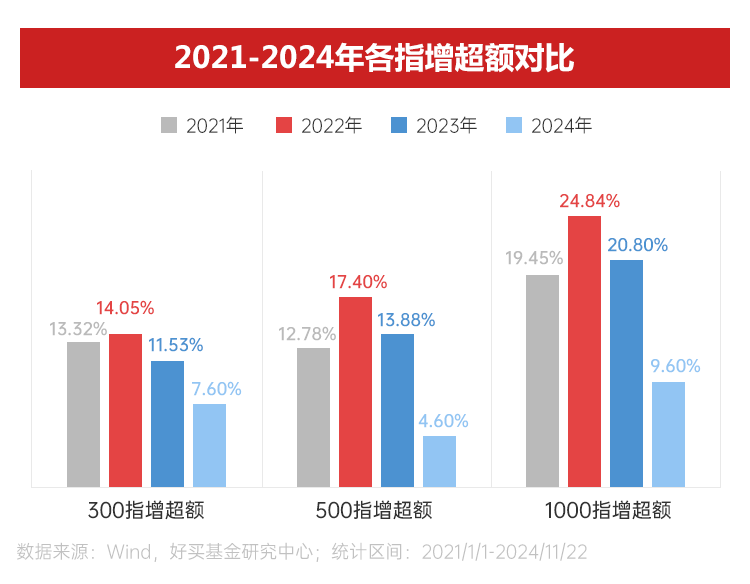

下图对比了好买跟踪池中300、500、1000指增2021年以来的平均超额表现。2022年以来,指增超额确实呈现波动下行趋势。得益于近年来小盘股的强势,1000指增的超额整体强于300和500指增。

二、百亿私募指增产品业绩分化显著

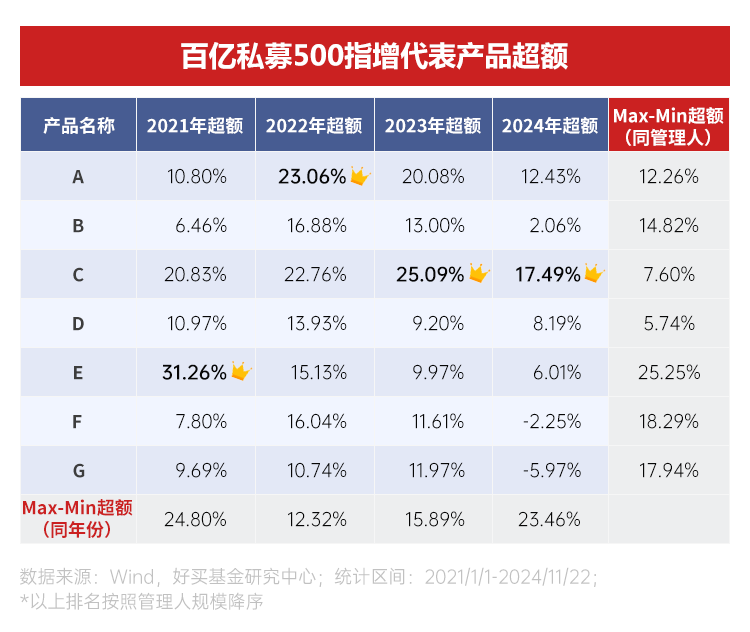

虽然量化指增超额整体有所沉降,但各家管理人之间的表现也有着明显分化。下图展示了好买跟踪池中7家百亿私募500指增的代表产品,从2021年以来的超额收益。(1000指增代表产品超额统计,详见文末)

如同所有资产和策略一样,量化超额的战场上也没有“常胜将军”。

从不同维度来看,首先,同一年份之间不同管理人的超额分化较大。尤其是极端行情频发的2024年,年内超额有近20%的,有在个位数的,也有跑输指数的,首尾相差超过20%。

其次,同一管理人在不同年份的超额也有着显著差距。如2021年超额表现最佳的管理人E,后续几年超额则逐渐衰减。比较理想的,可能是像管理人C这样,在不同市场环境下超额能够稳步积累、且年度分化较小的管理人。

然而,量化策略本来就被誉为黑箱,透明度低,理解门槛高。各个管理人之间的风控、策略、因子等体系均有所差异,从而造成了业绩分化的局面。像管理人C这样超额相对稳定的量化私募,能够在茫茫市场中精准选到的概率也不高。

如何才能既不错过量化超额的红利,同时选到比较靠谱的管理人呢?

三、量化FOF:解决单一产品业绩波动较大的问题

事实上,投资量化指增,我们并不需要每年都选出业绩最好的产品,而是要选出那些超额稳定累积、长期业绩优异的产品。

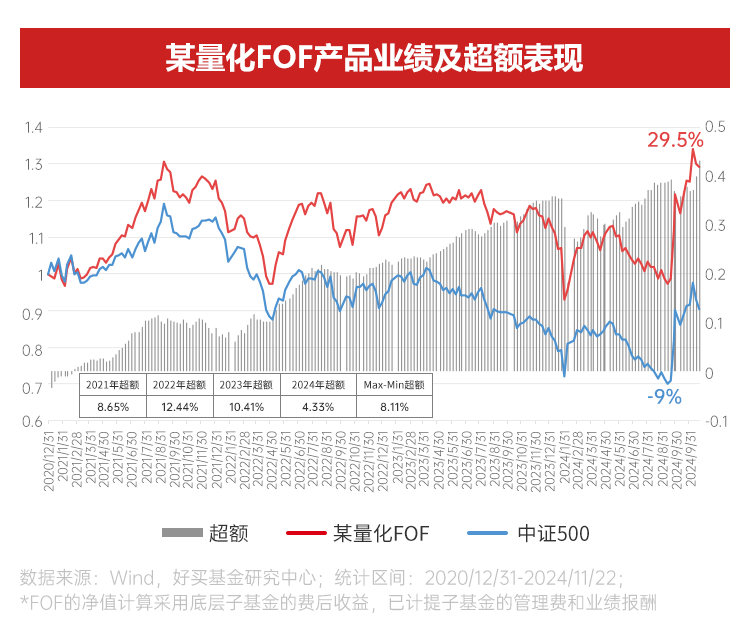

以下展示了某量化FOF 2021年以来的业绩和超额,该FOF底层同时配置了500、1000指增及量化多头等策略。

假设以中证500指数作为该产品对标基准,2021年以来,中证500回撤近10%的区间,该量化FOF累计收益近30%,且年份之间超额波动幅度相对较小。

可见,量化策略难理解、难跟踪,而FOF产品恰好能帮助投资者筛选好、跟踪好量化产品,规避单一产品波动较大的问题。从选基金的角度出发,量化FOF或许是多数人配置量化基金的最优解。

展望2025市场热度回归,超额未来可期

总结以上,虽然2024年量化策略多次受到极端行情的扰动,但随着市场的成交量和波动率显著回暖,未来获取超额的空间将被充分打开,叠加指数估值处于合理区间,量化指增仍是当前配置价值较高的一类产品。

展望2025年,很多迷雾依然是看不清的,但也有一些长期确定的方向:

一、极端行情未来仍可能出现,但不至于反复上演。

二、超额沉降是难以避免的。但超额,尤其是头部管理人的挖掘超额的能力,仍具有较强的确定性。

三、波动的市场环境下,更加考验管理人的应对和风控能力。优秀管理人也会不断迭代策略模型,进行风格和因子的快速调整。

四、选管理人比选策略更重要。量化FOF能够一定程度上平滑超额波动,持有体验也会更加舒适。

总之,量化的2025,我们拭目以待!

附表:

风险提示:

投资有风险。基金的过往业绩并不预示其未来表现。基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。相关数据仅供参考,不构成投资建议。投资人请详阅基金合同等法律文件,了解产品风险收益特征,根据自身资产状况、风险承受能力审慎决策,独立承担投资风险。

重要提醒:

本文版权为好买财富所有,未经许可任何机构和个人不得以任何形式转载和发表。