近年来,波动的市场犹如纷繁多变的棋局,每一局都充满了变数。全球市场的震荡分化,各类资产的涨跌起伏,都在印证着投资难度的骤增。

眼下,降息周期刚刚开启,美国大选选情胶着,地缘冲突也尚未平息。在复杂多变的环境下,如何寻找投资性价比较高的资产?如何做好资配再平衡,提升与市场对弈的胜率?

10月26日,新方程FOF年度论坛在北京圆满举行。新方程资深投资经理张屹峰以“水激石则鸣”为主题,对以上话题进行了深入的探讨,分享了对全球市场的观察和展望。

以下文字整理自论坛实录:

“坚若磐石”的环境下

投资难度不断增大

今天我分享的主题叫“水激石则鸣”。将这两个意象延展开来,“石”意味着坚若磐石,映射了当前复杂多变的投资环境,“水”更多的是我们应对变化的策略和方法。

过去的75年里,中国经济经历了一条完整的增长曲线,投资是一件相对容易的事情,但如今,投资的逻辑和难点都发生了变化。各类资产潜在的收益率逐渐降低,但投资者承担的风险却提升了。

与此同时,我们看到国内经济面临的变化,以及全球政治经济格局面临的不确定性,都在深刻影响着资本市场:

1、 地缘冲突:战争带来的地缘冲突,无论是俄乌战争还是巴以冲突,都会对资本市场的风险偏好和资产价格形成扰动。

2、 美国大选:大选选情处于非常胶着的状态,目前特朗普在民调中的支持率比较高,但政策悬念可能会保留至最后一秒。

3、 降息进程:今年主要经济体陆续开启降息周期,对利率变化的博弈将会贯穿资本市场很长一段时间。尤其在美国降息初始的阶段,衰退与软着陆的博弈将会增加金融市场波动。

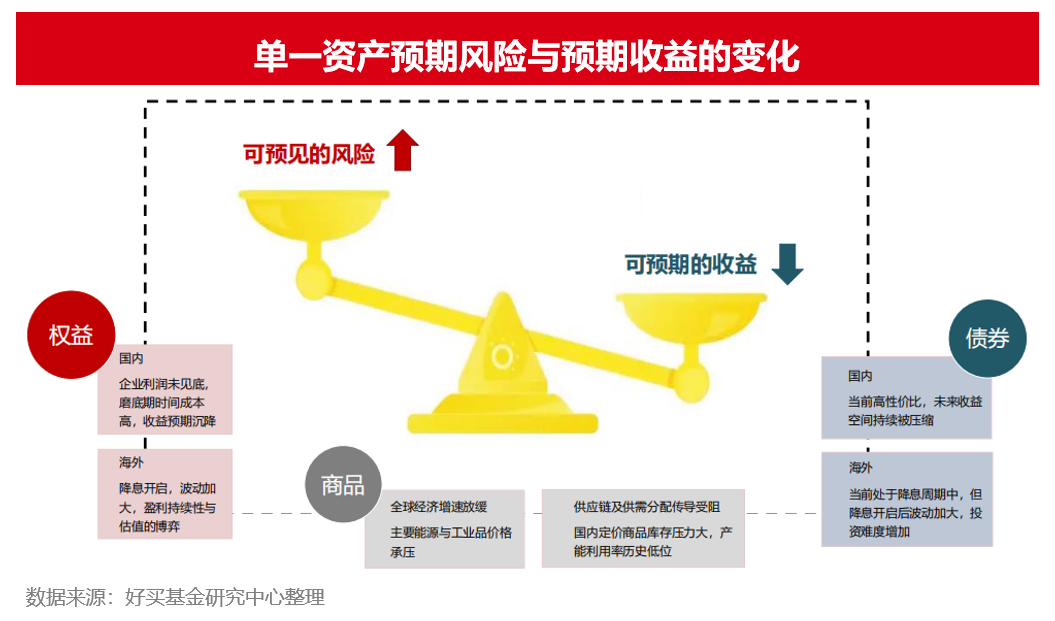

在复杂的宏观环境下,单一资产可预期的风险和收益都在发生变化,这也就是我们投资中面对的“磐石”。无论是股票、债券还是商品,可预期的收益在沉降,并且收益的稳定性降低了,但是在投资过程中需要承担的风险却更高了。

举个生活中的例子,现在的小孩考试考满分很难,并不是因为他们不够聪明,只是因为题目变难了。投资中也是类似的情况,过去赚钱容易是因为题目相对简单,但如今题目变得更难了,不同周期维度都存在不确定性,赚钱的难度也直线上升。所以在题目变难的情况下,更需要我们去理解环境,寻找策略,应对变化。

运用资产配置的“水”

增加投资的幸福感

讲完了“石”的部分,接下来说说“水”从哪里来,如何运用资产配置来增加投资的幸福感。

第一个“水”:有效的资产配置,穿越市场牛熊

我们所说的第一个“水”,就是选择有增长高性价比的资产来进行多元化配置,这是我们集团整体的投资框架。

根据不同风险偏好的分类,好买财富将高端产品分为7类资产,其中股票和股权属于进取型资产,CTA和另类属于平衡类资产,固收、中性和收益型保险属于稳健类资产。在这样一个基础上,好买财富集团在从低到高的不同风险和收益维度上,都有比较完善的产品线布局。

好买财富旗下子公司新方程最早成立的大类配置系列FOF,就是通过进取、平衡、稳健的风险偏好分类,在每个FOF产品下精选股票、债券、商品这三类资产进行配置,利用不同资产和策略之间的低相关性平滑风险,力争在风险资产大幅调整的时期,依然具有稳定的回撤控制能力。

通过充分的资产配置,FOF组合能够实现风险匹配、策略分散、基金分散、全球配置这四个维度的健康。如果把投资看作一场马拉松,从起点到终点,大类配置FOF并不是时时刻刻领先的,但是从长期收益的角度来看,并不输给任何的单一资产。

第二个“水”:优秀管理人的超额能力

近三年,受国内权益市场连续下跌的影响,投资环境始终处于逆风时期。但我们依然看到一些优秀的管理人,既具备较好的风控机制,又能在不同资产和策略间展现出较强的能力圈。

以平衡类策略为例,我们会基于策略基金丰富程度、策略相关性等因素,在宏观策略、黄金、CTA、另类资产中确定细分策略比例中枢和范围,筛选平衡类策略的优秀管理人,在境外市场的系统性收益之上,帮投资者找到超额、创造超额。

第三个“水”:超预期、可期待的政策

“924”这波行情想必大家都已经很熟悉了,市场从ICU突然进了KTV。三部委的重磅发声,就像是水激到石头上发出的声响,也带来了明显的财富效应,各指数都从低点反弹了20%以上。

市场为何会对政策会有如此激烈的反应?主要有两点超预期。一是时间上超预期,历史上研究经济工作的会议一般很少在9月召开,足见这次会议的不寻常;二是政策力度超预期,在货币政策、财政政策、房地产市场、资本市场等方面释放了不少增量信息,定调力度更强。

所以我们看到第三个非常重要的“水”,就是政策的水,政策定调打破负循环的力度是非常大的。在过去经济增长的要素逐渐乏力之后,经济转型是必然的方向,未来更多政策的落地也值得期待。

放眼全球

投资也有诗和远方

第四个“水”:走出去,全球资产配置

过去三年国内外权益市场的巨大分化,充分向我们展示了单一国别资产的脆弱性,全球配置已然成为投资中的“送分题”。

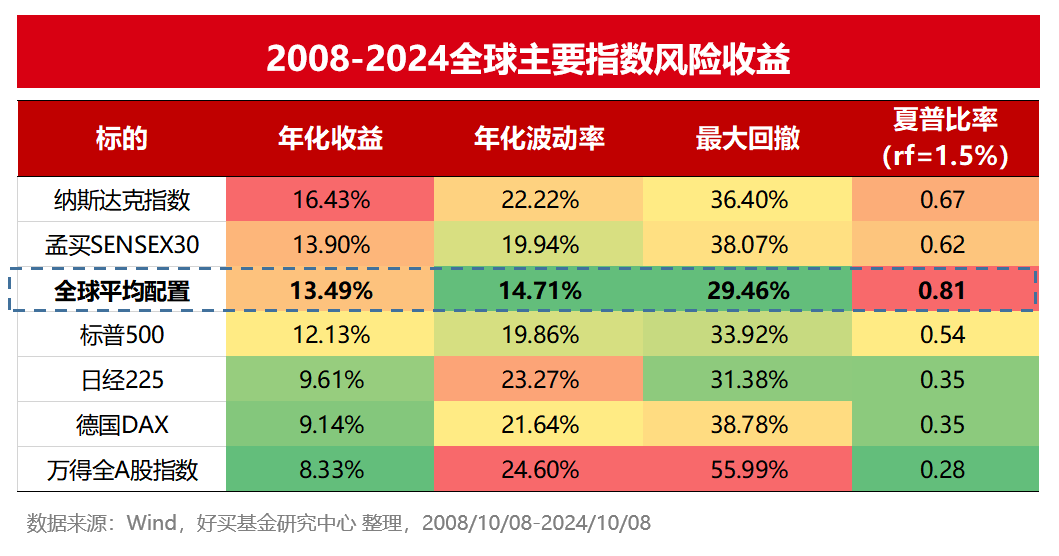

下图中我们对比了2008年到2024年,仅投资A股,和全球股市平均配置这两种投资方式的风险收益情况。即使在过去16年里做一个最无脑的平均配置,也能实现13.49%的年化回报,较高的夏普比率,且最大回撤低于任一单一指数。

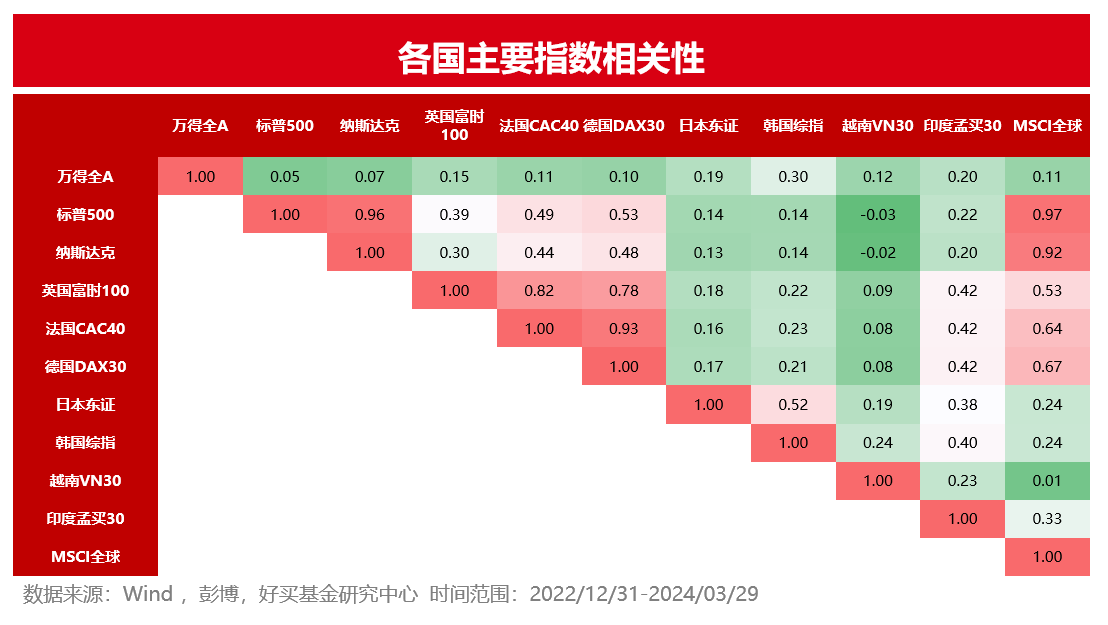

近几年,全球经济由过去的共振模式,逐步走向交错模式,各国股市的相关性降低。全球市场虽然会有波动,但拉长时间来看,能够获取与风险匹配的收益。单一国别的配置需要承担额外风险,而多国别、多策略的配置,可谓是降低组合波动的“免费午餐”。

第五个“水”:全球降息共振,政策空间随之打开

前面我们提到,降息开启可能会带来资产价格的波动。但长期而言,降息周期打开了各国的货币政策空间,流动性会更加充裕,这种波动更大概率是上行的波动。

具体而言,我们假设了以下三种降息路径和资产表现:

①常规降息步调:投资级债券,尤其是短债确定性较高。美股成长风格表现预计表现较好,同时波动也会加大。(美股>美债>黄金>美元>商品)

②再通胀叠加软着陆,降息缓慢:经济触底回温,大盘周期股预计表现预计较好;价格受益通胀,工业商品预计表现较好。(美股>商品>美元>黄金>美债)

③经济失速,加快降息步调:黄金预计在美元走弱的背景下,确定性较强。美债在加速降息背景下,机会相对较多。(美债>黄金> 商品>美元>美股)

总结以上,在复杂多变的全球环境中,投资之路仍然荆棘密布,而FOF产品的意义正在于将投资的难度降维。新方程FOF团队希望通过长期的投研积淀,选择有优势、有潜力的国家和资产进行配置,并借助QDII、QDLP等多种投资途径,将全球配置这件事,变简单、变高效。

风险提示:投资有风险,决策须谨慎。文中观点不代表平台投资意见,内容仅供参考并不构成任何投资及应用建议。未经好买财富授权许可,任何机构和个人不得以任何形式复制、引用本文内容和观点,包括不得制作镜像及提供指向链接,好买财富就此保留一切法律权利。