近期,美国三大股指陆续收复八月以来的跌幅,道琼斯指数和标普500指数开始创新高,虽然仍有波动,但整体上回到了此前的慢牛节奏。

今年1-9月,由于国内风险资产不确定性较高,投资者普遍在海外股市寻找机会。9月末以来,A股大幅反弹,又使许多投资者将目光转回国内。而在A股波动加剧之际,美股的慢牛则又默默的继续推进。

美股为何能重回慢牛轨道?后续境内市场与境外市场,哪里的机会更大呢?

经济衰退“狼没来”美股重回慢牛

7月中旬,美股出现快速且幅度较大的调整,标普500指数回撤幅度一度超8%。美股回调的主要原因,是非农就业与失业率数据爆冷,引发市场对经济衰退的担忧。

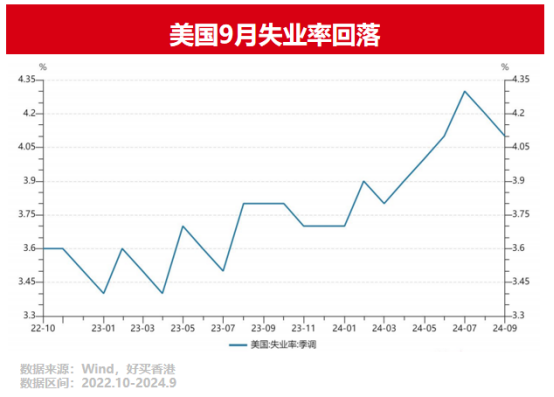

而近期,随着更多经济数据的披露,市场忧虑有所缓和。10月初美国劳工局公布的就业数据显示,9月新增非农就业大幅回升至25.4万,显著超过一致预期的15万,失业率也从8月的4.2%进一步回落至4.1%。与此同时,美国9月ISM服务业PMI大幅强于市场预期并创2023年2月以来新高。

此前非农数据爆冷让市场担忧经济衰退“狼来了”。而近期的经济信号则显示就业市场并未快速且显著恶化。

所以,在最新就业数据打消了投资者对经济硬着陆的忧虑后,环境又变得非常利于权益市场:经济环境稳定,企业盈利向好,美联储开始降息。基本面、政策面、资金面、情绪面都推动着美股继续慢牛。

系统性风险难预知合理分散,寻找超额

把时间拉回到9月30日,今年1-9月,标普500指数上涨20.81%,沪深300指数上涨17.10%,两者绝对涨幅相差不大。然而,标普500用了9个月时间实现了这个涨幅,沪深300则用了5个交易日。可见两者波动特征的巨大差别。

在配置权益资产时,投资者往往倾向于在A股和美股间权衡对比,其实这两者一个是高波动高弹性的新兴市场,一个是更理性更成熟的发达市场,彼此间可比性没那么大。

当前来看,美股市场与A股市场面临的环境,以及应具备的投资视角,也是极其不同的。

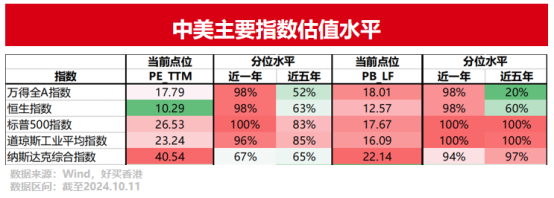

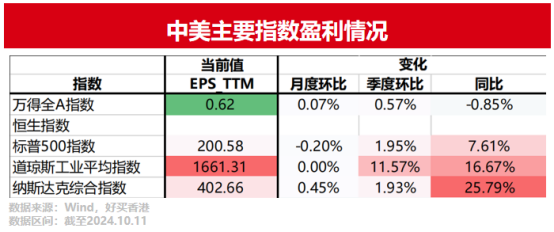

以下两张图分别梳理了美股、A股的估值情况(PE、PB)和企业盈利情况(EPS)。

由上图可见,美股正处于企业盈利增长的美好阶段,指数估值则不太美好,投资者需要为眼下慢牛的确定性支付一定溢价。

而A股则处于基本面的承压阶段,指数估值相应的更具弹性,投资者可以为他们承担的不确定性获取一些折价。

简单而言,现在投美股,是花偏贵的价格,买个确定性较强的东西。现在投A股,则是花更便宜的价格,买个中期有些模糊的东西。两者所处的背景,以及应具备的投资思考,是非常不同的。

然而,有一点则是高度相同的:

没人知道未来会发生什么。

就像很少有人预测到了美国非农数据爆冷、国内政策拐点。后续美国基本面仍可能会有意外,而国内政策、经济信号的复杂以及这些信号对情绪的巨大影响更难预料。

没有哪个市场容易投,以下两个建议可供参考:

1、笃信什么就投什么,都没把握就都投

系统性风险是极难预知与规避的。而股市投资,势必又要面对这种风险。对于市场的系统性波动,投资者如果不是足够坚定、坚韧、自信能承受住波动,那就分散都投一些,降降波动。

2、努力获取一些超额

上文都在讨论市场的系统性机会,而股市投资,还有一个宝贵的收益来源,是资产管理人创造的超额收益。作为新兴市场,A股的超额更丰沃,无论是量化机构还是主观基金,头部机构尚能提供有竞争力的超额。美股市场的超额更珍稀,但逆市场情绪的合理调仓,仍有可能增厚指数收益。

总而言之,体验了境内市场的暴涨与剧震,也看到了美股市场的调整和新高之后,我们也应意识到,一些难以预测的东西,是需要通过配置来解决的。

风险提示:投资于国际证券市场,除了需要承担与国内证券类似的市场波动风险等一般投资风险之外,还面临汇率风险等国际证券市场投资所面临的特别投资风险,也需要投资者注意。

好买香港提醒:本文版权为好买香港所有,未经许可任何机构和个人不得以任何形式转载和发表。如有转载需求,请在文章下方留言。