北京时间9月19日,美联储大幅下调政策利率50个基点,市场对国内降息的预期升温。

9月20日,9月LPR报价出炉,1年期、5年期LPR均维持不变,并未出现市场预期的降息。

LPR是什么?9月按兵不动的原因是什么?美联储降息“靴子落地”后,对国内债市有何影响?本文对以上问题一探究竟。

9月LPR按兵不动,为啥不降?

LPR即贷款市场报价利率,可以理解为银行贷款利率的一个基准,比如向银行申请按揭贷款,那么贷款利率是在LPR的基础上进行加点构成的。

LPR下降意味着商业银行的贷款利率也会下降,这样就可以降低投资者的贷款成本,如降低住房贷款、汽车贷款、消费贷款等的利息支出。同时增加市场流动性,刺激投资和消费的增长,通常被视为货币政策宽松的信号。

对于此次利率未调整的原因,可汇总为以下几点:

首要原因是银行净息差压力偏大。

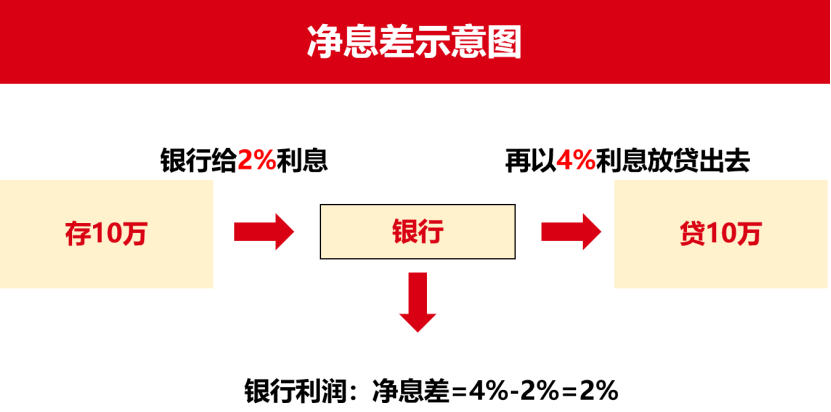

这里简单解释下净息差,即银行贷款利率和存款利率之间的差值,是银行重要的收入来源。比如我在银行存10万,银行给我2%利息,再以4%利息放贷出去,赚的差额就是银行利润。银行净息差从2019年的2.2%,目前已经下降至1.54%,处于10年以来的最低水平。因此,在银行净息差低于1.8%的警戒线的背景下,继续下调LPR将给银行带来更大压力。

其次今年7月份央行已经进行了一次降息操作,目前正处于政策效果观察期,需要一定时间评估LPR调降的具体影响与效果。

此外,美联储降息为中国货币政策提供了更大的宽松空间,美联储降息对国内债市的进一步影响,我们也在下文深入探讨。

美联储降息如何影响国内债券走势?

北京时间9月19日凌晨2时,美联储联邦公开市场委员会宣布将联邦基金利率下调50个基点至4.75%~5.00%,开启自2020年3月16日以来的首次降息。

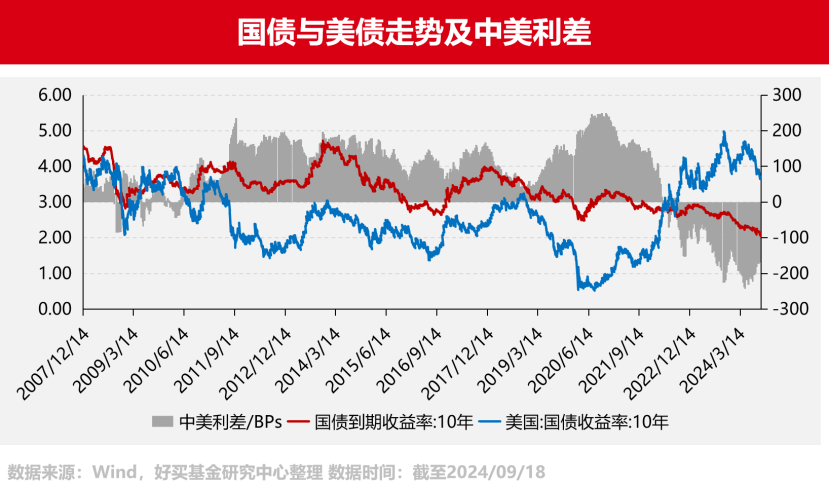

自2007年以来,大部分时候中美债券收益率走势呈同向变化关系,中美利差利差中枢在100BPs左右,但2022年之后,由于美联储持续加息,当前中美利差依然倒挂明显。后续若美联储持续降息,美债收益率下行,中美利差有望持续收窄。

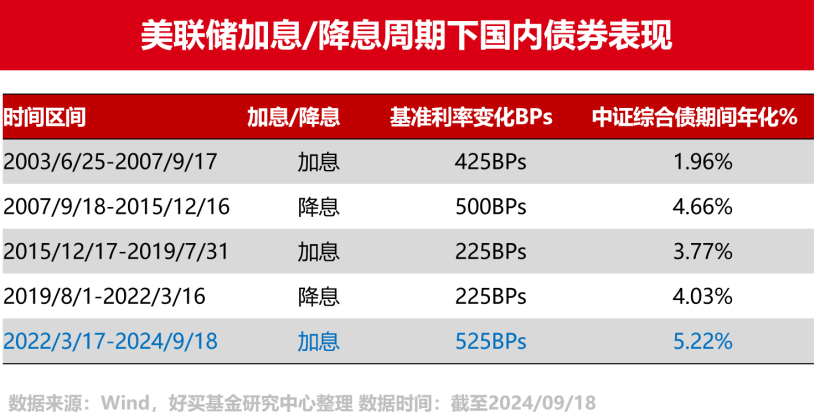

从2003年以来的美联储的多次加息、降息操作看,在中美经济增长同频的背景下,加息周期中,国内债市表现相对偏弱,降息周期中则相对较好。

总结以上,在经济基本面修复力度依然偏弱、货币政策稳健偏松的大背景下,国内债券市场行情有望延续,债市转向的可能性不高。但短期急涨情况下市场出现止盈操作以及央行再次出手引导债市,或带来一定波动。

美联储开启新一轮的降息周期,国内货币政策空间也相应进一步打开,近期关于降准降息、存量房贷利率下调等宽松操作的预期,后续也有望得到兑现,并将利好国内债市。

风险提示:投资有风险,决策须谨慎。文中观点不代表平台投资意见,内容仅供参考并不构成任何投资及应用建议。未经好买财富授权许可,任何机构和个人不得以任何形式复制、引用本文内容和观点,包括不得制作镜像及提供指向链接,好买财富就此保留一切法律权利。