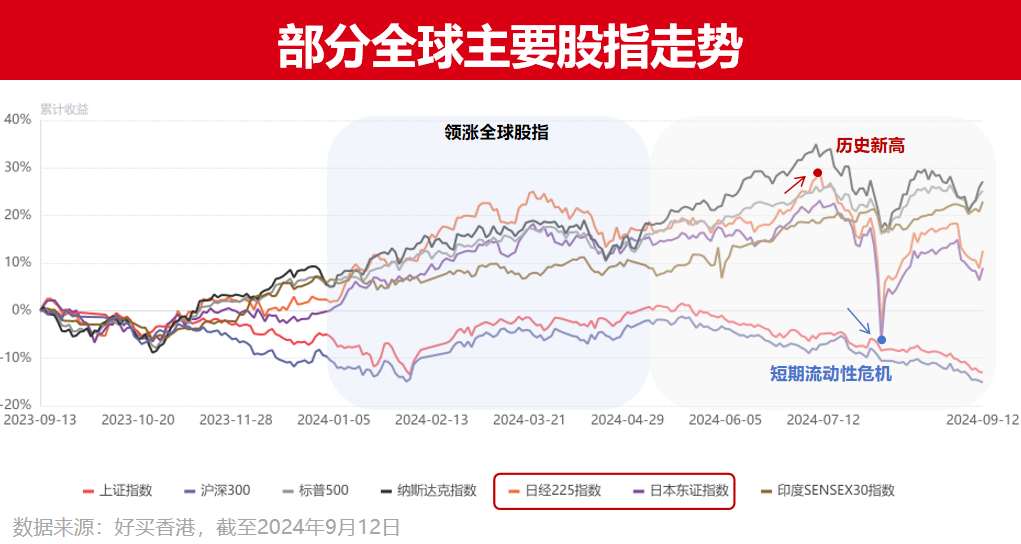

2023年以来,日本股市持续上涨,与日本经济一同走出了长期阴霾,开始刷新历史新高。

今年8月份,受美国就业数据爆冷,日元快速升值等事件性冲击影响,日股大幅波动。但由于驱动日股走牛的核心因素均未动摇,且日股本身估值较低,所以急跌并未持续,而是很快反弹。

近期围绕美国经济衰退和降息路径的博弈加剧,全球汇市、股市短期内或仍有波动。但从长期来看,估值不贵且基本面持续改善的日股,仍是非常值得关注的投资选项。接下来我们就看一看影响日股走势的核心逻辑是什么,又该如何看待其配置价值。

日本经济步入复苏期

后续增长,空间较大

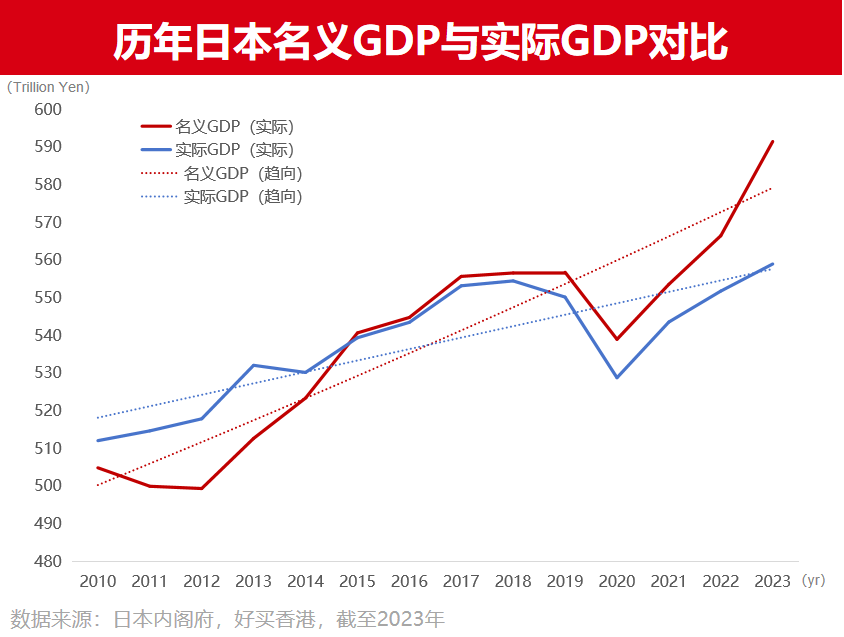

根据日本内阁府公布的GDP初步统计数据显示,2023年,日本实际GDP增长率为1.9%,名义GDP增长率则达到5.7%,属于近年来较高水平,日本经济已呈现逐渐复苏的迹象。从趋势的角度上看,日本的名义国内生产总值已恢复到趋势线以上的水平,但实际国内生产总值仍处于疫情前的水平。

与其他国家相比,同期中国、美国名义GDP规模增长均超20%,德国增长超10%,说明日本经济仍处于复苏的早期阶段,经济增长还有较大空间,而一般来说,当处于经济周期中的扩张阶段时,股票市场表现良好。

但日本经济的复杂性在于,它既有积极的复苏迹象,但也有相对消极的信号,其中有几大关键因素值得投资者关注:

①日本央行的货币政策

7月底,日本央行将基准利率从0%至0.1%的区间上调至0.25%,是今年以来第二次加息。在当前的经济环境下,加息可能会抑制已经疲软的消费,但不加息则可能导致日元持续贬值和资本外流。随着日本通胀压力抬升,不排除日本央行进一步加息的可能性。

②工资增长的“春斗”谈判

在这场经济复苏的博弈中,实际工资的增长能否跟上通胀的步伐,是决定货币政策走向的重要因素。今年日本春斗(日本劳资双方于春季举行的薪资协商)最终结果为工资加薪幅度跃至5%以上,创33年来最大升幅,其中基本薪资升幅首度突破3%,已高于日本当前的物价升幅,这意味着薪资上涨带来的附加经济效应,将促使多个内需主导行业受益良多。

③劳动力短缺的资本支出

日本老龄化的背景下,劳动力短缺是当前社会的严峻问题,随着经济逐渐复苏,日本企业对劳动力的需求也逐渐加大,据日本总务省7月底公布的结果显示,截至今年1月1日,不包含在日外国人的日本人口总数约为1.2亿,较去年同期减少86万,跌幅约为0.7%。不过,这也将促使企业提高薪资,从而刺激消费复苏。

此外,随着储蓄的被迫释放和实际收入的提高,日本消费趋势也在逐步增长。旅游业作为日本经济支柱产业之一,据官方数据显示,今年前7个月,全球旅日游客同比增长61.7%至2107万人次,创下同期历史新高,入境旅游的贡献也将支持经济增长。

日本股市有所扰动

盈利前景,相对稳定

步入2024年,日股涨势延续了2023年亮眼的表现,日经225指数一度领涨全球股指,且在7月11日创下历史收盘新高,首次站上42000点。但随后日股连续四周下跌,并在8月5日遭遇回调,但两日后迅速站上35000点,展现了较强的韧性。

具体来看,日本股市有着其独特的投资价值,主要为以下几点:

①企业盈利

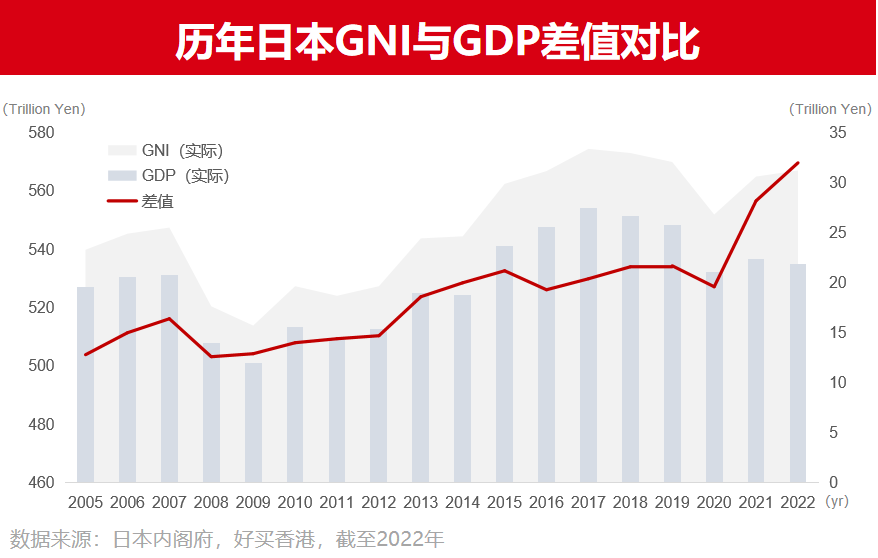

2022年以来,日股上涨最主要的推动力是企业盈利而非估值。随着日本经济逐渐走出通缩,企业盈利前景变得乐观,为股市提供了坚实的基本面支撑。由于日本是典型的出口型经济体,近年来,GDP与GNI的差值不断上升,海外收入占比持续增加,日企的全球化盈利是企业盈利修复的主要原因。

②日元贬值

日元在1995年达到顶峰后,继续保持贬值趋势,给上市日企带来明显的业绩增厚。同时,日元疲软使得日本股票对外国投资者来说变得便宜,吸引海外资金流入日股,尽管有汇率风险,但汇率对冲可以缓冲日元贬值风险,并加厚日股投资收益。

③企业治理

自去年4月实施“日特估”改革以来,日本企业治理持续改善,推动股东回报持续扩大。在政策的推动下,日本上市公司更加注重股东在股票投资上的回报率和股息率,增加了投资者对日本市场的信心,是日股后续走势的重要支撑因素。

总之,日股自8月初大跌之后已强势反弹,投机性日元空头也已转正,市场情绪企稳。但9月份美联储有望降息,美日利差有望缩小,日元升值压力仍然存在,日企盈利会受到部分影响,不过从中长期来看,日股市场仍有较高的配置价值。

(本文转载自好买香港公众号)

风险提示:投资于国际证券市场,除了需要承担与国内证券类似的市场波动风险等一般投资风险之外,还面临汇率风险等国际证券市场投资所面临的特别投资风险,也需要投资者注意。

好买香港提醒:本文版权为好买香港所有,未经许可任何机构和个人不得以任何形式转载和发表。如有转载需求,请在文章下方留言。