随着美国通胀回落,就业市场降温,美联储货币政策正待转向。

近期,美联储主席鲍威尔在杰克逊霍尔全球央行年会上发声表示:“政策调整的时机已经到来”,基本锁定9月开启降息。这将是2023年7月美联储停止加息一年后,首次开始降息。

作为全球资产的定价锚,美联储政策利率的转向将对全球资本流动与大类资产表现产生重大影响。本文中,我们就来探讨下此轮降息周期的特点,以及可能产生的影响。

降息板上钉钉路径仍存不确定性

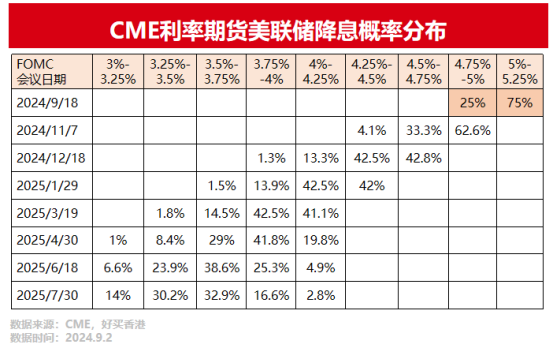

虽然市场普遍预期美联储本月开始降息,但对于首次降息幅度仍存分歧。截至9月2日,看CME利率期货隐含的降息概率,9月降息25个基点的概率约为75%,降息50个基点的概率约为25%。

由上表可以看出,降息周期的开启虽已板上钉钉,但降息的步伐仍存在不确定性。未来降息路径有三种可能:

路径一:美国经济“软着陆”,就业市场未显著恶化,美联储小步伐防御式降息。

目前来看,这种情形可能性最高。在这种情况下,美联储可能今年降息2-3次,2025年再降息3-4次,每次均降息25个基点,逐步将利率调降至中性水平。

路径二:美国经济“硬着陆”,就业形势明显恶化,经济存在较大衰退风险,美联储可能更快速更大幅的降息。

这种情形已成为市场关注的焦点,全球股债汇商等各类资产正围绕美国经济“硬着陆”的概率激烈博弈。8月初美国非农数据爆冷一度造成全球股市跳水。近期随着更多数据强化了“软着陆”预期,经济隐忧逐渐消退。

路径三:美国经济“不着陆”,就业市场继续升温,通胀回升,中断美联储降息进程。

这是理论上存在的可能,只是目前尚未看到明显信号,是潜在风险之一。

以上,我们可以看出,眼下的核心矛盾并非美联储是否降息,而是具体的降息路径,会是渐进防御式的,还是快速应激式的,或是一波三折甚至有所反转。

当前看,美国经济“软着陆”,美联储渐进降息的概率最高,而后续美国就业、通胀、经济趋势的变化或对降息路径产生影响,需要我们时刻关注。

大概率渐进式降息美股、美债的机会值得关注

美联储降息周期开启后,对各类资产有何影响呢?以国内投资者接触较多的美股、美债和人民币资产为例。

首先看概率最高的,美国经济“软着陆”,美联储渐进式降息的情形,该情形对美股和美债最为友好。因为企业盈利与风险偏好均能保持平稳,而利率水平走低,美股美债或同步走牛。短期美股市场可能有局部冷热交替的风格切换,美债因为已对降息有所抢跑而短期波动。但在经济“软着陆”与利率逐步下台阶的环境下,美股和美债或趋势性走强。

美联储渐进式降息的情形下,降息之初人民币兑美元汇率可能跳涨,这是美国货币政策周期反转后市场的快速定价。而后人民币兑美元的走势将回归两国基本面强弱关系。

对于人民币资产而言,美联储开启渐进式降息后,国内政策空间会逐步打开,股债市场将迎来更多积极变化,但中期趋势仍由国内经济基本面主导。

其次,若美国经济“硬着陆”,美联储应激式降息。眼下这种情形概率不高,但若出现,则可能出现美股走弱,美债分化的情况。盈利恶化与风险偏好降低将使美股承压,美债方面投资级债或强于高收益债。

美国经济“硬着陆”的情形下,人民币兑美元汇率或趋势性走强。海外资本风险偏好下降,A股市场或受影响波动加大,而债市将受益于利率下行空间的进一步开放。

最后,是概率最低的美国经济“不着陆”,美联储利率政策反复的情形。美股或更加受益于持续强势的基本面,但高利率环境下的盈利分化将引起美股风格分化,而降息预期的扭转将导致美债出现巨大波动。

这种情形下,人民币兑美元或再次走弱,政策掣肘与资本外流则让国内股债承压。

以下,我们用一张图简要汇总下不同降息路径对各类资产的影响。

目前来看,美国经济“软着陆”,渐进式降息的概率最高,相应的,美股与美债的配置机会值得关注。

与此同时,其他两种情形的风险也不容忽视,后续我们还需基于增量信息,合理应对。

风险提示:投资于国际证券市场,除了需要承担与国内证券类似的市场波动风险等一般投资风险之外,还面临汇率风险等国际证券市场投资所面临的特别投资风险,也需要投资者注意。

好买香港提醒:本文版权为好买香港所有,未经许可任何机构和个人不得以任何形式转载和发表。如有转载需求,请在文章下方留言。