风格,一般指市场上具有相似属性的股票集体呈现出来的收益特征,也是除行业以外,我们分析市场结构演化的一个重要维度。

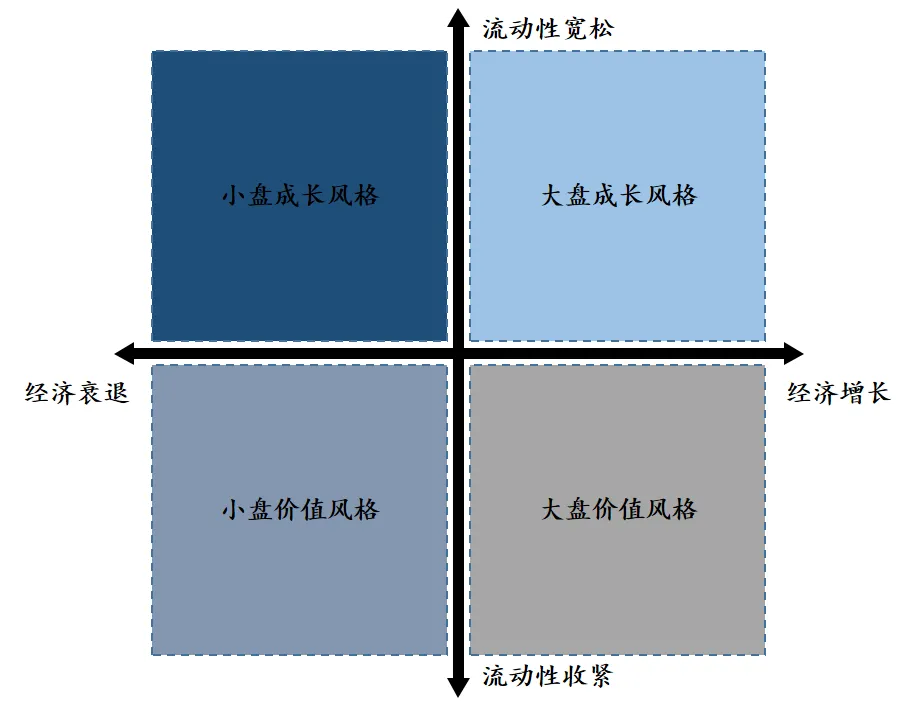

为了直观和简化,一般我们经常对市场结构从大小盘、成长价值两个维度来分类和分析。但如果需要更加细致地刻画市场Beta,还可以用Barra多因子模型等工具进行更多维度的细化,对此本文暂且不表,本文主要对常见的大小盘和成长价值两个维度进行分析研究。

风格因子轮动是A股权益投资中不可忽视的现象,研究风格因子轮动能够有效把握A股结构性行情,前瞻性地制定适应市场变化的资产配置方案,这能够有效地提升资产配置的胜率,也能有效规避权益市场的结构性风险。通过对现存研究的整理,以及对权益市场定价方式的理解,笔者认为A股市场反复出现因子轮动的核心原因在于因子在宏观变量上的暴露方向和暴露程度有所区别。对于复杂的经济体而言,经济状态是系统最核心的变量,金融资产价格、宏观经济变量都是经济状态的反映。风格因子的表现同样也必然受到经济状态的影响,通过宏观经济体的一些表征与因子表现的联系,能够有助于判断风格因子的未来表现。

因此笔者认为研究风格因子轮动现象,宏观视角是一个很重要的研究方向,也能更 “本质”地揭示各风格因子轮动规律。

更细化地来看,不管是商品市场还是权益市场,宏观经济的影响无外乎两个方面,第一个方面就是经济增长带来产业链各环节产能提升,进而影响大宗商品的需求和中下游企业的盈利。第二个方面则是流动性的变化,使得经济系统资金量变化,进而通过信用影响企业经营活动和非银的投资活动,这从盈利和估值两个角度对权益市场价格走势产生影响。因此宏观经济影响金融市场的核心变量是企业盈利和流动性影响的估值变化,企业盈利及市场预期的变化进而影响投资者的微观决策,最后落实到风格维度即出现市场风格轮动现象。

以上仅是笔者通过经济增长、流动性和企业盈利关系这个逻辑链条的分析得到的风格因子轮动的宏观解释,市场具体会如何通过宏观经济运行状态演绎风格因子轮动现象还需要从历史数据中寻找答案。

通过我们对前期不同经济运行状态中各风格相对强弱的统计研究,我们初步得出了以下结论:

当然,冷冰冰的数据和规律,并不足以支撑我们的认知,而且还很有可能陷入“刻舟求剑”的过拟合情境。自上而下的视角中,逻辑,永远都是最重要的。

大小盘风格

盈利视角

从盈利视角解释大小盘轮动现象,更多是企业在经济增长和衰退状态时表现出来的盈利增长的确定性强弱。当经济增长的确定性增强,中长期趋势开始向好时,无论任何行业,龙头在周期向上过程中业绩的确定性更高。因此,在经济增长的情况下,龙头企业盈利增长的确定性增强,投资者倾向于买入金融、消费、周期龙头。投资者不再追求不确定性更高的小市值公司股票,资金将从不确定性更高的小市值股票中流出,选择盈利更为确定的大市值股票。此时表现出大盘股票优于小盘股,整个市场呈现大盘占优的格局。

而当经济逐渐走弱,虽股市整体将变得低迷,但相对于小盘股,拥有大市值特征的公司盈利变差的确定性也更强,大市值公司股价失去盈利支撑的概率更大。资金将倾向于更有可能盈利的小市值股票,从而回避确定性变差的公司。如此以来,当经济衰退的时候虽然大小盘风格的绝对表现均会受到影响,但是小盘股的相对表现会更优。

估值视角

除了企业自身的盈利视角,市场对于大盘股和小盘股估值的变化也会改变二者的相对强弱。从企业生命周期角度看,小市值股票一般多处于成长期。而成长期的企业未来现金流不确定性比较大,且分红会呈现前期较低,后期企业成长后较高的特征,因此市场愿意给与小盘股更高的估值。并且相对于大盘股,小盘股的“久期”更大。一般久期更大的金融资产会更受益于无风险利率的下行。结合DDM模型,当经济增长,作为衡量经济增长时资金价格的无风险利率会上行,小盘股未来现金流贴现受损较之大盘股会更大,从而容易跑输大盘股;反之当经济衰退,无风险利率下行,则小盘股的未来现金流贴现受益也会相对于大盘股更大,因此会有利于小盘股表现。

行业视角

从行业的视角理解大小盘随经济增长衰退的轮动规律,核心思想在于大小盘风格和行业风格存在共线性:有统计数据显示各行业市值规模的排序在过去的经济周期里基本保持稳定,并且呈现出明显的大盘偏向强周期行业,小盘偏向弱周期行业的特点。因此,大小盘轮动本质上是周期行业与非周期行业的轮动。经济扩张期强周期行业由于盈利强劲,预期增长率很高等因素使得其相对于弱周期行业享有可观的估值溢价,而经济收缩期由于产能过剩的压力,强周期行业普遍增长乏力,前景黯淡。与之相对应,弱周期行业代表了产业结构调整的方向,更能维持相对较高的盈利增速,预期增长前景相对看好,因而享有较高的估值溢价,收益相对较高。因此,正是由于经济扩张期强周期的大盘好于弱周期的小盘,而经济收缩期弱周期的小盘好于强周期的大盘导致了在一个经济周期内形成大小盘轮动的现象。

因此综上所述,笔者认为经济增长与衰退是决定大小盘轮动的主要参考维度。从经济运行逻辑上来讲,当经济增长时大盘股具有优势,经济衰退时小盘股的相对优势更强。

价值成长风格

盈利视角

相对于价值风格的股票多数已处于成熟期,成长风格的股票由于大多数在成长期,其企业盈利情况更依赖市场整体流动性宽松、宏观信用整体上升的经济运行状态。这主要是因为成长股在成长阶段规模较小且盈利弹性较大,相对于价值股对流动性变化的反应更加敏感。当市场流动性和信用整体宽松的时候,成行股能够有效获取资金补充经营活动,企业盈利改善相对于价值股更多。因此当经济系统流动性改善时,成长股盈利改善能够有效提升其股价,成长股优于价值股表现,当流动性趋紧时,成长股受盈利拖累,表现差于价值股。

估值视角

其实从流动性的角度去理解价值成长风格轮动现象时,估值和市场风险偏好是一个比盈利更好的视角。成长股往往短期盈利较弱,但由于前景较好所以未来可能会有较高的盈利能力,由于远期收益要考虑折现,因此对成长股来说估值非常重要。当流动性充裕时,一般市场利率较低,预示着权益资产未来现金流的折现因子变小,而成长股的现金流回报较之价值股期限要长。同理使用上文的久期理论,成长股的“久期”更大,从而更受益于无风险利率的下行;当流动性收紧时,一般市场利率较高,自然未来现金流贴现受损较之价值股更大,使得成长股易跑输价值股。

情绪视角

情绪视角值得是流动性变化带来的市场投资者的风险偏好变化,有效地影响着价值成长风格轮动现象。在一个流动性充裕的阶段,投资者有更低的成本去追求“不确定的增长”,拉长投资组合的“久期”。因此成长类股票相对于价值类股票在这段时间表现更佳。同时,在流动性变差的情况下,投资者大概率会回避受流动性波动影响更大的股票,倾向于配置市场认可有高价值属性的股票,从而使得成长股表现一般。因此当流动性充裕时,市场风险偏好抬升,资金会从价值股流向成长股;风险偏好恶化的时候则从成长股流向价值股。例如近几年来看,中美关系和疫情对风险偏好和市场成长价值风格轮动有明显影响:中美关系缓和的时候,由于风险偏好修复成长股表现通常较好;中美关系恶化的时候成长股通常表现较差。

因此综上所述,笔者认为流动性的强弱是决定价值成长风格轮动的主要参考维度。从经济运行逻辑上来讲,当流动性宽松时成长股具有优势,流动性收紧时价值股的相对优势更明显。

风险提示:

投资有风险。基金的过往业绩并不预示其未来表现。基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。相关数据仅供参考,不构成投资建议。投资人请详阅基金合同等法律文件,了解产品风险收益特征,根据自身资产状况、风险承受能力审慎决策,独立承担投资风险。

重要提醒:

本文版权为新方程所有,未经许可任何机构和个人不得以任何形式转载和发表。