本周,全球市场剧烈波动牵动着每位投资者的心弦。周一,日经225指数大跌12.40%,刷新历史最大点位跌幅,亚太主要指数皆普遍下跌。

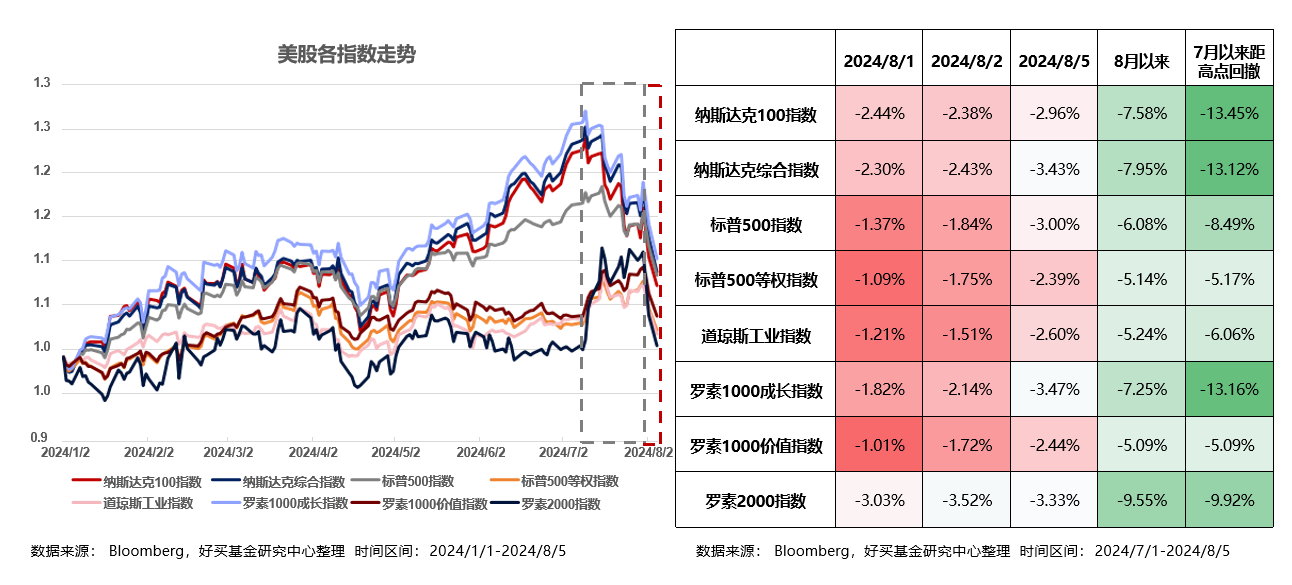

与此同时,大洋彼岸的美股市场也并不平静,8月的短短几天之内,纳斯达克100指数累计下跌7.58%,标普500指数累计下跌6.08%。但周二以来,全球市场似乎出现了止跌企稳的迹象,日经225指数日内反弹超9%,各国市场跌幅均有所收复。

本轮全球市场的回调结束了吗?导致全球市场剧烈下跌的原因有哪些?美联储9月降息之后,对各类资产会有哪些影响?以下我们以美股市场为例,探讨本轮下跌的具体原因,以及对各类资产的后市展望。

估值、业绩、衰退交易来袭

美股开启阶段性回调

7月以来,一路上涨的美股开启了震荡走势。截至8月5日收盘,纳斯达克100指数8月累计下跌7.58%,距高点回撤超过13%,标普500指数累计下跌6.08%,距高点回撤超过8%,创下今年以来最剧烈的一轮调整。

本轮美股的调整,源于市场对估值、业绩、衰退交易等多重因素的担忧。以下我们就来逐一分析:

一、估值:涨多了总要调整

任何国家都不存在只涨不跌的市场,涨得多了,创新高的次数多了,调整是自然规律。

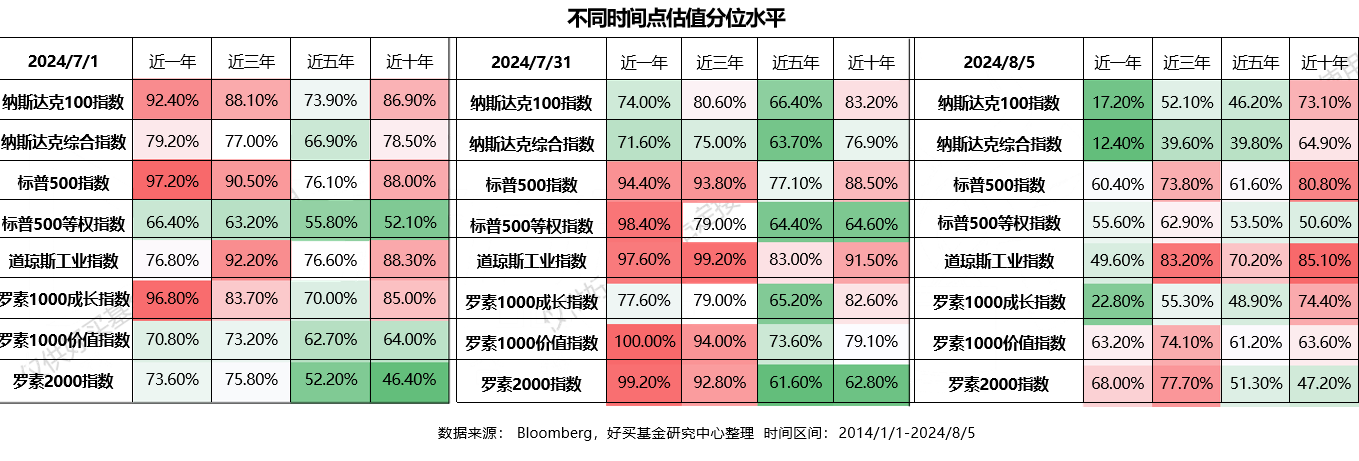

去年年初以来,美股一直处在持续的上行通道中,积累了较高的涨幅,也让不少投资者感受到“追高”的恐惧。以7月初的估值水平来看,纳斯达克100处于近十年86.9%的分位,标普500处于近十年88%的分位,均处于美股历史上较高的位置。

直到7月的这波调整,美股的大小盘风格发生了切换,像纳斯达克这些偏大盘成长的指数,估值分位有明显回调。而经过了上周的下跌之后,小盘指数的估值范围也有所下降。也就是说,美股整体没有之前那么贵了,前期上涨的压力得到了释放。

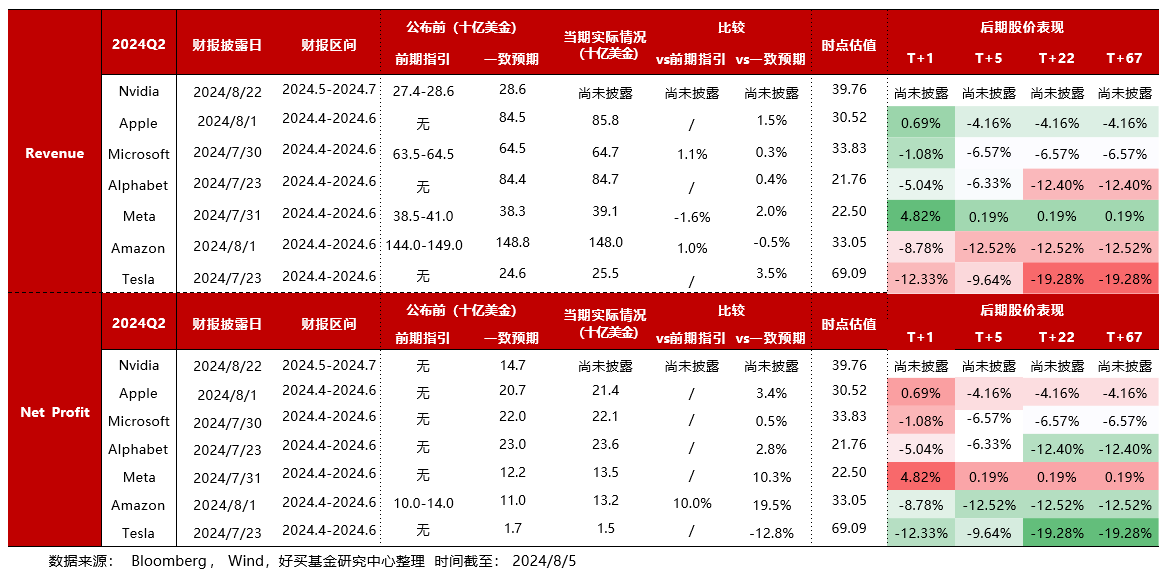

二、M7业绩:虽未大幅超预期,但不至于恐慌

美股去年以来的一骑绝尘,很大程度上是AI科技股的盈利上涨驱动的,也就是我们常说的科技七巨头“Magnificent 7”。

从下图可以看出,今年一季度的时候,M7的整体业绩和盈利水平都是大幅超预期的,这也推动了美股上半年的强势表现。但是近期二季度的业绩公布之后,虽然M7的业绩没有明显的走弱,但是也没有出现大幅超预期的情况。市场担心由科技推动的行情能否持续,因此本轮纳指的调整显著高于其他宽基和其他风格指数。

根据Factset,目前标普500有3/4的公司公布了二季度财报。公布财报的公司中,有78%的公司盈利超预期。这个比例和过去一年的平均值持平,只是超预期的幅度相对来说比较低。从这点来说,M7业绩上有一定的隐忧,但还不值得引起市场恐慌。

三、衰退交易:与实际衰退仍有距离

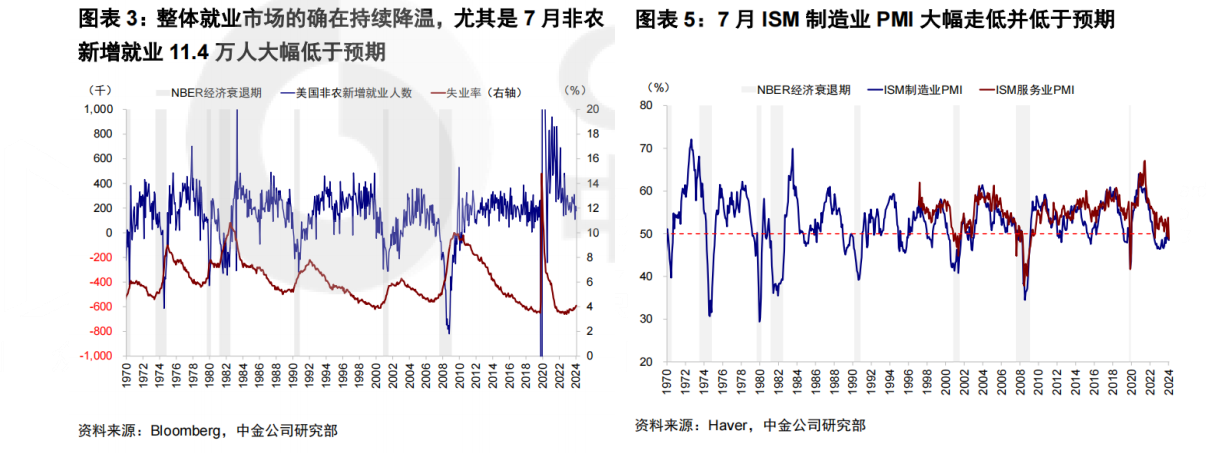

本周美股回调最重要的宏观因素,是不断升温的衰退交易。随着就业数据公布,近期市场主要表达出衰退交易,短期对于衰退的担忧情绪放大了此轮下跌。

上周五,美国公布的非农就业数据大幅低于预期,且失业率升高,明显加重了市场对于美国经济走向衰退和“硬着陆”的担忧。周五非农数据公布后,美债利率快速跌破 3.8%,美股大幅回调,美元指数跌至 103,均符合“衰退交易”特征。

但真实情况究竟如何?美国经济真的如新闻报道所言,要步入衰退周期了吗?

从定义上来看,经济衰退(Economic recession)是指经济活动严重、广泛且长期的低迷。但当前来看,美国经济基本面只能算是增长放缓,与NBER定义的衰退仍有距离。且美国当前政策利率仍在5.5%的高位,仍有比较大的政策空间。

预防性降息情景下

美股大幅回调的概率不高

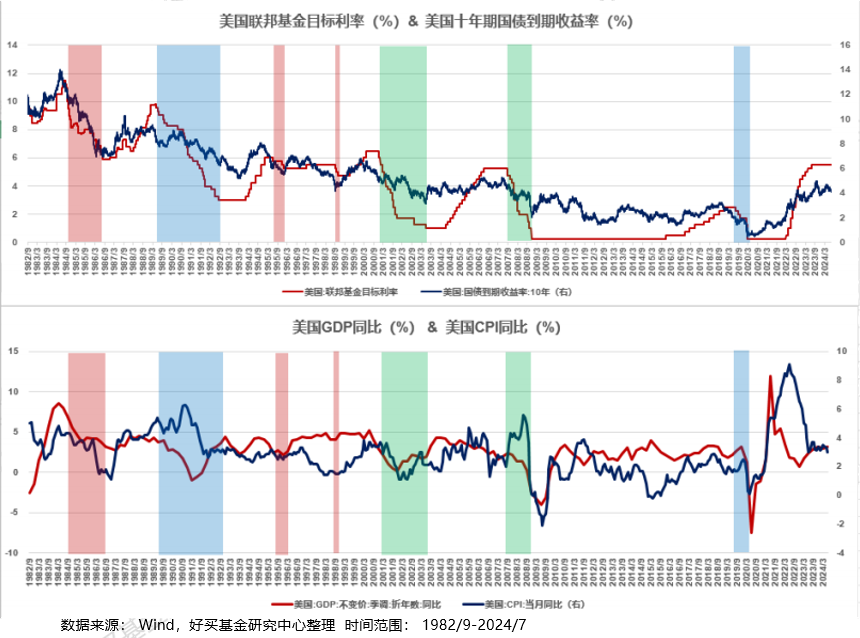

复盘美联储1980年以来的货币政策周期,降息可分为预防式降息(Pre-emptive Rate Cut)和纾困式降息(Remedial Rate Cut)。如下图所示,红色标注对应预防式降息,绿色标注对应纾困式降息,蓝色标注对应预防式+纾困式降息。

· 预防式降息:央行在经济尚未出现明显衰退迹象时采取的措施,目的是预先阻止经济放缓或避免潜在的经济风险。

· 纾困式降息:在经济已经出现衰退或严重放缓的情况下采取的措施,目的是缓解经济压力,促进经济恢复。

简单来说,经济未陷入衰退一般对应预防式降息,陷入衰退后一般对应纾困式降息。从当前的经济指标来看,美国经济并没有真正陷入衰退或持续低迷的情况,通胀压力也得到了一定的缓解,今年9月开启的降息大概率会是预防式降息。

以下我们根据历史规律,总结了降息对各类资产可能发生的影响:

①美股:预防式降息通常利好美股,纾困式降息通常下跌

一般来说,美联储降息对美股的影响取决于当时的经济运行状况和金融市场风险程度。从历史上来看,预防式降息通常利好美股,纾困式降息美股通常下跌。从风格来看,预防式降息通常不改变美股的大盘市值风格,纾困式降息则在降息期间及之后更利好小盘风格。

②美债:长端美债收益率下行,利好美债表现

无论是预防式降息还是纾困式降息,通常皆意味着长端美债收益率下行。利好美债表现,尤其是纾困式降息时,美债表现更具性价比。

③美元:降息通常利空美元,但预防式降息影响相对有限

如果美国经济增长仍然强劲,美联储采取的是预防式降息,则美元指数有望维持高位甚至继续走强;如果美国经济增速大幅下滑,美联储采取的是纾困式降息,则美元指数趋于走弱。

④黄金:降息通常利好黄金,纾困式降息对黄金更为利好

美元和黄金走势往往呈现负相关关系。美联储在2001年1月、2007年9月、2019年8月三次纾困式降息中,黄金表现均十分亮眼。

总结来看,美股在前期积累较多涨幅之后,短期调整属于正常现象。且经过本轮回调之后,此前的估值压力也得到了进一步释放。

长期而言,美股基本面和企业盈利能力仍有韧性,且美国经济与实际衰退仍有距离。从历史表现来看,预防式降息通常利好美股,且大概率不会扭转美股的大盘成长风格,阶段性调整或是介入美股投资的好时机。

(本文章转载自好买香港公众号)

风险提示:投资于国际证券市场,除了需要承担与国内证券类似的市场波动风险等一般投资风险之外,还面临汇率风险等国际证券市场投资所面临的特别投资风险,也需要投资者注意。

好买香港提醒:本文版权为好买香港所有,未经许可任何机构和个人不得以任何形式转载和发表。