今年以来,海外利率处于高位,国内资产荒的背景下,海外固收类资产格外有吸引力。随着中美利差的不断扩大,当前国内10年期国债收益率在2.4%左右的低点附近,而10年期美债收益率则达到4%以上的历史高点。

此前,好买香港推出了【海外固收系列解读】文章,其中的QDII债基作为“投资出海”的一种便利方式,受到了投资者的高度关注。但对于QDII债基的底层持仓、债券久期等细节问题,可能很多投资者还是比较陌生的。

当前市场上有多少支QDII债基?底层分别配置了哪些债券?本文我们从QDII债基的历史发展脉络讲起,并梳理了当前市场上25支QDII债基的基本信息和底层持仓,带你读懂QDII债基的“前世今生”。

QDII债基历史回顾:

从“无人问津”到“爆火限购”

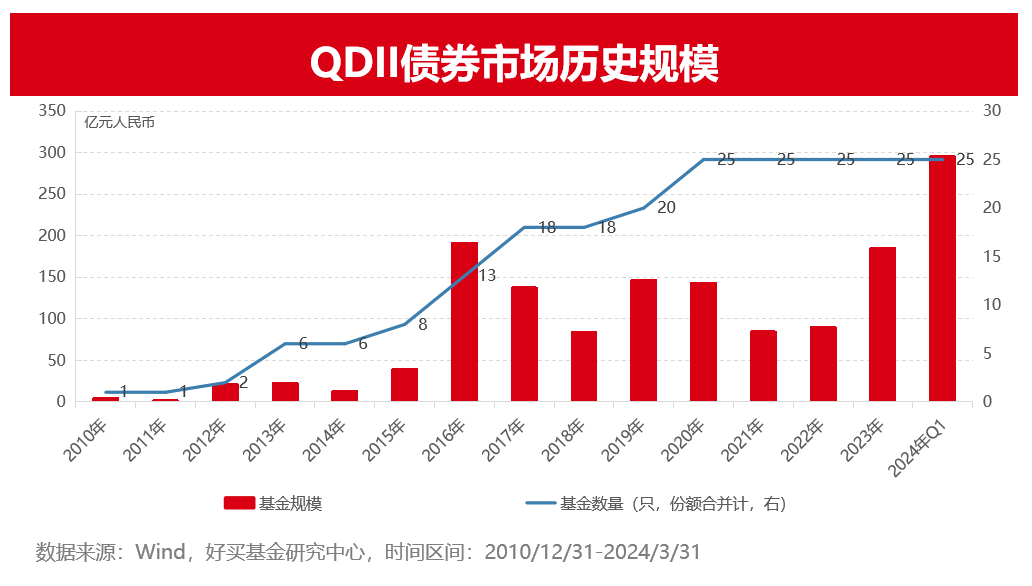

简单来说,QDII债基就是主要投资于全球债券的QDII基金,是国内投资者借道公募基金,配置全球债券的一种途径。从历史QDII债基规模来看,QDII债基在公募基金中始终是一个小众的品种。以下我们按照时间顺序来盘点下QDII债基的发展历程。

2010-2016年:规模增长,初具雏形

最早的QDII债基是2010年发行的富国全球债券人民币A。到2016年,QDII债基迎来发行的小高峰,当年新发行5只基金,年底存续13只基金,规模合计191亿元人民币。此后7年,QDII债基规模均未超过2016年底的水平。

具体来看,2010-2011年,QDII债基中仅有富国全球债券人民币A一支产品。在此期间,QDII债券型基金指数和富国全球债券人民币A的走势基本一致。2012年末,市场上出现了第二只QDII债基,华夏海外收益A人民币,产品发行规模达19.81亿元。

2013-2015年,市场上的QDII基金增加到了8只,但总体规模仍不大。这期间存续规模最大的QDII基金为博时亚洲票息人民币A,其主要投资区域在亚洲。而从重仓信息看,产品以配置中资美元债为主。

2016年之后,QDII债基的产品种类和策略丰富程度提高。在2016年末,规模最大的产品分别为南方亚洲美元债人民币A(43亿元)、鹏华全球高收益债人民币(21.51亿元)、博时亚洲票息人民币A(21.33亿元)。

2016-2022年:业绩平淡,一度折戟

2016年,QDII基金在美元升值的汇率因素下,叠加国内债券表现不佳,总体较Wind中长期纯债基金指数跑出较高的超额收益。也是在这一年,市场对QDII债基的关注度有所提高。

2017-2022年QDII债券虽有新发,但是QDII债基业绩表现平淡,叠加中资美元债信用风险冲击、美联储加息等利空因素,总体规模仍不断缩水。

2023年以来:降息临近,重获关注

2023年是QDII债基的另一个转折点。2023年美联储停止加息,并且市场出现降息预期。同时,长期和短期的美债收益率超过国内债券的收益率,成为国内债券投资者在“资产荒”下的另一种选择。市场对QDII债基的关注度迅速升温。

在2023年底,QDII债券基金共有25只,合计规模为185亿元。到了2024年一季度末,合计规模达到295亿元,创历史新高。2024年一季度单季新增超110亿元,也给有限的QDII基金额度带来压力。目前较多QDII债基因为额度问题出现不同程度的限购措施。

QDII债基现状梳理:

大部分基金转向美债配置

(一)基本信息

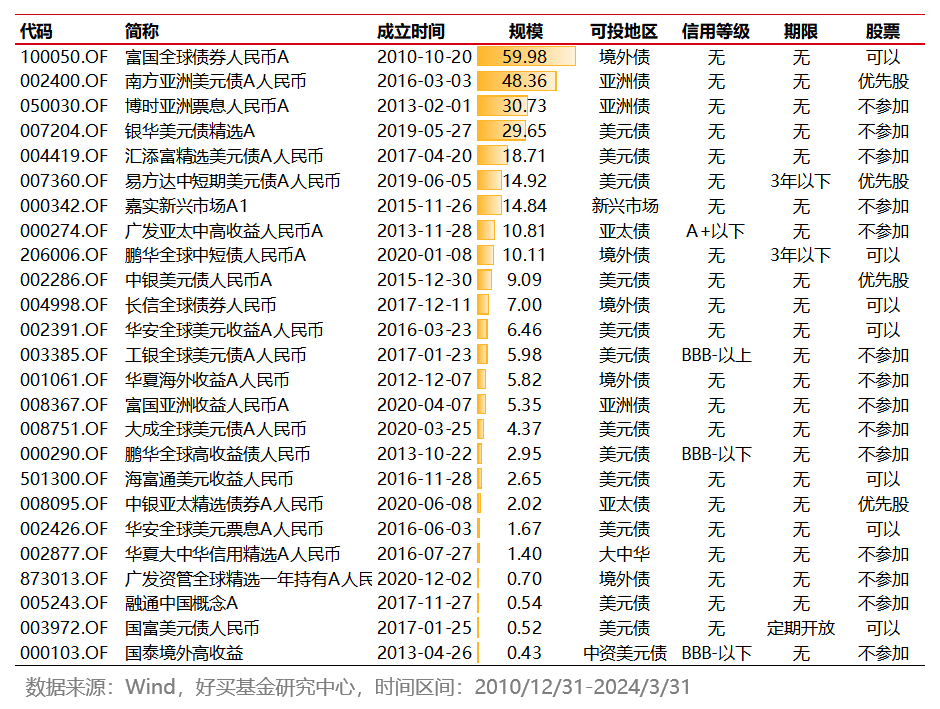

据Wind数据,截至24年一季度末,市场上共有25只QDII债基(人民币A份额计),基本信息如下表所示。

对于大部分QDII债基而言,管理人设置了不同的份额以满足不同类型投资者的需求,其中典型的份额主要有申购货币的差异和费率的差异。申购货币的主要设置了人民币认购和美元认购这两种方式,不同份额会因汇率和费率的因素在收益率方面有所差异。

其中,人民币认购的A份额是QDII债券基金存量最大的份额。因此,后续的统计分析均以人民币认购的A份额进行。

①投资范围:按照基金合同约定,QDII债券基金的投资范围以美元债(非美国债,即中资美元债也是美元债)、亚洲债和境外债(非中国地区)为主。大部分QDII债基在合同中对投资区域的约定较为宽松。

②信用等级:大部分QDII债券基金并未在合同中约定标的信用等级,仅有4个产品约定了高等级/高收益策略。

③投资期限:大部分QDII债券基金并未在合同中约定标的期限情况,仅有2个产品约定了为3年以下的中短债策略,分别为易方达中短期美元债A人民币和鹏华全球中短债人民币A。

④外汇期货选择:QDII债券的合同中均约定可以选择锁汇,而在实际操作中不同的标的会有不同策略。

(二)持仓特征

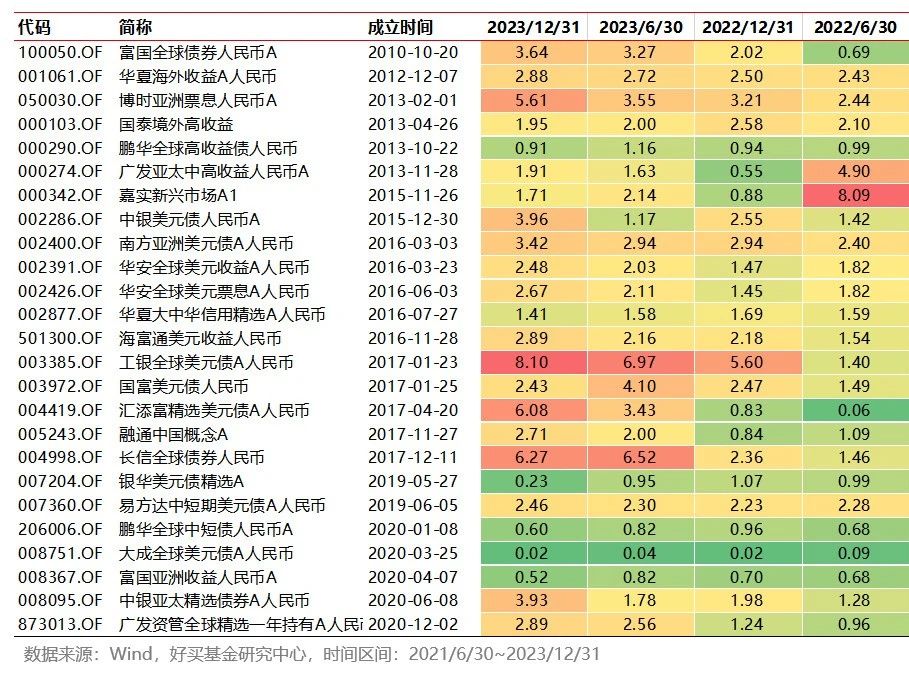

从披露的前五大重仓债券看,2022年之前大部分QDII债基的持仓为信用债。在2023年后,随着美联储持续快速加息,美国国债的收益率迅速上行,大部分QDII产品转向美债配置。

24年一季度末,在25个QDII基金中仅有4个标的在前五大持仓中没有出现美国国债,分别为国泰境外高收益、鹏华全球高收益债人民币、华夏大中华信用精选A人民币和富国亚洲收益人民币A。这4只QDII基金或受限于高收益的信用评级,或受限于非美国的地域因素,故在前五大中未配置美国国债。

24年一季度末,在25个QDII基金中有9个标的前五大持仓全部为美国的利率债,分别为富国全球债券人民币A、华安全球美元收益A人民币、华安全球美元票息A人民币、海富通美元收益人民币、工银全球美元债A人民币、国富美元债人民币、汇添富精选美元债A人民币、长信全球债券人民币和银华美元债精选A。

久期方面,易方达中短期美元债A人民币和鹏华全球中短债人民币A在合同方面有期限约定,其他标的并无合同方面的久期约束。

以上,通过今天的文章,相信大家对QDII债基的历史发展和现状都有了比较清晰的认识。下篇文章中,我们会展开讲讲QDII债基当前究竟如何投资,敬请关注。

风险提示:投资有风险,决策须谨慎。文中观点不代表平台投资意见,内容仅供参考并不构成任何投资及应用建议。未经好买财富授权许可,任何机构和个人不得以任何形式复制、引用本文内容和观点,包括不得制作镜像及提供指向链接,好买财富就此保留一切法律权利。