近日,人民币兑美元创下年内新低,美元兑离岸人民币突破了7.3这个重要关口。今年以来,受强势美元的影响,亚洲多个主要经济体货币对美元呈现持续贬值态势。

在一文读懂,汇率波动如何影响全球市场?文中,我们介绍了汇率的基本概念与影响因素。简单来说,汇率是一种货币相对于另一种货币的价值,由所涉及的两种货币的供求关系决定。大多数人无法在生活中感知到汇率的波动,是由于国内商品都是以本币定价的。

那么具体到投资中,汇率波动会如何影响投资结果?为什么我们明明押注对了方向,但还是亏了钱?有没有办法可以减轻汇率风险?本文希望以投资实践的视角,帮助投资者更好的理解并应对汇率变动。

通过QDII基金布局海外

汇率风险不容忽视

随着近两年QDII基金的火热,总有敏锐的投资者发现,明明选对了方向,收益却很一般?这是因为我们要买入的资产是用外币交易的。无论是投股票还是债券,配置海外资产,一个不可回避且非常重要的问题就是汇率。

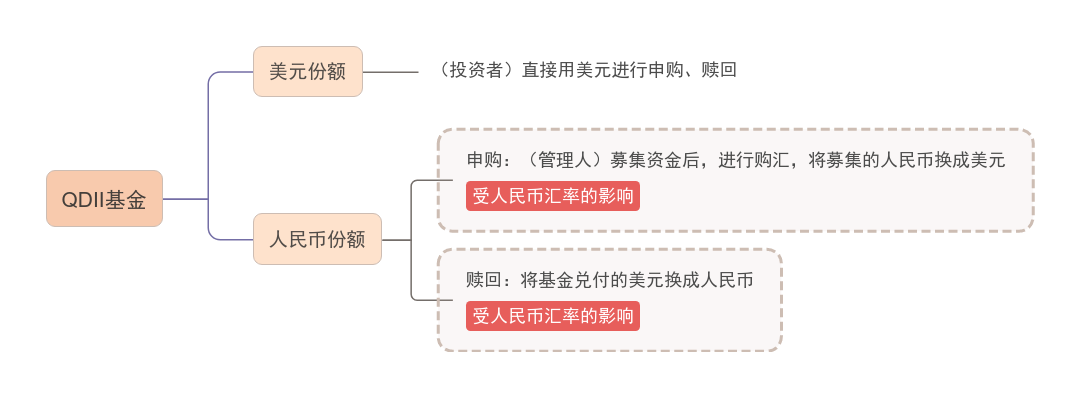

谈到汇率的影响,我们首先要知道,QDII基金分为外币份额和人民币份额。以QDII美元基金为例:

对于美元份额的QDII基金来说,投资者一般直接用美元进行申购和赎回。

如果是人民币份额的QDII基金,就需要管理人在募集完资金后,利用QDII额度先进行购汇,把募集的人民币换成美元,通过直接投资,或者通过境外结构化票据等形式申购基金。赎回基金后,基金兑付的也是美元,管理人就需要把收到的美元,再做一次结汇,把美元换成人民币。

我们通过一个简单的例子,介绍汇率波动会影响基金投资的哪个环节(以中资美元债为例):

我们通过一个简单的例子,介绍汇率波动会影响基金投资的哪个环节(以中资美元债为例):

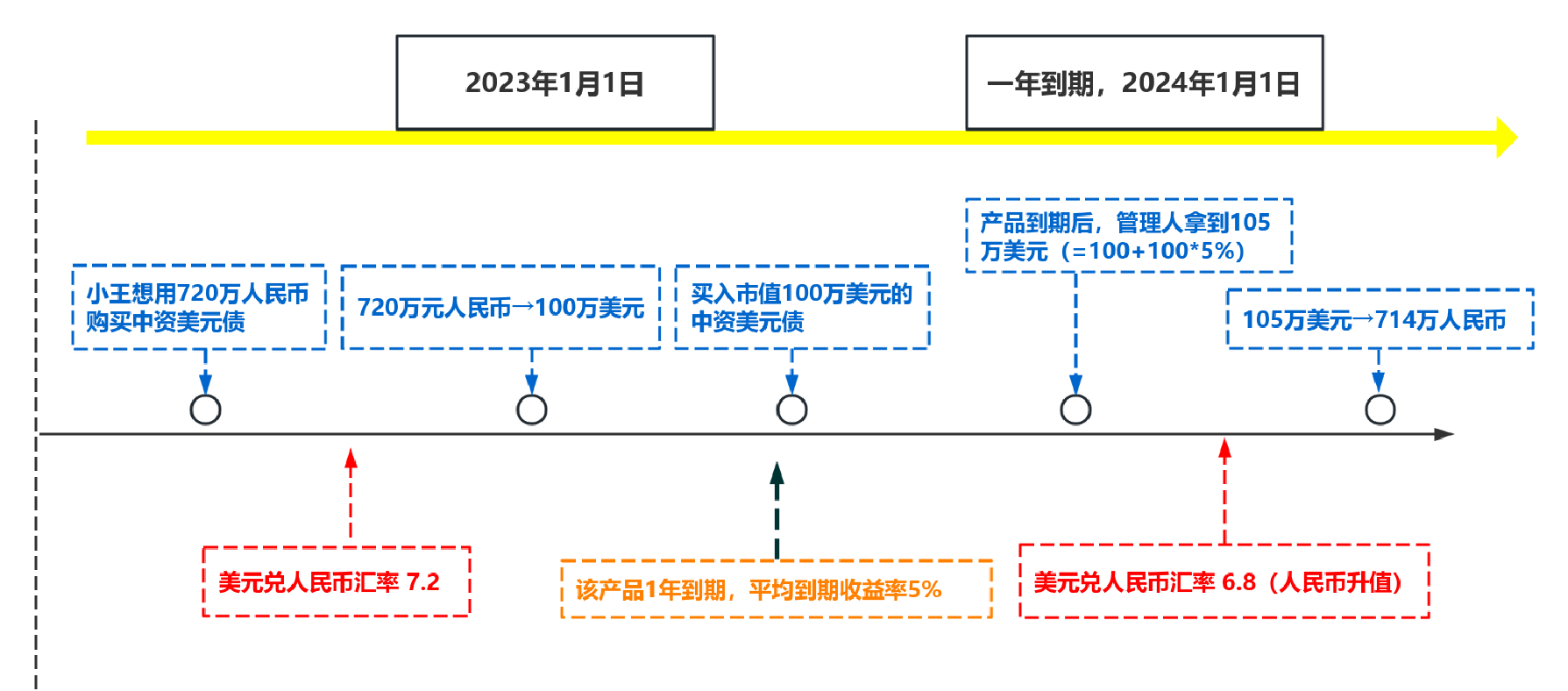

2023年1月1日,小王用手里的720万购买了中资美元债,当时美元兑人民币的汇率是7.2,基金公司用QDII额度,先把720万换成100万美元,买入市值100万美元的中资美元债。假设1年后到期,平均到期收益率5%,那一年之后,连本带息共105万美元。

2024年1月1日产品到期,那么在不考虑管理费等其他成本的简单假设下,管理人拿到105万美元。此时人民币升值,美元兑人民币的汇率是6.8,那么换回人民币等值于714万人民币(105万美元*6.8),不仅没有赚到钱,还比初期投入的本金损失了6万左右。

可以看到,在人民币上涨期间,人民币份额买入的美元资产是有被汇率侵蚀的风险。可见汇率的波动,也会影响我们的收益。

可以看到,在人民币上涨期间,人民币份额买入的美元资产是有被汇率侵蚀的风险。可见汇率的波动,也会影响我们的收益。

锁汇可以应对汇率波动

但要付出相应成本

为了避免汇率波动对QDII基金的影响,部分管理人会进行锁汇。当然锁汇策略并不是锁住汇率不动,更准确的说是通过衍生品对冲汇率的影响。

当然,锁汇也会带来一定成本,这部分成本会侵蚀基金的收益。不同基金的锁汇策略有差异,当前锁汇成本年均在3±1%区间,这部分成本要从最后的收益中扣除。

投资者如果购买QDII产品,自身可以有个汇率判断,然后再去选择相应产品。比如认为美元会走强,就可以选择没有锁汇、完全敞开的QDII产品,进而能够获得汇率波动带来的增厚收益;再比如认为美元会走弱,就可以选择锁汇的QDII产品,从而避免汇率波动影响收益,但也要考虑锁汇成本,看是否值得。

总之,汇率波动还是较难预测的,这也是我们通过QDII产品投资海外时要面对的一种风险。

结语

QDII基金购买的都是以美元计价的海外资产。购买时,我们需先将人民币转换为美元,赎回时,我们需要再将美元转换为人民币。那么除了产品本身的收益率以外,还必须考虑买入产品、产品到期,这两个时间节点的汇率变化。

为了避免汇率波动的影响,部分基金管理人会进行锁汇的操作,但同时锁汇的成本也会影响基金的收益。中长周期配置海外产品,汇率双向波动, 最终对产品收益的影响相对有限。

总而言之,在布局QDII基金时,我们不能忽视汇率风险,也无需过度担心汇率风险,而是要结合QDII产品的特征和投资环境,正确的选择应对汇率风险的方法。

风险提示:投资有风险,决策须谨慎。文中观点不代表平台投资意见,内容仅供参考并不构成任何投资及应用建议。未经好买财富授权许可,任何机构和个人不得以任何形式复制、引用本文内容和观点,包括不得制作镜像及提供指向链接,好买财富就此保留一切法律权利。