随着5月的美国非农就业数据大超预期,以及最新“点阵图”显示,当前预计2024 年的降息幅度仅剩大约25个基点,即预期仅有1次降息。这与年初6-7次的降息定价南辕北辙。

美联储降息计划的一再延后,也令全球市场再次陷入迷茫。在降息悬而未决的情况下,不少资产的配置逻辑也出现变数。

当前美元货基、美债、美股这几类资产究竟怎么选?分别适合哪些投资者进行配置?今天,我们就为大家梳理一下以上美元资产的最新配置观点。

【美元货基】高利率之下“稳稳的幸福”

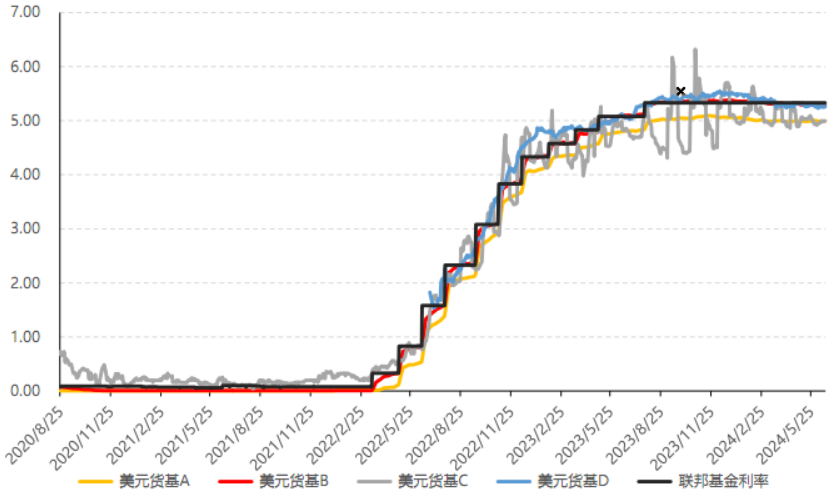

背景:说到这两年最受青睐的海外资产,美元货基一定榜上有名。随着美联储利率不断攀升并接近峰值,美元货基7日年化净收益率仍在4.9%-5.4%之间,令不少投资者感叹“真香”。

美元货币基金产品7日年化收益

数据来源:Bloomberg、好买基金研究中心;时间范围:2020/8/1-2024/6/20

配置价值:

①美国降息预期呈现反复,短时间内开启降息的可能性不大,“higher for longer”的局面将持续一段时间,美元货基收益率也仍会维持高位。

②货币市场基金的规模具有一定滞后性,在加息结束甚至开始降息的初始阶段,仍会持续增加。目前仍然是配置美元货基较好的窗口期。

【美债】提前锁定高票息降息后获取资本利得

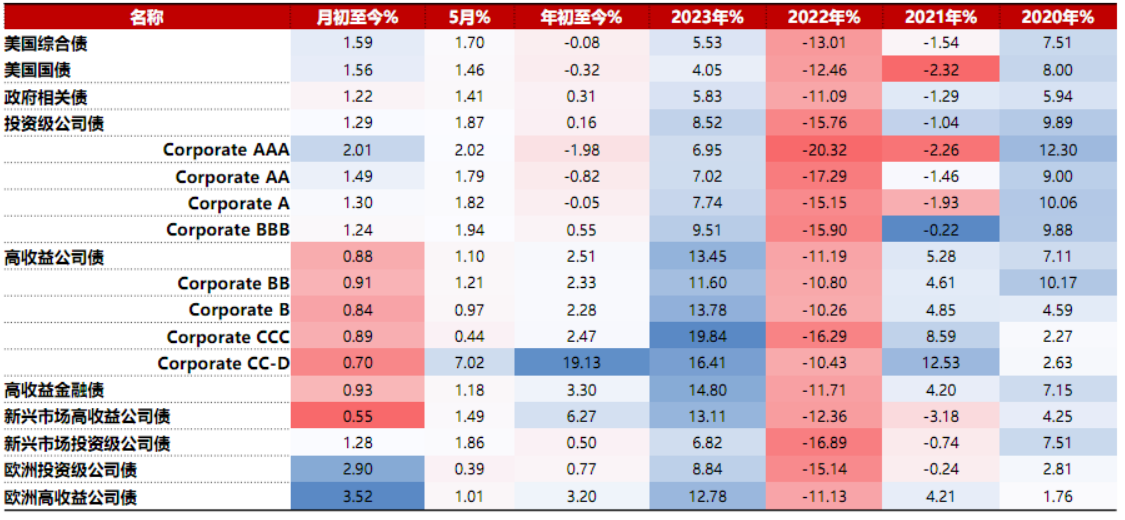

背景:由于近期年内降息预期不断降温,美债收益率仍保持高位震荡。截至6月20日,10年期美债收益率为4.25%左右,2年期美债收益率为4.7%左右。投资级和高收益债券信用利差呈现小幅波动,6月美国债券指数价格整体上涨。

海外部分债券指数涨跌情况

数据来源:Wind,好买基金研究中心;时间范围:截至2024/6/20

配置价值:

①当前10年期美债收益率仍在高位,在降息时点明确前,可提前锁定较高的票息水平。

②未来美联储降息正式开启后,债券价格上涨,可以择机增加久期,进而捕捉中长久期债券价格的反弹机会。

③当前美元信用债到期收益率处于历史较高水平,但利差处于较窄区间,中短久期投资级债品种投资性价比较高且波动更小。此外虽然近期违约率略有提升,但欧美信用风险总体可控,高收益债中可关注相对优质的资产。

【美股】盈利或驱动指数进一步增长

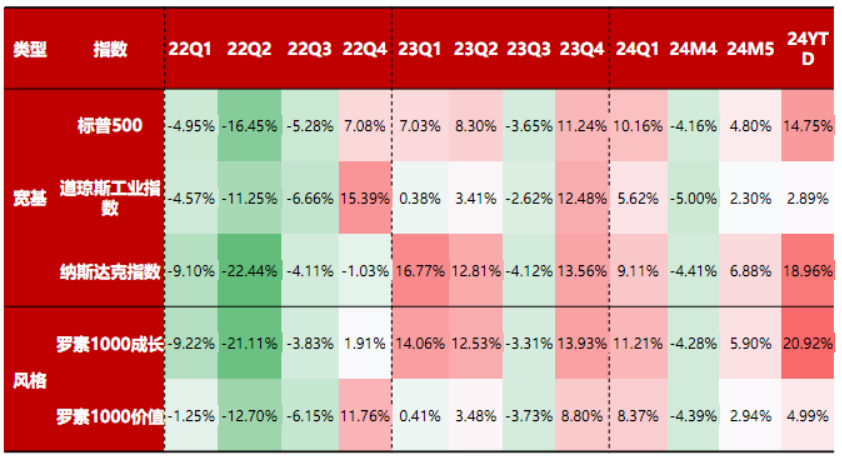

背景:在经历了二季度的大幅调整后,美股从4月份下旬开始迅速修复,并创下新高。成长风格由于弹性更加出色,继续领跑价值风格。

美股代表指数区间收益统计

数据来源:Wind,好买基金研究中心;时间范围:2022/1/1-2024/6/21

配置价值:

①美国股票的长期收益率和风险因素较为稳定。

②盈利:美股指数长期与其盈利趋势保持高度一致,这也是近40年美股实现长牛的最大动力。受益于强劲的需求和AI驱动的新业态,企业盈利或将进一步驱动指数正向增长。

③AI创新推动:长期而言,美国行业和个股的变迁与各时代主旋律一致,由AI推动的成长股仍有望成为未来主线。

好买小结

最后,我们对以上三类美元资产的最新配置观点做个小结。

1、在当前美联储维持高利率的环境下,美元货基仍有较高的配置价值。降息落地后可关注收益率回调的风险。

2、目前降息大方向未变。在降息预期进一步明确前,投资者可以逐步进行美债配置,在获取当前较高票息的同时,进一步捕捉降息周期下的资本利得。

3、鉴于美股市场的正向动量效应显著,且美股背后三大推动因素仍然延续,当前美股仍处于较好的配置时期,短期回调可能提供更好的介入时点。

风险提示:投资有风险,决策须谨慎。文中观点不代表平台投资意见,内容仅供参考并不构成任何投资及应用建议。未经好买财富授权许可,任何机构和个人不得以任何形式复制、引用本文内容和观点,包括不得制作镜像及提供指向链接,好买财富就此保留一切法律权利。