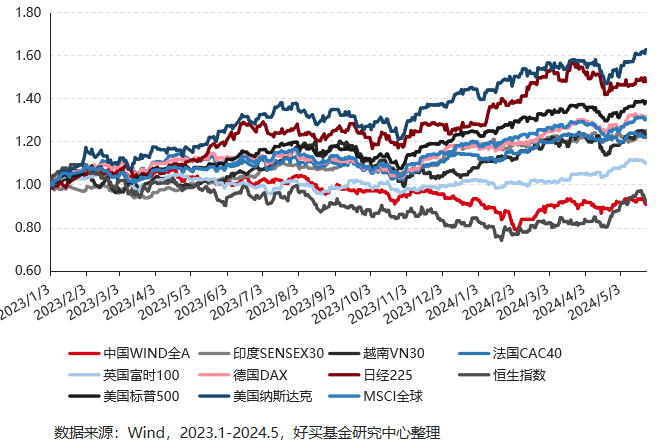

5月,全球发达权益市场普遍出现反弹,其中纳斯达克指数以6.88%涨幅领涨,标普500指数上涨4.80%,日本东证指数上涨1.07%。而新兴市场表现相对疲软,沪深300指数下跌0.68%,印度孟买30指数下跌0.70%。

国内市场方面,前期国家出台了一系列地产领域的重磅政策,相关链条尤其是低位地产股短期大幅拉升一波后有所回调,同时科创有所反弹。基本面复苏仍需时间,市场仍在等待进一步的政策出台。

海外市场方面,美联储5月会议纪要引发了对持续通胀的担忧,表明美联储可能不会很快降息。美股还能继续上涨吗?当前有哪些资产类别有配置机会?我们整理了好买研究的6月国内外资配观点,供大家参考。

海外细分资产

美股价值风格 ★★★★

随着美国再通胀交易情绪升温以及金融条件的改善,提振了公用事业,能源,工业,金融等板块的表现。但需留意这些上涨更多靠估值和预期支撑,仍看好更偏质量以及高股息等方向。

美股成长风格 ★★★

虽然降息预期回落,但美国的龙头科技股近期表现强劲,且更多受益于AI产业趋势的盈利能力。因此AI仍能成为支持美国成长股未来上行空间的重要动力。

印度股票 ★★★★

印度人口红利逐步兑现,经济增长速度较快,制造业景气度延续扩张;印主要指数对应的盈利稳健增长,较高的政策利率抵御了汇率贬值压力,短期看多印度股市表现。

日本股票 ★★★★

虽然日本Q1的GDP增长停滞,日元贬值趋势仍在存续,但日本企业在Q1财报季表现优秀,外加公司治理改革和NISA改革等利好因素,中长期看好日本股市。

美元货币 ★★★★★

美国降息预期反复,在基准利率继续维持高位的情况下,货币市场基金的配置价值依然很高。

美元利率债 ★★★★

短期来看美债利率进一步冲高的动能有限,在降息时点明确前,仍可能维持高位震荡走势。当前配置短债确定性较高,长债由于波动性较高建议适当抓取波动交易机会,待降息交易升温可逐步切换至长债。

美元信用债 ★★★★

当前美元信用债到期收益率处于历史较高水平,但利差处于较窄区间,在美国经济基本面与降息预期处于此消彼长的“动态平衡“的背景下,当前中短久期投资级债品种投资性价比较高且波动更小;近期违约率略有提升,但欧美信用风险总体可控,可适当配置相对优质的高收益债资产。

海外商品 ★★★

原油,中东地缘冲突持续,降息情绪有所降温,期待6月OPEC+会议结果和夏季旺季消费需求情况,短期震荡运行。

黄金,中国央行连续第18个月增配黄金,但4月单月增长幅度为本次增储以来最低,海外投机资金仓位仍处近期高位,短期上行动能减弱,长期基于降息预期和避险的看多逻辑不变。

有色,资金驱动,情绪火热,基本面偏弱,全球库存走高,多空博弈加剧,波动上行。

海外宏观 ★★★★

G10央行行动有望迎来较大分歧,宏观机会集合有望扩增;就美国市场而言,大选前降预期可能反复,对方向性利率策略存在较大扰动;此外,近月油价的下行有望导致通胀下行意外,但仍需警惕当前对地缘风险的定价处于较低水平。

海外多空 ★★★★

海外对冲基金在Q1减仓大型科技股,转向加仓周期股,这种市场轮动叠加逐步明朗的宏观市场,将利好整体Alpha环境,从而支撑以获取alpha为主的多空策略。

国内细分资产

价值风格股多 ★★★★

考虑到宏观经济和资本市场环境,现金流好的资产将在较长一段时间内具有配置价值,近期需注意相关资产的性价比变化。

成长风格股多 ★★★★

随着市场情绪回暖,经济政策陆续落地,成长板块有望重获市场资金认可,出海、格局优化等方向值得关注。

中大市值指增 ★★★★

中大盘股在当前市场环境中相对强势,若出于风险及配置均衡角度考虑,中大市值指增当前具有较好的底仓价值,但超额较难获取。

中小市值指增 ★★★★

随着年报业绩压力逐步出清,中小盘股风险得以释放,短期需等待风险偏好的提升,但当前是不错的配置时点,可考虑指增类FOF。

香港股票 ★★★★

尽管近期海外资金流入中国市场速度有一定减缓,港股有所回调,但从估值角度港股依然整体较为便宜,红利税改革后吸引力增强,考虑到美股等海外市场不确定性增强,港股依旧值得关注。

中国货币 ★★★

市场资金面整体保持合理宽松,国债发行量上升但流动性压力比较有限,资金利率较平稳。

中国利率债 ★★★★

总需求不足背景下,实体经济表现仍偏弱,长端、超长端利率经调整后已处于相对合理区间,当前国债发行节奏较平稳,利率走势预计以震荡为主。

中国信用债 ★★★★

境内债信用利差进一步压缩,信用债整体收益水平已处于历史低位,部分中低评级城投债及产业仍具有挖掘机会,此外可关注离岸中资债券配置机会。

趋势CTA ★★★

商品个别品种近期出现持续行情,但品种间轮动较快,趋势类CTA策略可以获取一定收益,但也存在反转风险,建议在策略回撤期进行积极配置。

截面CTA ★★★★

截面策略(含期限结构、基本面等)在商品价格回归基本面的情况下会有较好表现,短期内部分品种价格仍偏离基本面运行,不利于截面策略发挥,可考虑在策略震荡区间内进行积极配置,静待商品价格的回归。

市场中性 ★★★

对冲成本当前较低,超额收益也相对稳定,适合市场中性策略的入场,建议关注风格控制严格的市场中性策略。

套利 ★★★★

套利策略短期因个别品种价差极端背离出现回撤,但极端风险的修复也较快。整体与各类资产的相关性低,通过挖掘定价错配机会且风险相对可控的套利产品,是对稳健类资产优质的补充。

股权 ★★★★

IPO收紧短期延缓上市进程、助推并购整合,长期继续深耕智能制造、科技创新赛道。

*投资有风险,决策需谨慎

风险提示:投资于国际证券市场,除了需要承担与国内证券类似的市场波动风险等一般投资风险之外,还面临汇率风险等国际证券市场投资所面临的特别投资风险,也需要投资者注意。

好买香港提醒:本文版权为好买香港所有,未经许可任何机构和个人不得以任何形式转载和发表。