4月底,公募基金总规模突破了30万亿。

而这30万亿里,货币型基金和债券型基金规模增长到了19.57万亿元,差不多占2/3。股混基金的规模近几年持续下降。

公募投资者正涌向固收,私募方面也是如此。4月权益类私募产品备案通过规模是12.5亿元,固收类的备案通过规模是383.6亿元。券商集合、私募债基等产品正成为私募投资者的首选项。

当下,不禁让人产生一个疑问:

除了固收,真的就没啥好投的了吗?

股票产品

受了重创,刚出ICU

用药很多,没有仙方

能否康复,暂看天命

近几个月A股有所反弹,权益产品收益有些回暖。但看偏股混基金指数,较2021年的高峰仍有30%左右的回撤。

这意味着许多高位入市的投资者仍有20%-30%的浮亏。权益类产品若要恢复元气,展现出赚钱效应或吸引力,起码还要再反弹20%+。这20%+要怎么涨上去呢?

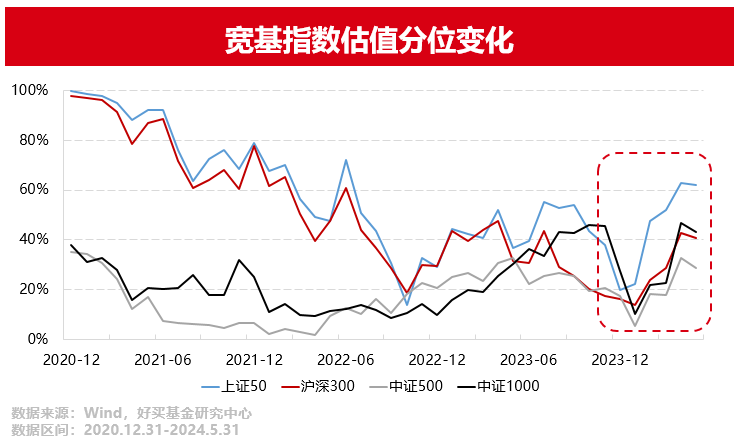

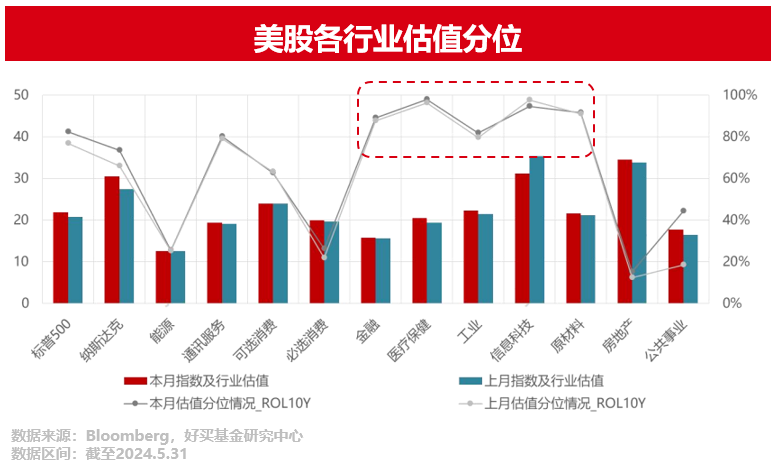

由上图可见,这几个月,各指数都从年初的估值洼地中走了出来。

股市即是如此,只有少数的、极度恐慌的时刻,能让人感知到确定性的机会。而这种时刻过去之后,又陷入到充满不确定性的状态。

市场从极端估值反弹20%靠情绪修复就够了,而若想再上涨20%+,则需要基本面更明确的积极信号,让资金对权益资产的未来回报更有信心。

所以,权益类产品现在能投吗?

敢承担波动的估计早在里面耗着了,缺乏信心的估计在等更明确的信号。总之,这条路并不容易。

量化超额

金身被破,休养生息

监管细则,正在落地

信仰修复,尚需时间

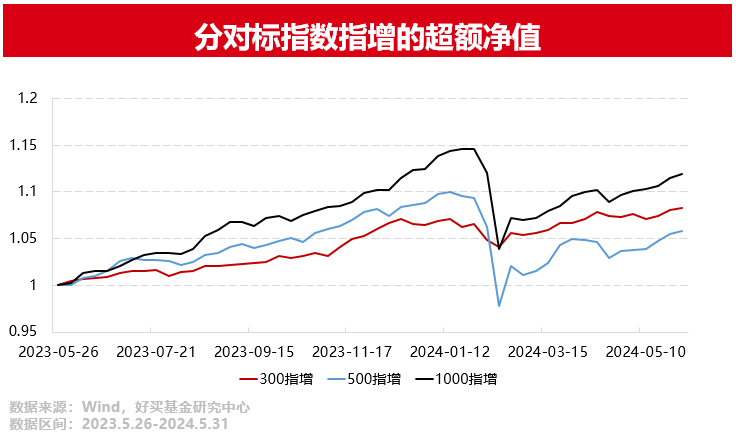

去年A股热度不高,但量化股票私募较受欢迎,因为超额不错。今年情况出现了些变化。至于是什么变化,一张图就能说明白。

年初的大幅回撤后,量化超额又回到了慢慢爬坡的节奏。超额修复需要时间,信仰的修复则需要更长的时间。

国内量化赛道的远景,是美国对冲基金圈广义量化压倒性的统治地位。但眼前的近景,是成交额缩量,监管层关怀,小市值羸弱。

所以,量化股票策略产品现在能投吗?

长期是美好的,短期是波折的,管理人是分化的。总之,这条路起码没有一年前想的那么容易。

CTA

商品行情,不大不小

策略不同,赚多赚少

配置工具,莫太在意

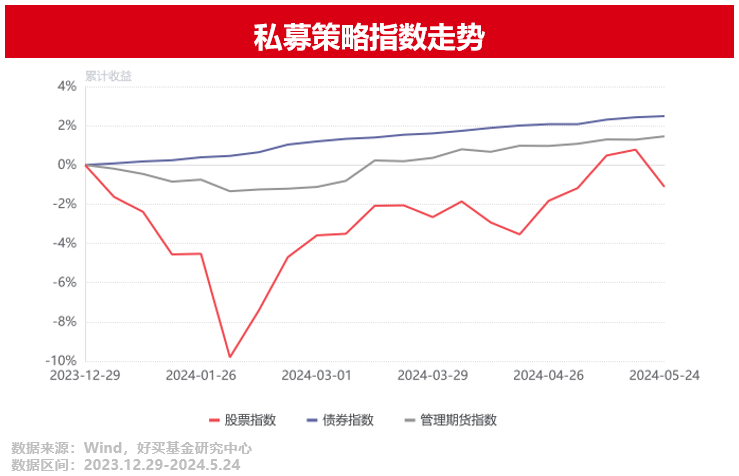

今年以来,CTA的持有体验介于固收和股票策略之间。

今年不能说是商品大年,但结构性亮点比去年多了不少,CTA业绩也有回暖,但体现在量化CTA产品上,由于各家策略类型、持仓周期、品种配比不同,有人赚多,有人赚少,也有人没赚。

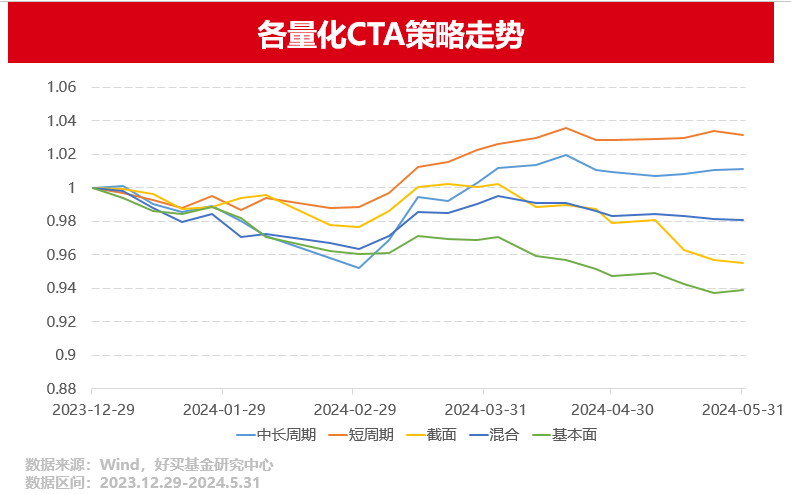

看我们跟踪的各策略类型量化CTA,趋势类策略今年普遍有所斩获,截面与基本面策略则不适应今年的环境。

所以会有投资者,感觉商品市场有机会,但自己配的CTA就是没把握住。CTA带来这种煎熬的体验其实是正常的。量化CTA本身就是一类收益分布不均匀的资产,可能80%的收益来自于20%的时间,剩下80%的时间,只能等着了。

所以,CTA产品现在能投吗?

这更像是一类配置工具,你资金体量够大,能形成资产组合,配一些CTA在那里,长期下来看效果会不错。总之,这类产品用对了适意,用错了难受。

美股

息还没降,连创新高

AI龙头,独领风骚

要不要追,让人恐高

海外股市的火热,带动公募QDII产品规模加速增长。私募方面,越来越多的投资者也开始关注全球配置的重要性。但陌生与恐高,让许多人对海外股市保持谨慎。

无论是长牛的美股,还是火热的印度股市,风险固然是存在的。动摇信心的逆风因素出现时,英伟达曾一天跌10%,孟买30指数曾一天跌5%。牛市推进过程中,波动加剧,在所难免。

看美股估值,投资者对一些行业的未来盈利是十分憧憬的。

企业盈利、降息路径、经济趋势若如憧憬的一样,则牛市或一如既往。印度、日本股市也是类似。从历史上看,能终结牛市的,一是极端泡沫的崩溃,这个现在起码还看不到。二是牛市驱动因素的反转,这个现在有些噪音,但还尚未真的“狼来了”。

可见A股市场与美股市场正处于相反的状态。A股投资者在谨慎中等待好转,美股投资者则在乐观中担心意外。

所以,美股现在能投吗?

犹豫着,看它一次次创新高。入场吧,就要承担出现“黑天鹅”的风险。总之,这条路也不容易,只不过是与A股截然不同的难法。

总结一圈,还真是投固收体验好。利率下行的大环境仍然利好固收类产品,即便环境逆转,出现波动,固收回撤也相对不大,且咬咬牙持有着,凭票息也能对抗回撤。

那么,除了固收,其他真就没啥好投的了吗?

其实当前不少产品的性价比是强于固收的。

国内十年期国债收益率大约是2.3%,而沪深300的股息率就在3%附近。只是如上文所述,股市的波动意味着更高的赚钱难度。

同样的,量化超额仍然有性价比,CTA的长期绝对收益也有吸引力,全球股市有诸多机会。但每一个投资选项又都有它的难度。

所谓的“资产荒”,其实是简单高收益途径的消失。这种背景下,投固收显得省事而轻松,但固收之外,其实还有许多资产可投,只是需要我们走出舒适区,承担一定的难度。分散的、多元的配置能降低这种难度,但怎么配,组合怎样建,又是另一个维度的难题。

总之, 投资,不应仅有固收。

过度聚焦单一资产,未来某一时刻,也可能遇到问题。

风险提示:投资有风险。基金的过往业绩并不预示其未来表现。相关数据仅供参考,不构成投资建议。投资人请详阅基金合同,并自行承担投资基金的风险。高端合格投资者要求:符合中国证监会规定的私募证券投资基金的“合格投资者”条件。即:具备相应风险识别能力和风险承担能力,投资于单只私募基金的金额不低于100万元。且个人金融资产不低于300万元或者最近三年个人年均收入不低于50万元。好买提醒:本文版权为好买财富所有,未经许可任何机构和个人不得以任何形式转载和发表。