今年的市场环境,对于多数投资人来说是非常难熬的一年。

股票市场跌跌不休,另一边的商品市场,在年初市场的一致预期下今年也确实迎来了一些大的行情,CTA策略终于在沉寂已久后又迎来一波关注度,但截止上半年,CTA的投资结果却不尽如人意,甚至大幅低于预期。

发生了什么?你手中的CTA产品还好吗?

市场行情的分化

今年大宗商品出现明显的结构化行情。

以黄金为代表的贵金属,在全球避险情绪、海外降息预期、央行资金流入等因素下,出现大幅上涨;

以铜为代表的有色金属,同样在供给受限、降息预期、海外经济过热等因素下出现大幅上涨;

而以黑色为代表的国内品种,在地产周期下行、需求预期不足等因素下表现疲软;

其他的多数板块均未出现明显趋势性行情,反而是持续的小幅震荡。

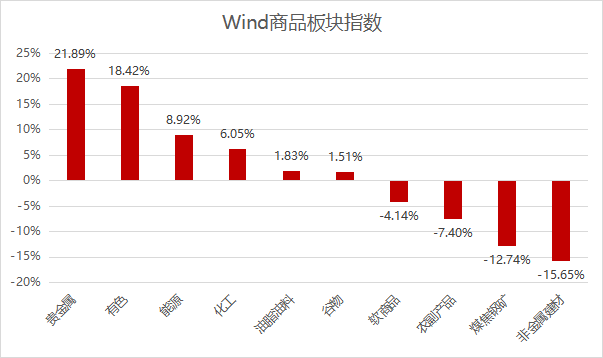

今年以来WIND商品各板块指数表现

数据来源:Wind、好买基金研究中心

数据区间:2024/1/1 – 2024/6/21

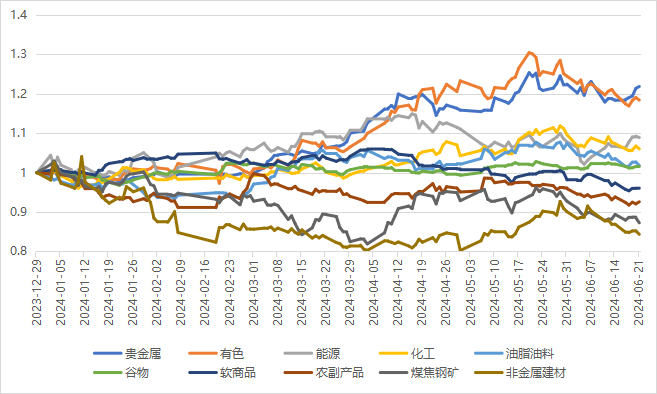

从时序的板块表现来看,除贵金属板块和有色板块之外,反复震荡的走势居多。

今年以来WIND商品各板块指数走势

数据来源:Wind、好买基金研究中心

数据区间:2023/12/29 – 2024/6/21

CTA子策略表现

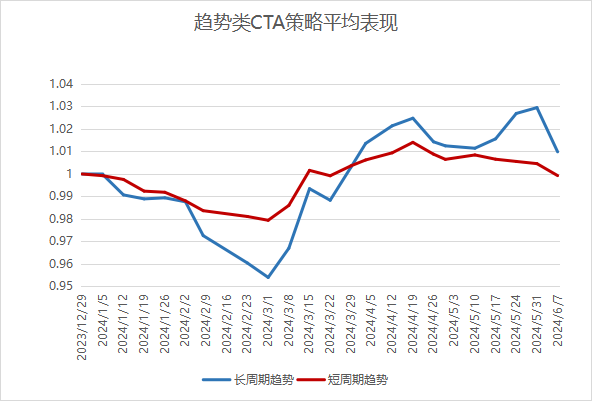

对于CTA策略来说,趋势/时序量价类的CTA策略虽然也能捕捉到前述个别板块的趋势性行情(无论上涨或下跌,本轮主要是上涨行情),但由于量化策略普遍持仓分散,不是靠单品种或单板块的集中来获利,即使个别板块有收益,也只是策略的一部分,其他的持仓品种未必有正向贡献,甚至持仓越分散的策略在此过程中的获利越少,而持仓相对集中的策略在4月中旬之后的趋势反转行情下也受伤更重。

这整体导致今年以来趋势类CTA策略先涨后跌,小幅盈利。

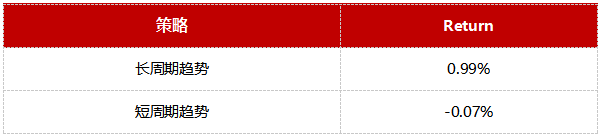

趋势类CTA策略平均业绩表现(不区分杠杆)

数据来源:好买基金研究中心

数据区间:2023/12/29~2024/6/7

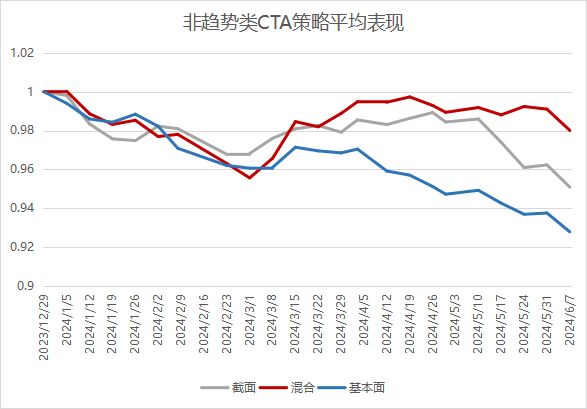

另一方面,CTA除了趋势策略以外,还有大量非趋势的子策略,如期限结构、基本面、截面等。

这类策略往往更多的是在交易商品的价格偏差,远期与近期的偏差或盘面价格与基本面估值的偏差等,截面策略也往往具有多空中性的仓位,需要多空两边的持仓处于稳定的价差分化状态。

今年以来的行情显然是不适用于此类策略的,也即以上提到的条件经常不满足甚至反向扩张。

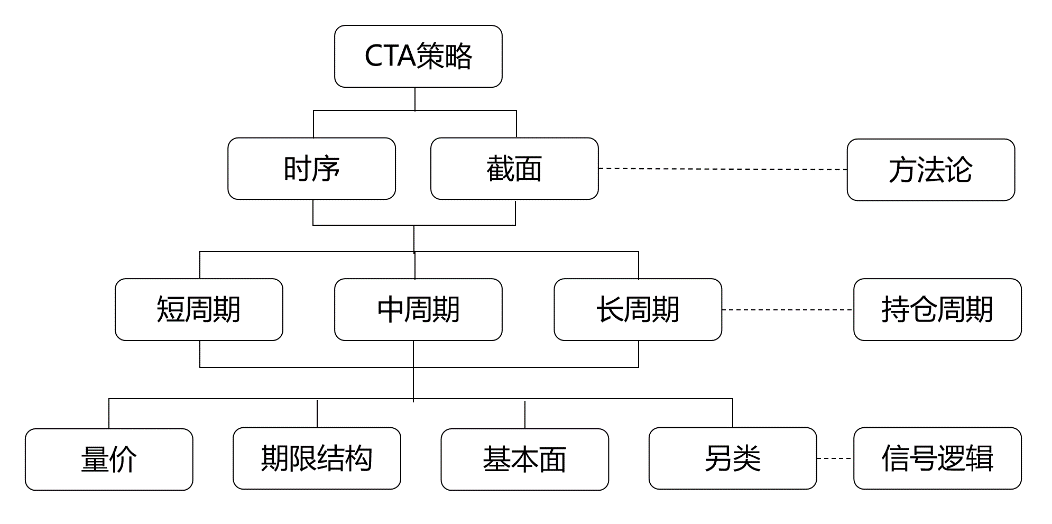

此处再回顾下我们之前跟大家介绍的CTA策略分类:

CTA策略分类

数据来源:好买基金研究中心

今年非常特殊的市场环境,也导致非趋势类的策略基本一直处于持续下跌或震荡磨损的状态。

另外,若考虑策略的杠杆水平,异于趋势类策略往往受品种信号强度、波动率上限等约束,长期仓位不高,而非趋势策略往往仓位长期保持较高水平。这也是造成我们可见的高波动CTA策略往往带有较多的截面期限结构、基本面等子策略的原因。

在高杠杆的仓位下,今年以来这类CTA产品我们可能会感受到更大幅度的下跌。

数据来源:好买基金研究中心

数据区间:2023/12/29~2024/6/7

CTA还能配吗?

答案是肯定的。

1 不同策略在不同的市场环境下会有比较大的差异。

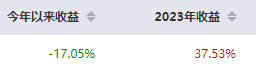

我们以一支今年以来下跌较明显的截面策略为主的CTA产品(高杠杆)来看,其在2023年下半年是有持续比较好的盈利表现的。这是因为2023H2在经历了上半年由于欧美银行业冲击等因素影响的非理性下探后,逐渐恢复理性并有所企稳,商品之间强弱也回到常态。

而今年以来商品市场行情主要体现在贵金属有色金属在宏观情绪推动下的极端拉升,其他品种普遍弱势震荡,商品强弱节奏脱离常态,导致该产品较难发挥收益能力。

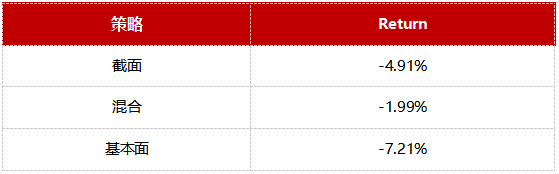

某截面类CTA基金业绩表现(高杠杆)

数据来源:好买基金研究中心

数据区间:2023/1/6~2024/6/21

而它过去的实盘中也曾多次出现例如今年不适应市场环境下的大幅回撤,往往这个时候策略已经触达或接近周期底部。

任何策略或市场环境都具有周期性,也往往会出现均值回归,我们需要做的是更多耐心的等待。

某截面类CTA基金回撤表现(高杠杆)

数据来源:好买基金研究中心

数据区间:2021/6/28~2024/6/21

另外看一支以趋势策略为主的CTA基金,今年以来收益为正,但其在2023年Q3,以及2022年全年震荡磨损的行情下均是持续回撤,刚好与前述的那支非趋势策略形成互补。

某趋势类CTA基金业绩表现

数据来源:好买基金研究中心

数据区间:2021/6/18~2024/6/21

当然类似2020年的大宗商品整体牛市的行情下,每类子策略均有非常亮眼的表现,但那年的市场环境也是比较特殊的(由通胀驱动),今后很难复现。

很多投资者被当年的业绩所吸引,开始配置CTA策略,并在之后长期较难做、不同子策略表现反复分化的市场环境下,在某类子策略表现好时追入,在持续回撤时离场,可能最终收益都不尽人意。

2 对于不同类型的CTA策略进行择时是否可行?

精准且高胜率的择时一定是不可行的,否则简单的靠择时就能获得长期稳定的高收益。但若在子策略较为合适的拐点、或在市场环境发生较大转变、不同子策略盈利逻辑发生变化时,进行子策略的边际调整可能是可行的。

这也是我们FOF投资团队接下来重点的研究方向。很难,但非常值得尝试。

即使客观条件受限,比如全市场的CTA策略基数较小,可选标的有限,符合我们选基条件的标的更加有限,比如市场环境的多变,投资难度的增加……

但我们希望能在未来的业绩表现上看到一定的效果并持续加以迭代,同时也希望合适的调整能够增加投资者的投资体验。

3 配置,仍然是配置属性。

CTA策略作为追求绝对收益的策略类型,且作为与股票多头等低相关的投资策略,更重要的仍是配置价值。

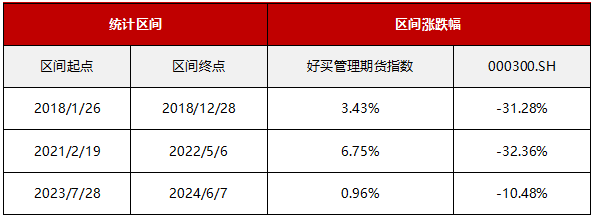

如下表格,在历史上几次沪深300出现较大回撤的时间点,好买管理期货指数都体现出低相关性并获得收益。

好买管理期货指数与沪深300走势对比

数据来源:好买基金研究中心

数据区间:2016/12/30~2024/6/21

虽然近年来,CTA策略的“危机阿尔法”作用不那么显著了,但纵观长期历史,危机阿尔法本就不是绝对的不是百分百的胜率,低相关也不是负相关,长期数据来看,依然能够支撑CTA策略的“危机阿尔法”作用。

这种现象在策略整体上升周期内,不太有人关注,但在策略整体向下周期内,却显得非常突出,也才有越来越多投资人开始质疑策略的有效性。

因此,我们需要抱着正确的投资预期并理解投资逻辑,才能获取长期的收益。当然,人们趋利避害的属性是很难克服的,因此选择正确、合理、适合自己的CTA产品也非常重要。

风险提示:投资有风险。基金的过往业绩并不预示其未来表现。相关数据仅供参考,不构成投资建议。投资人请详阅基金合同,并自行承担投资基金的风险。高端合格投资者要求:符合中国证监会规定的私募证券投资基金的“合格投资者”条件。即:具备相应风险识别能力和风险承担能力,投资于单只私募基金的金额不低于100万元。且个人金融资产不低于300万元或者最近三年个人年均收入不低于50万元。好买提醒:本文版权为好买财富所有,未经许可任何机构和个人不得以任何形式转载和发表。