一、好买久期测算模型构建框架

1、 好买久期测算模型思路

好买久期测算模型先对基金测试时间区间内的日频收益率进行线性回归分析,从而得到基金在不同期限债券指数上的估测仓位配置比例;再根据不同期限债券指数在当期的久期计算基金对应的组合久期。

2、 中长期纯债基金样本筛选

好买久期测算模型以中长期纯债基金作为分析对象,本报告的久期测算模型在 2019 年 7 月 1 日-2022 年 6月 30 日的时间区间内,以日频对基金的收益率进行归因分析,因此对基金的净值更新时间最早要求的节点在 2019年的 6 月 28 日(交易日),对基金的业绩披露时间最早要求的节点在 2019 年 12 月 31 日。同时,由于基金成立时间不满 6 个月,基金的业绩并不会进行披露,因此我们选择了成立时间在 2019 年 6 月 28 日之前,并且符合Wind 的新版基金分类标准的中长期纯债型基金。为了减少小规模基金对于样本分析结果的影响,我们只筛选了各期基金合计规模大于 5 亿元的基金作为样本。在样本处理中,对于多份额基金只保留初始份额基金,并且剔除了以摊余成本法为估值方法以及定期开放的基金。最后,我们共筛选出了 279 只符合标准的中长期纯债基金作为本文久期测算模型的样本。

3、 模型被解释变量选择

样本中不同中长期纯债型基金的每日收益率作为模型的被解释变量。

4、 模型解释变量选择

对于基金日涨跌幅解释变量我们选取了相对应指数进行归因。我们选取了中债新综合指数中 6 个分段子指数:1 年以下、1-3 年(包含 1 年)、3-5 年(包含 3 年)、5-7 年(包含 5 年)、7-10 年(包含 7 年)以及 10 年以上子指数的日频收益率作为解释变量。

表 1:模型解释变量指数构成

数据来源:Wind,好买基金研究中心整理

二、好买久期测算模型原理

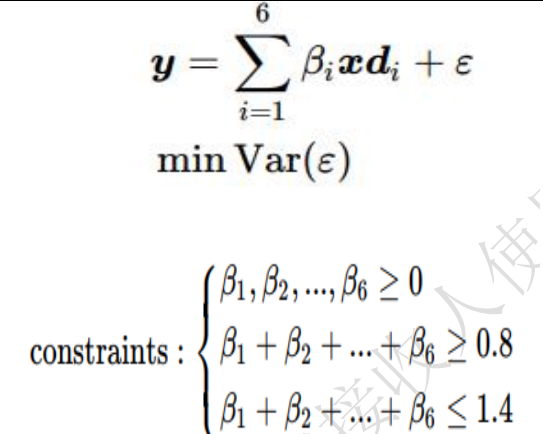

1、 基础 OLS 线性回归模型原理

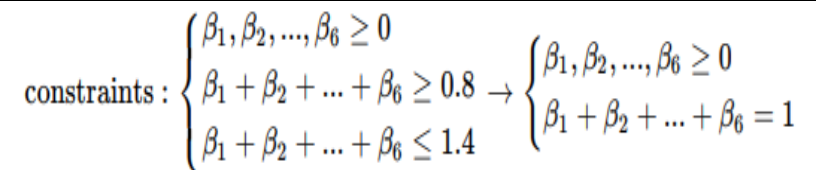

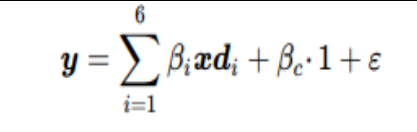

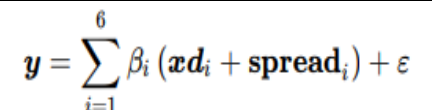

好买久期测算模型的分为两部分,第一部分为在各个归因分项上对基金在测试时间区间内的日频收益率进行线性归因,该部分基于传统的 OLS 线性回归模型。第二部分,为了让归因系数能真实反映基金对于不同待偿期限债券的配置仓位,以及非定期开放的中长期纯债基金杠杆上限为 140%,并且产品必须有 80%的仓位用于配置产品投资范围内的债券,我们对于因子项系数做出了如下限制:

表 2:模型解释变量构造方式

数据来源:Wind,好买基金研究中心整理

其中,y 为样本中长期纯债基金在当日的收益率,而???则为对应待偿分段子指数在当日的日涨跌幅,??则为各个因子项的回归系数,代表基金在不同期限债券指数上的配置仓位估计值。

基于该原理,我们对每一只中长期纯债基金样本在测试时间区间内的日频收益率进行滚动回归,使用滚动窗口区间的回归系数拟合滚动窗口期最后一天的基金在不同期限债券指数上的配置仓位,进而得到样本基金在测试时间区间内在不同期限债券指数上的配置仓位估计值的时间序列数据。对于滚动窗口期,我们以 5 天为增加幅度分别测试了以 10-60 天为滚动回归窗口的回归结果,最终基于测试结果的时效性与准确性,选择了 30 天作为滚动回归窗口期,并对结果进行 10 天的移动平均以减少极值对结果的影响。

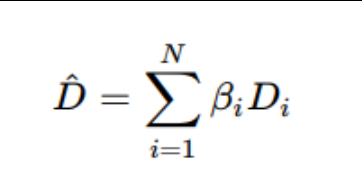

2、 中长期纯债基金久期测算

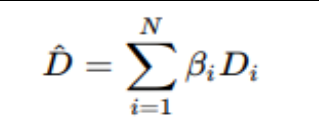

在得到基金在不同期限债券指数上的配置仓位水平的时间序列数据后,我们通过 Wind 获取各债券指数的久期时间序列数据,进而计算每只中长期纯债基金在测试区间内的日频组合久期。

其中?为样本基金的组合久期估计,而??则为对应不同期限债券指数的久期,??则为模型回归系数。

3、 模型效果验证方法

债券基金在中报和年报中会披露该基金在半年末时间节点上的有效久期,我们将该有效久期作为基金的真实久期,通过在 2019 年 12 月 31 日至 2022 年 6 月 30 日共六期的数据,计算每只基金的模型估算久期与真实久期之间的误差来验证模型的效果。使用的误差的计量方式为同一报告期各基金模型估计久期和实际久期的绝对误差的等权平均值(MAE)。

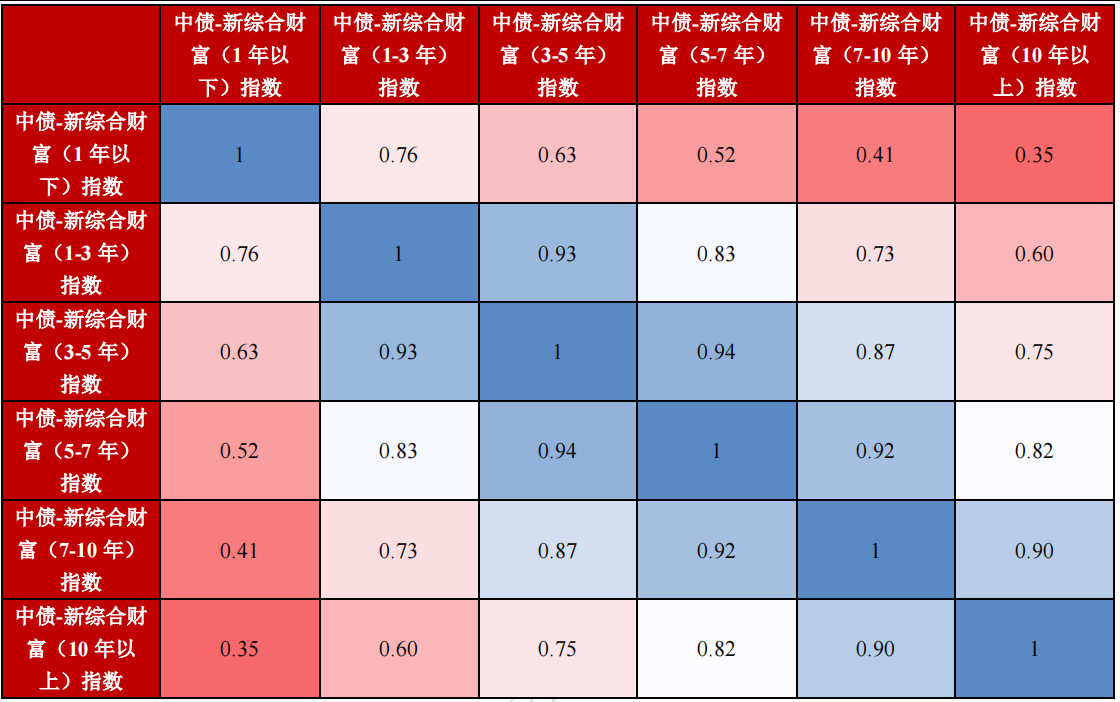

4、 OLS 线性回归模型多重共线性问题与改进

因为不同期限债券收益率均会受到债券市场基本面的影响,因此中债新综合指数下不同子指数之间会存在一定的相关性,通过下表的计算也能看出各子指数在测试区间内收益率相关性较高,因此普通 OLS 线性回归会存在较为明显的多重共线性问题。

表 3:中债新综合财富分段子指数相关系数(2019-2022)

数据来源:Wind,好买基金研究中心整理 数据时间:2019/06/28~2022/09/16

为了解决各指数之间的多重共线性问题,我们在原因子限制条件的基础上采用了基于最小 AIC 的逐步回归、基于最小 AIC 的全子集回归、交叉验证 Lasso 回归、交叉验证岭回归共 4 种方法改进 OLS 线性回顾模型,以求更好拟合基金在不同期限债券指数上的配置仓位水平。

? 基于 AIC 最小的逐步回归模型原理

逐步回归模型在带限制条件的 OLS 线性回归模型基础上,将传统向前添加变量法与向后剔除变量法相结合,并以 AIC 为筛选标准,相比较全子集回归模型,可以更高效率地获取 AIC 最低的最优解释变量集,从而解决多重共线性问题。

? 基于最小 AIC 的全子集回归模型原理

全子集回归模型则在是在带限制条件的 OLS 线性回归模型基础上,遍历 6 个解释变量的所有排列组合并分别进行线性回归,从而获取 AIC 最低的最优解释变量集以解决多重共线性问题。该方法相比较逐步回归,在牺牲运算效率的前提下以保证找到 AIC 最低的最优解释变量集。

? 交叉验证 Lasso 回归模型原理

Lasso 回归模型在 OLS 回归的损失函数基础上,加入 L1-范数作为惩罚项,并通过交叉验证找寻最佳惩罚项系数? 以解决多重共线性问题。Lasso 回归能够将某些解释变量回归系数压缩至 0,因此得到的最优解释变量集中变量个数可能小于初始解释变量个数。

? 交叉验证岭回归模型原理

岭回归模型在 OLS 回归的损失函数基础上,加入 L2-范数作为惩罚项,并通过交叉验证找寻最佳惩罚项系数? 以解决多重共线性问题。相比较 Lasso 回归,岭回归不会压缩某些解释变量回归系数至 0,而只是使其无限接近于 0。因此得到的最优解释变量集中变量个数等于初始解释变量个数。

三、久期测算结果对比

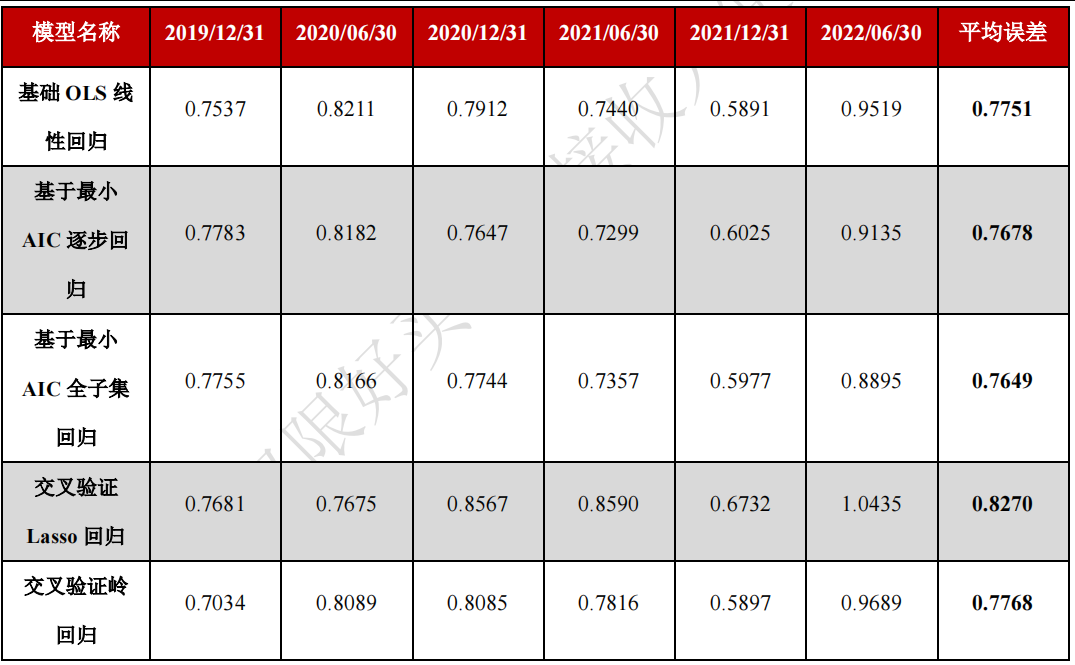

1、 不同模型计算结果比较

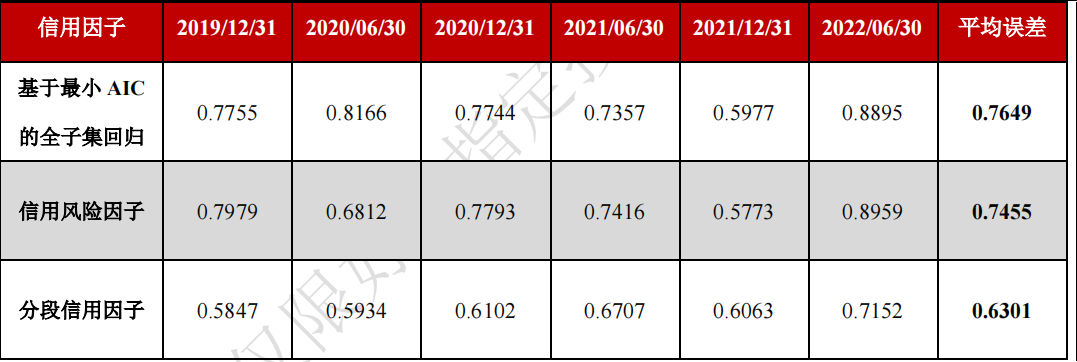

我们对比了 OLS 回归、基于最小 AIC 的逐步回归、基于最小 AIC 的全子集回归、交叉验证 Lasso 回归、交叉验证岭回归 5 种方法下得出的所有样本中长期纯债基金在 6 个测试时间节点上的估计久期数据,然后比较同一报告期各基金模型估计久期和实际久期的绝对误差的等权平均值(MAE)。

表 4:不同模型在测试时点整体样本基金 MAE

数据来源:好买基金研究中心整理

可以看出,基于最小 AIC 的全子集回归在四种方法中表现最为理想。

逐步回归作为全子集回归的简化替代方法,其误差仅略差于全子集回归,但计算效率高于全子集回归。实际建模过程中,我们通过并行计算优化全子集回归模型计算效率,将全子集回归模型的计算效率显著提高。

从结果上看,交叉验证的 Lasso 回归与岭回归表现较基础 OLS 线性回归无较大改善。在任意时间节点上,不同样本基金最佳?的差距较大,分布也较为分散,相同基金在不同时间点上回归得到的?差距也较大。

2、 不同限制条件计算结果对比

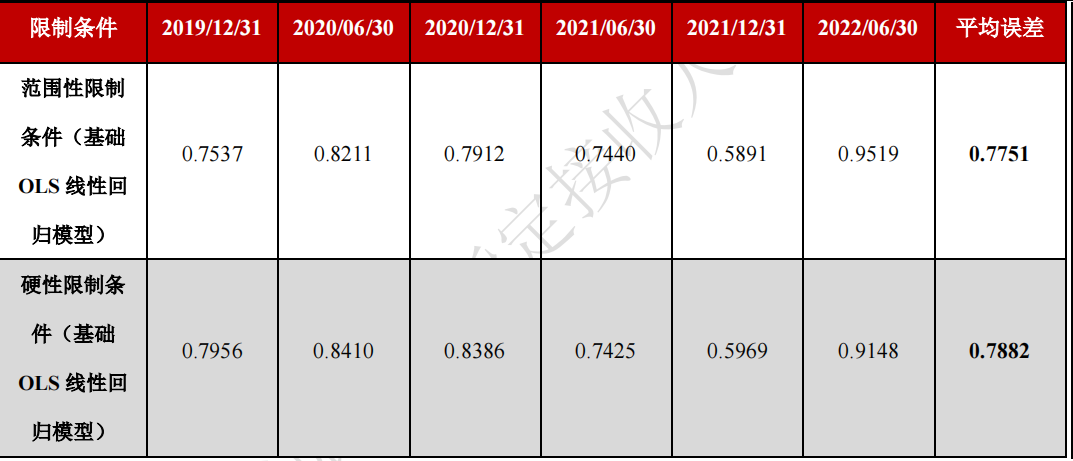

此外,我们注意到市场上不少券商固收研究团队的中长期纯债基金的久期测算模型中,对模型中的回归系数??有着不同的限制条件,其中认可范围较广的为将回归系数??的和硬性限制为 1。本文将好买久期测算模型基于基金债券仓位下限与杠杆水平上限的范围性限制条件与该硬性限制条件分别应用于基础 OLS 线性回归模型,对比两种限制条件下的模型估计久期的精度。

表 5:不同限制条件下在测试时点整体样本基金 MAE

数据来源:好买基金研究中心整理

通过上图的整体样本基金久期测算的 MAE 结果可以看出,硬性限制在单基金久期预测上效果整体不如范围型限制,在 2 个时间区间上硬性限制的误差表现好于范围性限制条件,在 4 个时间区间上范围性限制条件的误差表现好于硬性条件限制,具体误差表现差距不大。

四、好买久期测算模型信用修正因子改进

1、 不分段信用修正因子

中长期纯债基金持仓中除了利率债与金融债,信用债也是中长期纯债基金组合的重要组成部分,部分中长期纯债基金的信用债持仓占比甚至会超过利率债与金融债。从产品定位和主动管理的角度,中长期纯债基金几乎不可能完全按照债券指数进行资产配置。因此,仅使用不同期限的中债新综合财富指数并不能较好地拟合适基金在信用债上的暴露程度。为了更精确地估算基金在不同期限债券指数上的配置仓位水平,我们尝试引入两个信用因子,并通过久期免疫来消除久期不一致带来的因子扰动。

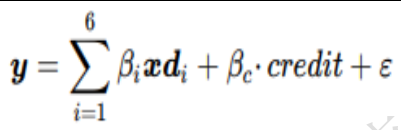

? 增加常数项(constant)

? 增加信用风险因子(credit factor)

? 增加信用风险因子(Credit factor)和违约风险因子(default factor)

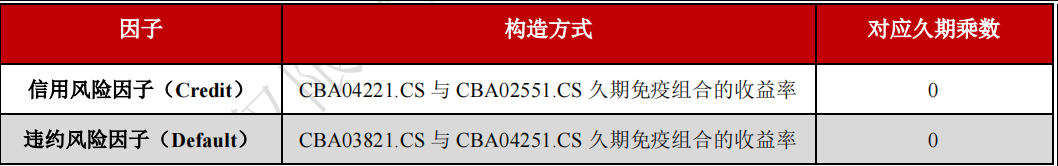

我们使用了中债国开债券总财富指数、中债企业债 AAA 财富指数、中债高收益企业债财富指数来尝试构造模型中的信用风险因子和违约风险因子,构造因子时对两组指数进行久期免疫。

表 6:不分段信用修正因子构造

数据来源:好买基金研究中心整理

建模过程中,本文采用一个长久期的债券指数和一个短久期的债券指数做久期免疫,以确保因子在不同时间点的信用暴露保持稳定。credit 因子提供了对信用利差的基本修正,default 因子则用以补充 credit 因子的拟合效果,增加常数项则以将包括信用利差在内的其他久期之外的收益都使用一个固定的收益差进行拟合。

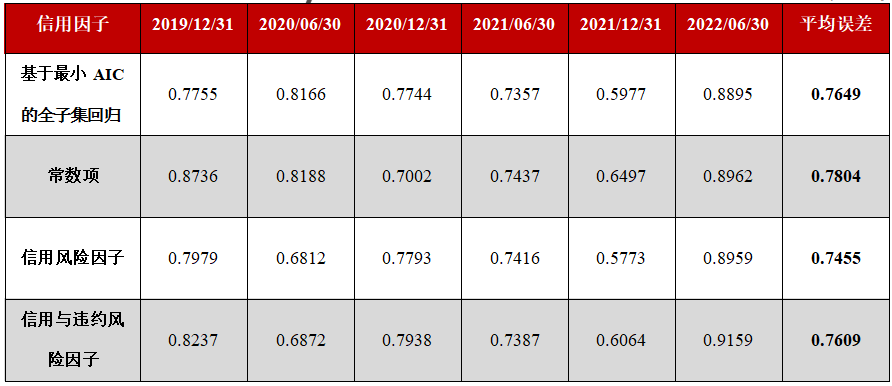

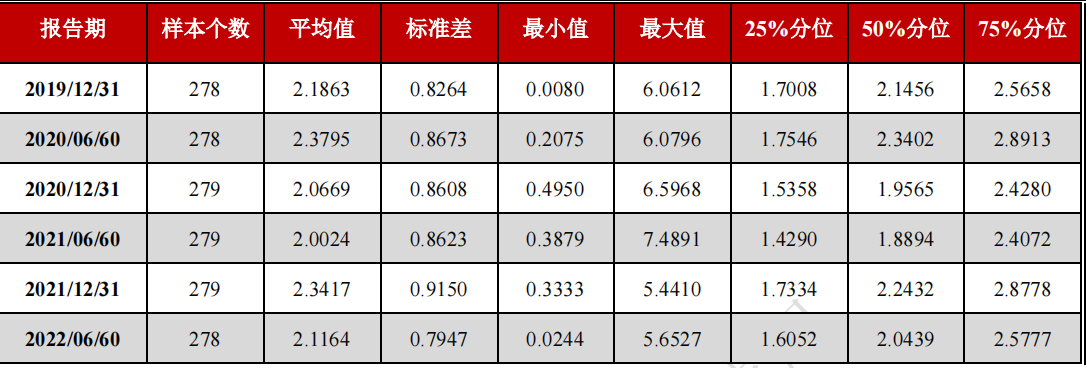

以下数据为基于最小 AIC 的全子集回归模型加入三种类型信用因子后计算的整体样本基金在不同测试节点的绝对误差值的等权平均值。

表 7:加入不分段信用修正因子测试时点整体样本基金 MAE

数据来源:好买基金研究中心整理

从以上数据可以看出,增加常数项对于模型的优化效果并不理想;单独加入信用风险因子则增强了好买久期测算模型的拟合效果;加入信用风险与违约风险因子的组合对于模型拟合效果的改进效果不如单独加入信用风险因子,这可能是由两个因子之间存在较强相关性导致的。

2、 分段信用修正因子

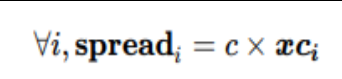

在不分段信用修正因子的思路基础上,我们尝试将信用修正因子带入到不同期限的中债新综合财富指数中,在每一个指数中均加入信用利差的因素以更好拟合中长期纯债基金在信用风险上的暴露。

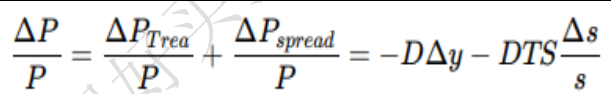

其原理如下,如果假设债券基金主要受到久期因素和信用因素影响,那么债券的价格变动则可以表述为债券价格关于久期(?)和信用利差与久期乘积(??? = ? ∗ ?)的函数:

在利率曲线平行移动的假设下,债券的价格变化则可以表述为:(其中?为信用利差和国债利率的相关性)

在一个相对稳定的市场,? 和 ?? 和 ?? 都比较稳定,债券的价格变动主要受到债券的久期 ? 和信用利差 ? 的影响。通过上述关系,可以看到债券的信用利差形成的价格变化是与久期相关的,在原本的好买久期测算模型中使用分段久期因子时,需要在每个久期因子对应期限上加入信用修正因子:

我们假设债券基金的信用暴露在不同期限债券指数下相同,将信用利差修正部分表述为信用暴露水平因子 ?

与利差指数的乘积:

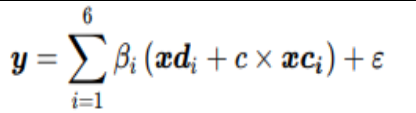

那我们则可以将上述公式变更为:

利差指数我们则是通过中债-企业债 AAA 财富指数和中债国开债券总财富指数日收益率的差值计算得到。从长期角度来看,企业债 AAA 指数和国开债券指数的久期数据在各个分段上均比较接近,但指数久期在短期内不太稳定,因此不考虑两指数多空组合产生的剩余久期数据,基金久期的估计仍基于久期因子:

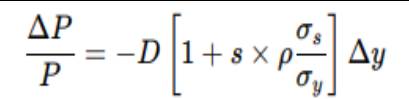

下表为加入了分段修正信用因子的好买久期测算模型结果,与单独加入信用风险因子以及基础好买久期测算模型的样本基金在 6 个测试时间节点上的绝对误差值的等权平均值:

表 8:加入分段信用修正因子测试时点整体样本基金 MAE

数据来源:好买基金研究中心整理

通过上述数据可以看出加入了分段信用修正因子的好买久期测算模型预测精度,较单独加入信用风险因子的久期测算模型更佳。相较于不使用信用因子的基础模型,加入分段信用修正因子后,模型预测精度提升了约20%。相较于滚动回归 30 天+移动平均 10 天的表现最好的基础模型,模型对于个基的预测精度也提升了约 15%。

因此,好买久期测算模型最后使用了基于最小 AIC 的全子集回归加入分段信用风险因子,带范围性限制条件并以 30 天为滚动窗口期,预测结果做 10 天移动平均的模型来进行中长期纯债型基金的久期预测。

五、好买久期测算模型结果

1、 久期趋势预测

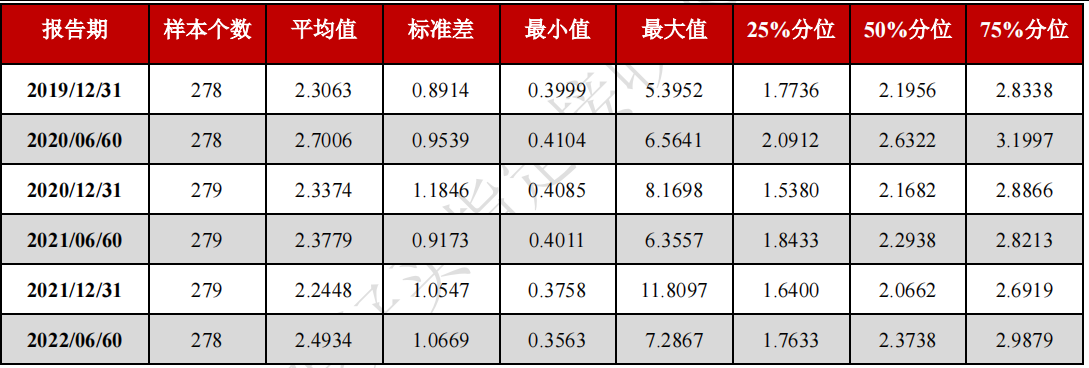

我们使用好买久期测算模型计算了所有样本基金在测试时间区间内 6 个报告期的预测久期后,再分别计算所有样本基金在 6 个报告期上预测久期平均值、标准差、最小值、最大值、以及不同分位数并与根据样本基金在报告期公布的利率敏感度计算出的有效久期进行对比:

表 9:样本基金在不同报告期的有效久期分布

数据来源:好买基金研究中心整理

表 10:样本基金在不同报告期的模型测算久期分布

数据来源:好买基金研究中心整理

通过上述数据可以看出好买久期测算模型在 6 个报告期内测算出的样本基金预测久期均值较有效久期普遍更大,但中位数则大致相同,这说明了模型产生的极值较多,因此预测久期均值不适合代表市场的整体情况。相比较之下,25%、50%与 75%分位点的预测久期数据相对稳定,但模型测算出的预测久期中位数与有效久期中位数仍有一定差距。

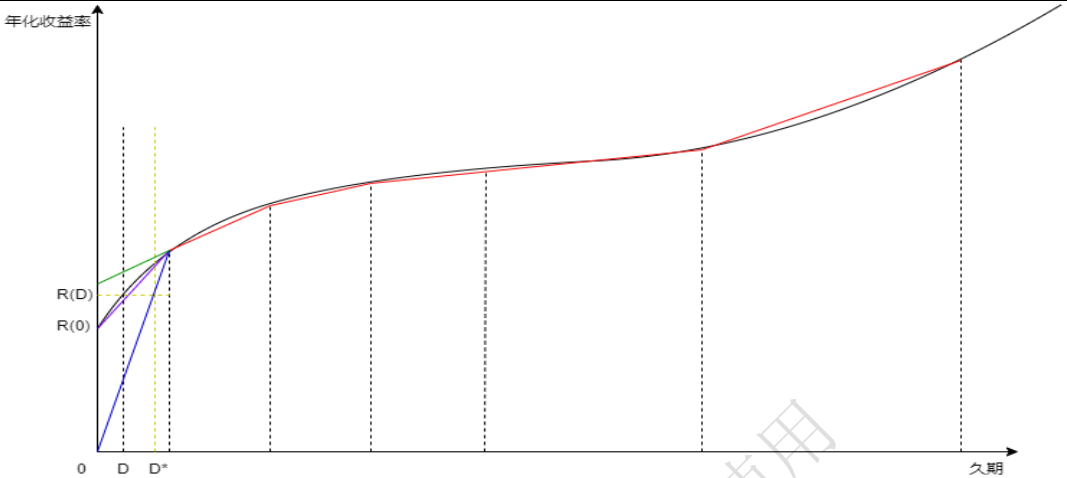

我们分析该现象背后可能有 2 点原因:第一,这与基金的杠杆水平,以及基金的规模变化有一定关系;第二,收益率曲线在短久期区间(1 年以内)凸度较大,凸度较大的短久期部分对于基金收益率采用线性回归拟合时,会出现该分段指数预估久期偏大的问题,同时收益率曲线在纵轴(收益率)部分存在截距,该截距可近似理解为市场资金拆借利率,但线性回归模型中不包含该截距(如下图 11 所示),这也可能会导致最后模型测算久期偏大。

对于此类预测误差,我们也会在后续的模型改进中考虑该问题并进行优化。

表 11:收益率曲线短久期部分预测久期误差解释

数据来源:好买基金研究中心整理

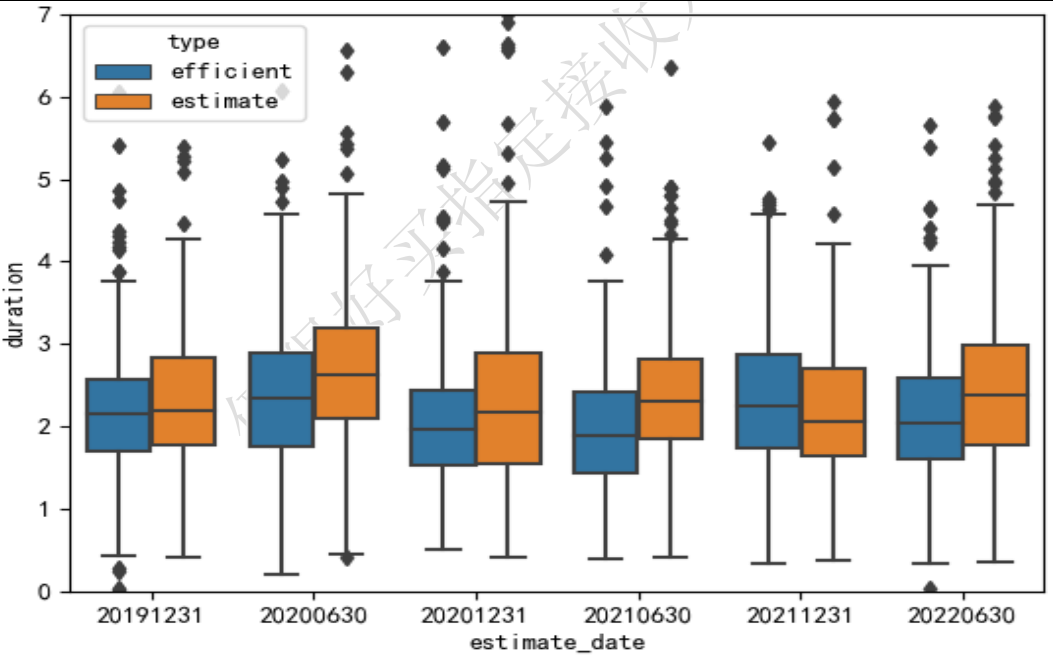

表 12:样本基金在不同报告期的模型测算久期与有效久期分布箱型图

数据来源:好买基金研究中心整理

通过箱型图则可以更明显的看出,好买久期测算模型得到的预测久期整体上高于基金的有效久期,25%-75%分位数的预测久期范围也比有效久期略大。

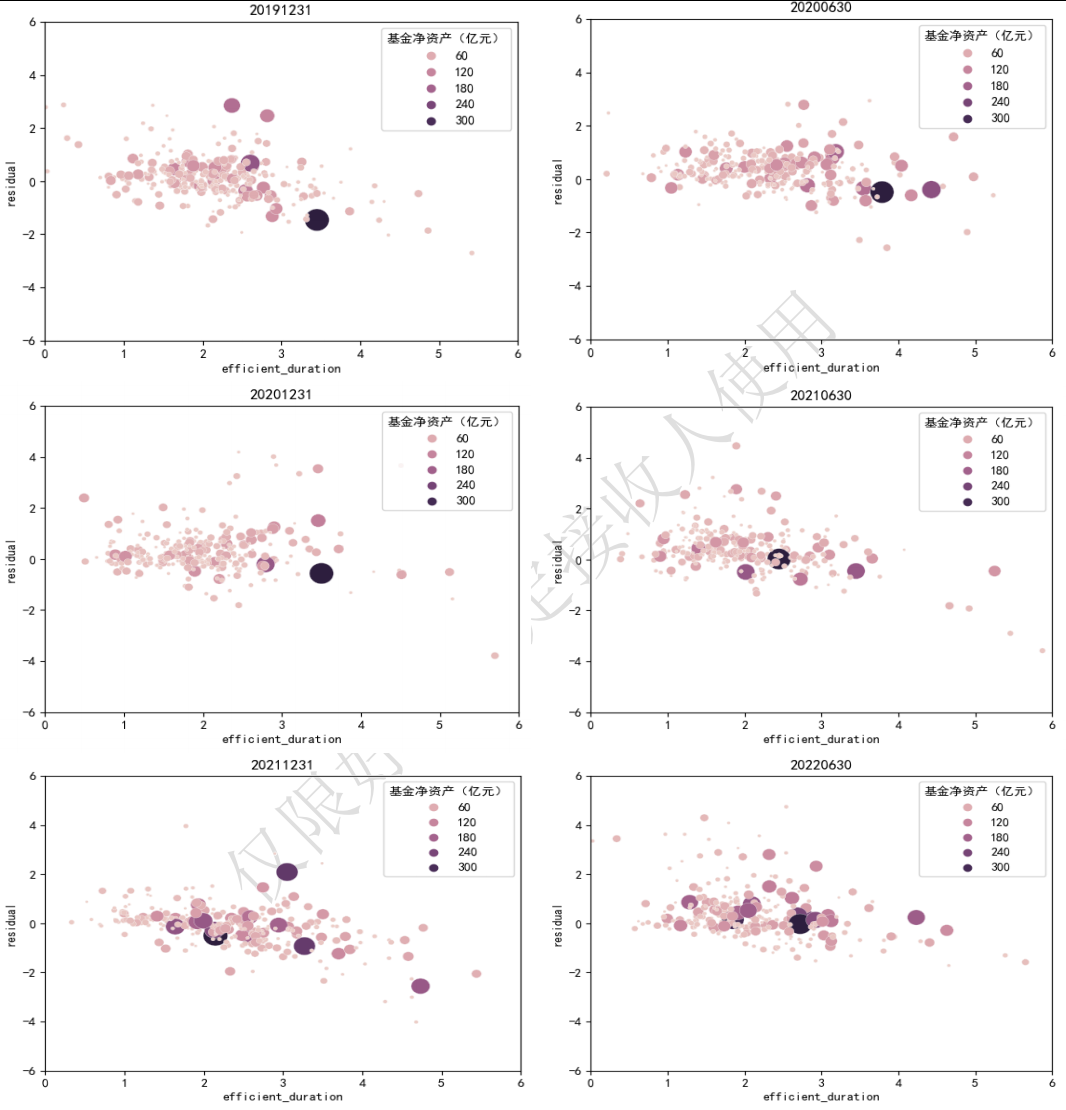

2、 残差分布

我们通过基金净资产规模大小将样本基金分为 5 类,分别是 60 亿元以内、60-120 亿元、120-180 亿元、180-240 亿元以及 240-300 亿元,然后计算基金有效久期与测算久期的残差分布来探寻基金净资产规模对于久期测算结果的影响:

图 13-16:样本基金在不同报告期的残差分布

数据来源:好买基金研究中心整理

通过各期的残差分布可以看出,各规模样本基金在各报告期的残差分布较为均匀,因此基金的净资产规模对于好买久期测算模型得出的预测久期拟合效果影响较小。

风险提示:投资有风险。金融产品的过往情况并不预示其未来表现。相关信息仅供参考,不构成投资建议。投资人请详阅金融产品的相关法律文件,了解产品风险收益特征,根据自身资产状况、风险承受能力审慎决策,独立承担投资风险。本文件任何内容不得视为本公司及本公司雇员存在任何直接或间接主动推介相关产品的行为。投资有风险,决策需谨慎。请仔细阅读本文件中重要法律申明和风险提示。