2011年,市场低迷,权益类基金无一上涨,债券型基金也结束连续6年的正收益。股债双杀让货币型基金一枝独秀,是2011年唯一取得正收益的基金品种。

货币基金概况

货币基金是一种将基金资产投资于货币市场的基金,投资范围包括现金,通知存款,短期融资券,一年以内(含一年)的银行定期存款、大额存单,期限在一年以内(含一年)的债券回购,期限在一年以内(含一年)的中央银行票据,剩余期限在397天以内(含397天)的债券、资产支持证券、中期票据等。

货币基金是所有基金中预期风险收益最低的品种,一般实行T+2的申购赎回制度,流动性较好。与其他基金不同,货币型基金不收取申购赎回费用,投资者在持有货币基金后发生的费用包括0.33%的管理费,0.1%的托管费和0.25%的销售服务费。部分货币基金分为A类与B类,A类主要针对金额较小的投资者,一千元即可申购。B类主要针对金额较大的投资者,最低申购金额每家公司略有不同,一般为500万或1000万。A类与B类的资产合并运作,管理费率和托管费率相同,A类的销售服务费率为0.25%,B类为0.01%。

这些费用在资金总资产中按日提取,即:

每日提取费用=前一日基金净值×(管理费率+托管费率+销售服务费率)/当年天数。

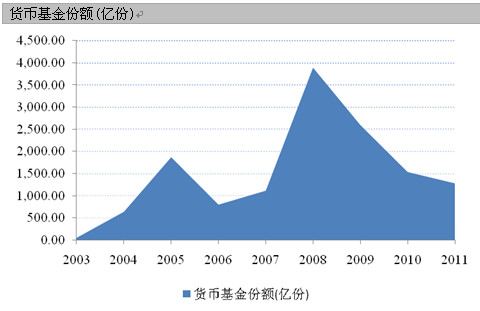

首只货币型基金景顺长城货币基金成立于2003年10月24日,随后多家基金公司发行了货币基金,截至2011年末,共有49家公司发行了货币基金(A、B份额算一只基金),份额从2003年的不到百亿发展到2008年时的高峰3800亿,随后份额有所减少,目前维持在1300亿左右。

数据来源:WIND 好买基金研究中心

货币基金风险收益特征

货币基金属于低风险、低收益、高流动性的产品,其投资收益主要来源于以下几个方面,包括基金投资所得债券利息、票据投资收益、买卖证券差价、银行存款利息等。货币基金的收益率计算方式与其他基金不同,一般采用每万份基金净收益和七日年化收益率表示。

每万份基金净收益=[当日基金净收益/当日基金总份额]×10000

七日年化收益率=[(近七日每万份基金净收益之和×365)/10000]×100%

货币基金的投资收益一般按照“每日分配、按月支付”的原则进行,即根据每日基金收益情况,以每万份基金净收益为基准,为投资者每日计算当日收益并分配,每月集中支付收益。货币基金的净值一直维持在1元,取得的收益将转为份额给投资者。

由于货币基金主要投资标的为货币市场的低风险产品,因此下行风险较小,从以往的数据看,货币基金每年都能取得正收益,而且都高于活期存款的利率,因此货币基金可以作为较好的现金管理工具。货币基金在2008年和2011年都取得3.5%左右的收益,是历年来最高的,在2009年收益仅为1.41%,是历年来最低的。从中也可以看出货币基金的收益率和资金面的松紧有直接的关系。2008年和2011年的资金面比较紧张,而2009年受益于四万亿的国家政策,当时资金面宽松,货币基金的收益也随之大幅回落。

数据来源:好买基金研究中心

货币基金的风险低、流动性好,主要持有短期资产。2008年以来,货币基金组合平均持仓剩余期限均值在100天左右,2008年预期市场将放松货币政策,货币基金普遍提高了组合的剩余期限,在当年取得较高收益。而2009年随着货币政策放松,货币基金又大幅降低了组合的剩余期限,2010年和2011年的组合期限基本在平均值左右。

数据来源:好买基金研究中心

货币基金可能在某个交易日出现超过10%的年化收益率,其主要的原因是估值方法的不同。

货币基金一般采用“摊余成本法”,即估值对象以买入成本列示,按票面利率或协议利率并考虑其买入时的溢价与折价,在其剩余存续期内按照实际利率法进行摊销,每日计提损益,而不采用市场利率和上市交易的债券和票据的市价计算基金资产净值。

当采用“摊余成本法”计算的基金资产净值与按市场利率和交易市价计算的基金资产净值发生重大偏离,从而对基金份额持有人的利益产生稀释和不公平的结果,基金管理人会根据市场利率和债券票据等的交易价格计算基金资产净值即“影子定价法”。两种估值方法一般肯定会存在偏差,当“影子定价法”确定的基金资产净值与“摊余成本法”计算的基金资产净值的偏离度的绝对值达到或超过0.25%时,基金管理人应根据风险控制的需要调整组合,其中,对于偏离度的绝对值达到或超过0.5%的情形,基金管理人应编制并披露临时报告。

如果债市短端的收益率大幅下降,货币基金持有的一些短债和票据价格会明显上涨,产生较大的浮盈。如果采用“摊余成本法”,往往会导致较大的正偏离,容易引起套利资金的进入。为了保护已有投资者的利益,货币基金的管理人会兑现这部分浮盈,当日的每万份收益率明显提高,可能超过10%。

货币基金的风险很低,但与银行存款不同,货币基金并不保证本金和收益,因此依然存在一定的风险,国内目前还没有发生过货币基金亏损的事件,但在海外确实发生过此类事件,投资者需要注意。

货币基金收益率分析

货币基金属于固定收益类产品的一种,因此在很多操作策略上和债券基金类似,如利率预期、券种配置、期限结构组合等,但货币基金的投资标的有严格的限制,因此参与的市场要少于债券基金,基本上只活跃在回购市场、同业拆借市场、短债市场以及票据市场。

货币基金收益率与货币市场利率呈显著正相关

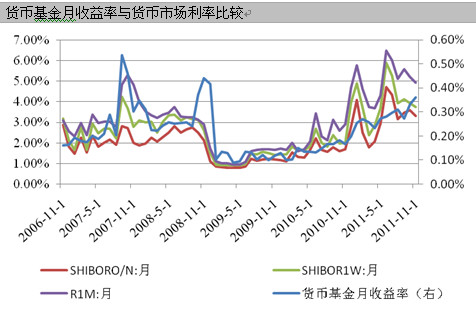

货币基金的收益率高低和市场资金面的松紧有直接的关系,例如对比2006年以来货币基金月收益率与SHIBOR隔夜利率和7天利率,以及银行间一个月的质押式回购利率,可以发现货币基金的收益率与这几个主要的利率指标的相关性非常大,相关系数分别为0.58、0.65和0.68。2007年和2008年,货币市场利率相对较高,当时货币基金的年化收益率也维持在3%以上。2009年受益于4万亿的投资政策,资金面极为宽松,拆借和回购利率纷纷回落至1%附近,货币基金的收益率也大幅下降,年化回报不到2%。2011年,央行连续提高准备金以及加息,货币市场资金面再度紧张,拆借及回购利率飙升,货币基金收益率再次回到高位,年化回报在3.5%左右。

数据来源:好买基金研究中心 2006年至2011年

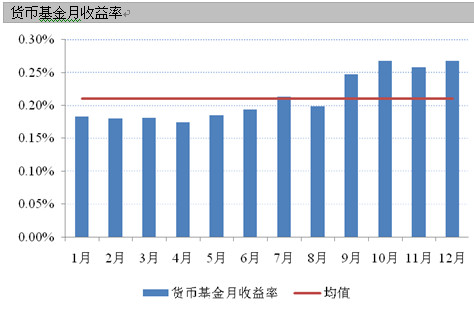

货币基金的月收益率也呈现出比较明显的季节性特征,以2006年至2011年的数据分析,1月至8月资金面相对后几个月宽松,货币市场利率较低,货币基金的月收益率仅为0.19%,低于平均值,而9月至12月受益于资金面紧张,收益率大幅提高,平均为0.26%。

数据来源:好买基金研究中心 2006年至2011年