6月,alpha策略处于相对平稳的运作阶段,超额环境整体偏中性。虽然beta大幅下跌,中小盘风格明显弱于大盘风格,对于分散选股的量化策略来说,获取超额难度增加,但目前市场整体相对平稳,波动率处于低位,市场风格明显,超额有所回升。策略目前仍处于持续修复的阶段,量化策略有望在市场环境的逐步稳定和自身策略的不断优化中获得更稳定的表现。综合来看,当前依然看好量化策略未来的超额表现,在平稳市场行情下的超额依然可期。

基础市场回顾1.市场持续走弱,指数均有较大跌幅

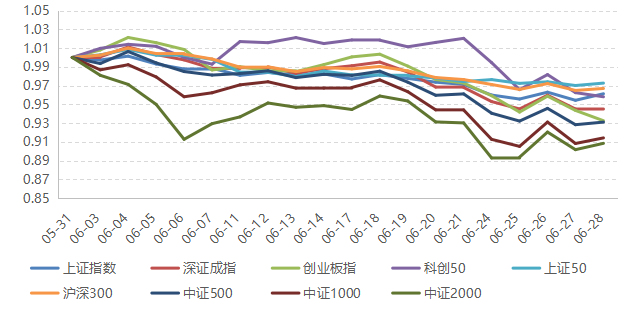

▼A股主要指数走势

数据来源:Wind,好买基金研究中心

数据来源:Wind,好买基金研究中心

数据区间:2024.05.31-2024.06.28

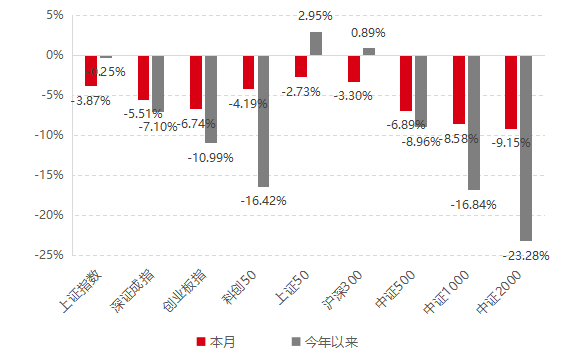

▼指数区间涨跌幅

数据来源:Wind,好买基金研究中心

数据来源:Wind,好买基金研究中心

数据区间:2023.12.29-2024.06.28

6月,A股市场整体呈现震荡下行的态势,市场比较疲软。分指数看,上证50和沪深300跌幅相对较小,分别下跌2.73%和3.30%;中证500、中证1000、中证2000跌幅较大,分别下跌6.89%、8.58%、9.15%。整体来看大盘相对较好,中小盘跌幅较大。

2.呈现涨少跌多格局,电子与通信领涨

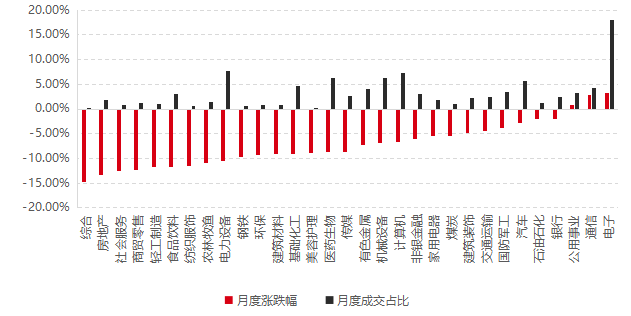

▼行业涨跌幅及成交占比

数据来源:Wind,好买基金研究中心

数据来源:Wind,好买基金研究中心

数据区间:2024.05.31-2024.06.28

6月,分行业看,31个申万一级行业中仅有3个行业上涨,电子、通信和公共事业板块录得正收益,分别上涨3.19%、2.92%和0.73%,与科技创新、产业升级以及政策扶持等因素有关。房地产、社会服务、商贸零售下跌幅度较大,6月跌幅均在12%以上,与宏观经济环境、政策调控、行业竞争加剧以及市场需求疲软等因素有关。

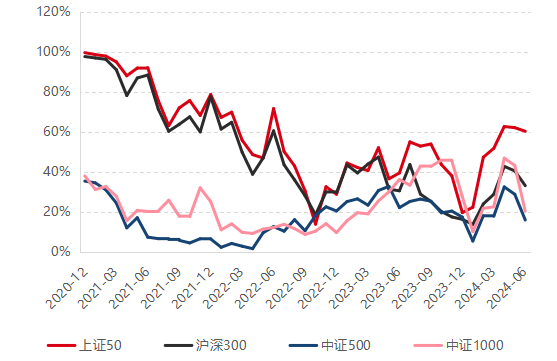

3.宽基指数估值分位延续回落

▼指数估值分位走势

数据来源:Wind,好买基金研究中心

数据来源:Wind,好买基金研究中心

数据区间:2020.12.31-2024.06.28

6月,各个宽基指数的估值均延续了回落趋势,上证50的估值下跌幅度最小,仍处于过去10年的60%分位以上;沪深300、中证500和中证1000的估值分位下跌幅度较大,截至6月末,三者的估值分别处于过往10年的33%、16%和20%分位。

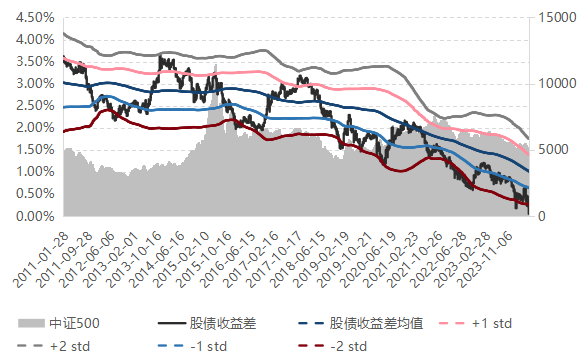

4.中证500仍处较高配置性价比区间

▼中证500股债收益差

数据来源:Wind,好买基金研究中心

数据来源:Wind,好买基金研究中心

数据区间:2011.01.28-2024.06.28

6月末,以中证500指数计算的股债收益差已低于-2倍的标准差,结合估值分位,当前中证500指数仍处于较高配置性价比的区间。

投资环境分析

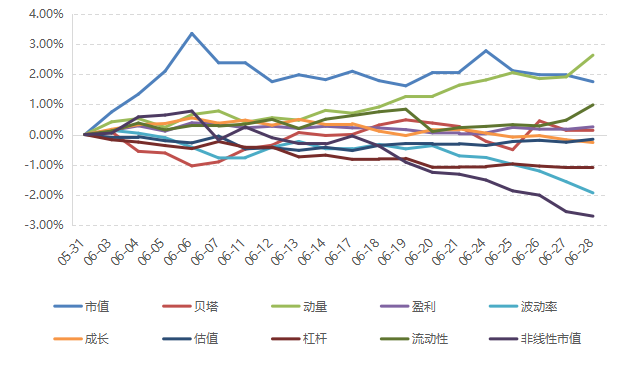

1.大市值风格强势,动量因子单调上涨

▼风格因子收益率走势

数据来源:Wind,好买基金研究中心

数据来源:Wind,好买基金研究中心

数据区间:2024.05.31-2024.06.28

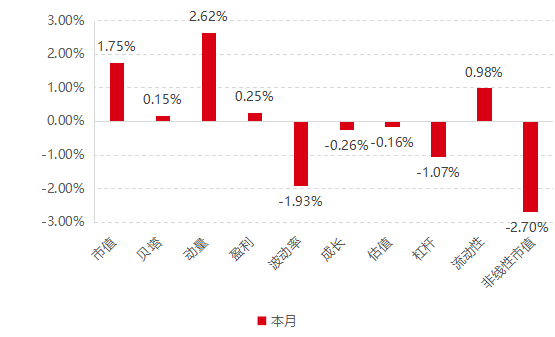

▼风格因子涨跌幅

数据来源:Wind,好买基金研究中心

数据区间:2024.05.31-2024.06.28

6月,从月度收益表现来看,Barra风格因子涨跌互现。量价风格相关的动量因子经历了短期回调后,本月走势平稳单调上涨,单月上涨2.62%;流动性因子单月上涨分0.98%;波动率因子跌幅较大,单月平均下跌1.93%。市值因子由于大盘相对中小盘强势,涨幅较大,单月上涨1.75%;杠杆因子和非线性市值因子跌幅较大,单月分别下跌1.07%和2.70%;基本面风格相关的盈利因子小幅上涨,而成长和估值因子表现平淡,单月分别微跌0.26%和 0.16%。

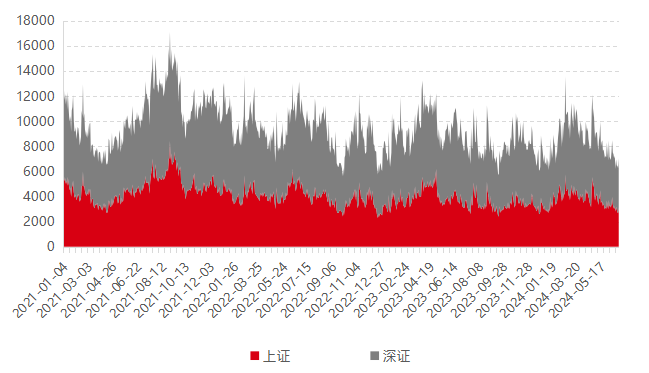

2.成交额持续缩量

▼两市成交额

数据来源:Wind,好买基金研究中心

数据来源:Wind,好买基金研究中心

数据区间:2021.01.04-2024.06.28

市场两市成交额在6月延续下行趋势,日均成交从6月的8400亿降至7200亿左右,月末几个交易日的交易热度衰减明显,回落至6500亿左右。

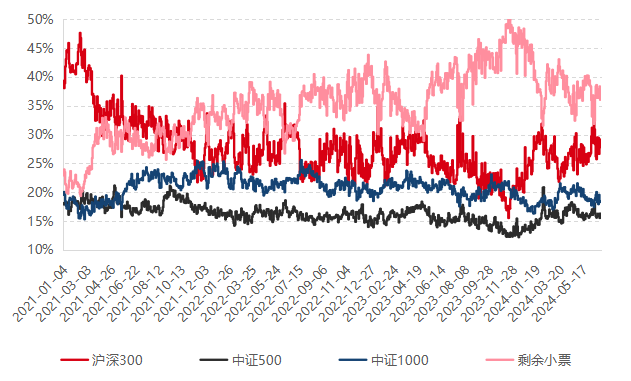

3.中小票流动性回落,大盘占比上升

▼A股市场流动性分布

数据来源:Wind,好买基金研究中心

数据来源:Wind,好买基金研究中心

数据区间:2021.01.04-2024.06.28

1800以外的小盘股的流动性占比在6月处于震荡走低的趋势,从5月底的40%回落至6月末的36%。中证500和中证1000流动性占比几乎和上月末持平,变化不大,于6月末分别为16.32%与18.48%。但沪深300指数流动性占比上升,从5月底的25%上升至6月末的29%。当前来看,虽然流动性占比有所变化,但全市场的成交结构的分布相对均衡,并未出现明显偏离。

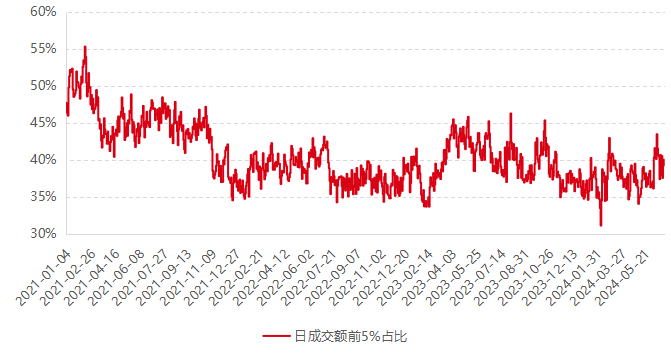

4.集中度小幅上升,但仍维持低位

▼流动性集中度

数据来源:Wind,好买基金研究中心

数据来源:Wind,好买基金研究中心

数据区间:2021.01.04-2024.06.28

流动性集中度指标小幅上升,相比5月集中度指标35%左右,6月单月平均流动性集中度指标上升至40%左右,但仍处于相对低位。

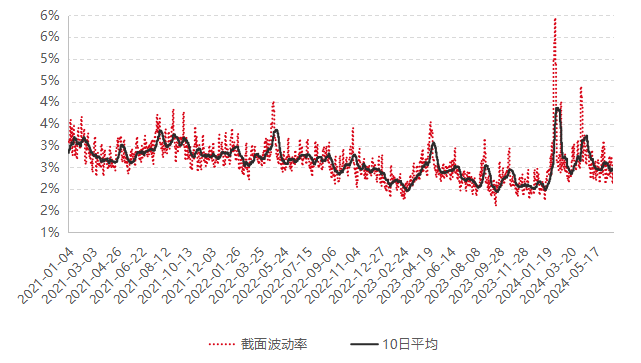

5.截面波动率低位震荡

▼全市场截面波动率

数据来源:Wind,好买基金研究中心

数据来源:Wind,好买基金研究中心

数据区间:2021.01.04-2024.06.28

6月,个股间的分化度小幅上涨后继续回落,截至6月末截面波动率仍然维持在2.35%左右,来到近三年的中低水平,但仍然略高于2023年的平均水平。截面波动率长期来看依然处于下行趋势,对未来的alpha空间造成一定的约束。

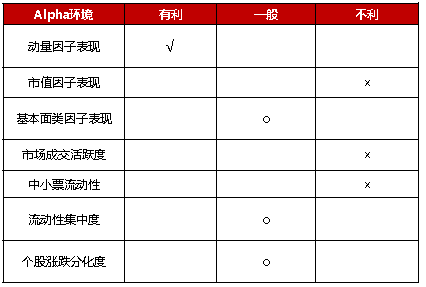

6.动量和市值风格强势,成交与波动回落,超额环境中性

▼Alpha策略运行环境分析

数据来源:Wind,好买基金研究中心

数据来源:Wind,好买基金研究中心

数据区间:2024.05.31-2024.06.28

alpha策略在6月份的表现整体较为稳定。动量因子小幅回调后延续上涨趋势,单月上涨2.62%;大盘股相对中小盘强势,市值因子单月收益为1.75%。基本面因子整体平淡,盈利因子小幅上涨,而成长和估值因子小幅下跌,单月分别微跌0.26%和 0.16%。成交方面,市场在6月的日均成交相比5月再度回落,交投情绪较弱,中小票的流动性占比也有所下降;波动率维度,个股涨跌的分化小幅上涨后继续回落,但仍处于相对低位。总体上超额环境偏中性。

股票量化策略近期表现

我们以好买基金研究中心覆盖的全市场采取股票量化策略的私募基金为基础,选取其中采取300指增、500指增、1000指增、量化选股和市场中性策略的私募产品,根据私募管理人规模进行分类业绩统计,以私募管理人规模在5亿以上的私募产品代表全市场策略业绩表现,规模在100亿以上的私募产品代表头部管理人策略业绩表现。

1.量化多头策略

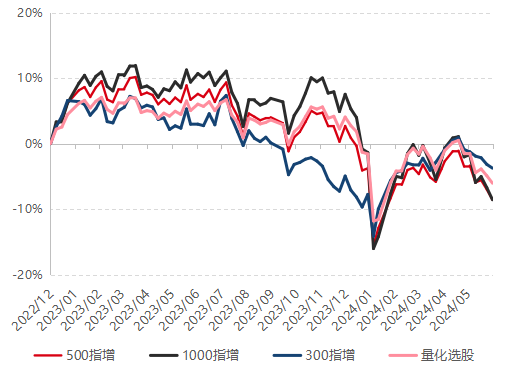

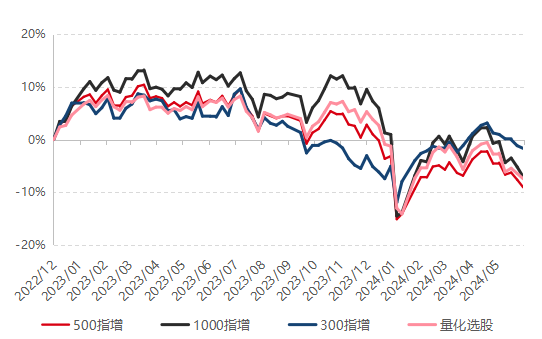

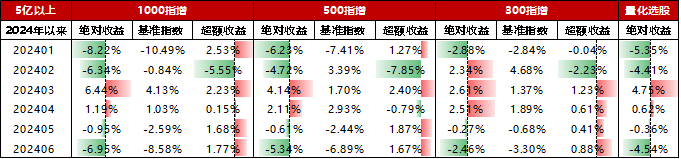

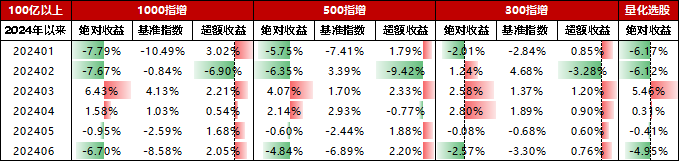

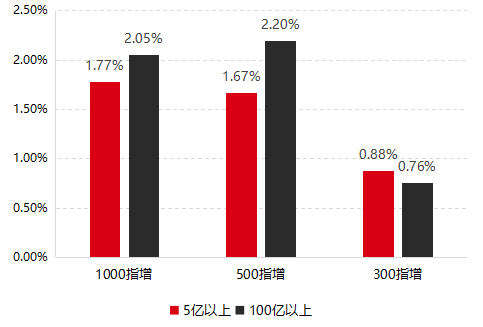

绝对收益:300指增>量化选股>500指增>1000指增。6月,受指数大幅下跌影响,量化多头各类子策略均收得负收益。由于300指数相对500和1000跌幅较小,300指增最抗跌,单月平均下跌2.46%;500指增和1000指增单月平均分别下跌5.34%和6.95%;量化选股策略表现居中,单月平均下跌4.54%。

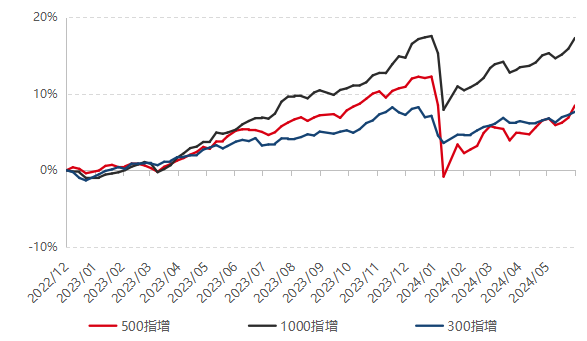

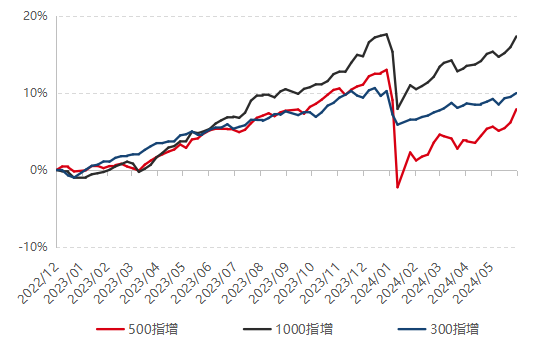

超额收益:1000指增>500指增>300指增。从指增超额水平看,所有指增策略均收得正超额。由于300指数相对强势,300指增超额收益相对较低,为0.88%;500指增和1000指增的超额收益水平相近,单月平均超额收益分别为1.67%和1.77%。

▼指增策略指数绝对收益曲线(5亿以上)

▼指增策略指数绝对收益曲线(100亿以上)

▼指增策略指数超额收益曲线(5亿以上)

▼指增策略指数超额收益曲线(100亿以上)

数据来源:Wind,好买基金研究中心

数据来源:Wind,好买基金研究中心

数据区间:2022.12.30-2024.06.28

▼量化多头细分策略全市场业绩表现(5亿以上)

▼量化多头细分策略全市场业绩表现(100亿以上)

数据来源:好买基金研究中心

数据来源:好买基金研究中心

数据区间:2023.12.29-2024.06.28

▼指增策略区间超额收益(202406)

注:月度收益为本月最后一个周度净值与上月最后一个周度净值计算而来。

注:月度收益为本月最后一个周度净值与上月最后一个周度净值计算而来。

数据来源:Wind、好买基金研究中心

数据区间:2024.05.31-2024.06.28

2.市场中性策略

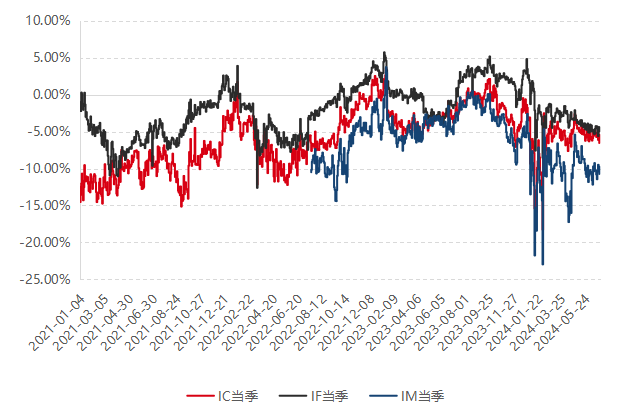

基差整体下行,IC和IM小幅扩张。6月,股指期货基差整体下行,IC和IM贴水幅度有所加深。截至6月底,IC季月的年化基差为-6.54%,IM季月的年化基差为-10.74%,当前IC对冲成本仍保持震荡,而IM的成本处于历史中高位。

▼股指期货基差走势

数据来源:Wind,好买基金研究中心

数据来源:Wind,好买基金研究中心

数据区间:2021.01.04-2024.06.28

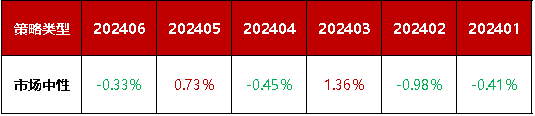

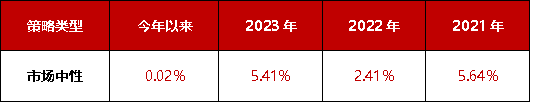

中性净值小幅下跌。6月,中性产品整体净值微跌,单月平均下跌0.33%。

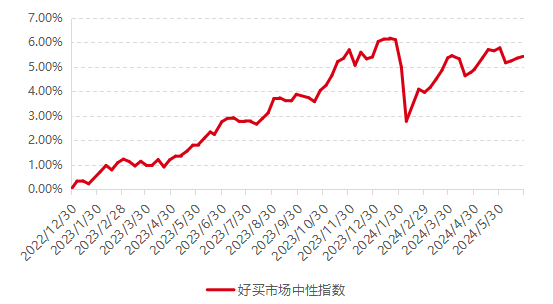

▼市场中性策略指数收益表现

数据来源:Wind,好买基金研究中心

数据来源:Wind,好买基金研究中心

数据区间:2022.12.30-2024.06.28

▼中性策略区间收益

注:月度收益为本月最后一个周度净值与上月最后一个周度净值计算而来。

注:月度收益为本月最后一个周度净值与上月最后一个周度净值计算而来。

数据来源:Wind,好买基金研究中心

数据区间:2020.12.31-2024.06.28

股票量化策略投资建议

6月,alpha策略处于相对平稳的运作阶段,超额环境整体偏中性。虽然beta大幅下跌,中小盘风格明显弱于大盘风格,对于分散选股的量化策略来说,获取超额难度增加,但目前市场整体相对平稳,波动率处于低位,市场风格明显,超额有所回升。策略目前仍处于持续修复的阶段,量化策略有望在市场环境的逐步稳定和自身策略的不断优化中获得更稳定的表现。综合来看,当前依然看好量化策略未来的超额表现,在平稳市场行情下的超额依然可期。

虽然短期来看小市值风格上的风险得以出清,但是今年以来,市场风格的波动明显加剧,23年小市值风格一骑绝尘的行情可能难以再现,这对于alpha管理人在风控以及获取纯Alpha的能力提出了更高的要求。随着量化行业规模的稳步增长以及A股市场的逐渐有效,策略同质化程度的提升是难以避免的,未来风控以及依靠更差异化的数据与模型来获取纯粹alpha收益的能力在策略中的重要性会进一步提升。长期维度上,投资者们在看好量化策略的同时,也应当对量化产品的收益要求进行适当的调整。

市场贝塔方面,外部加息、通胀以及国内经济复苏的预期仍是主要的影响变量,考虑到部分宏观经济指标的拐点已现,市场情绪有望逐步好转,从估值分位和股债性价比的角度,宽基指数仍处于中低估值分位,当前指增以及量化多头类产品皆具有较高的配置价值。

对冲端,基差的波动相比2023年明显放大,中性产品对于买入时点的要求提高,当前IC基差持续处于低位震荡,但IM的基差贴水则依然较深,对于配置中性产品来说并非算是一个最佳时点;长期看,随着雪球产品的存量规模的下降,衍生品端对于股指基差波动的平滑作用下降,基差的波动预计依然较大,叠加多头端超额的沉降,市场中性产品的性价依然不高,建议投资者可以维持或降低中性产品的仓位。

风险提示:投资有风险,决策须谨慎。文中观点不代表平台投资意见,内容仅供参考并不构成任何投资及应用建议。未经好买财富授权许可,任何机构和个人不得以任何形式复制、引用本文内容和观点,包括不得制作镜像及提供指向链接,好买财富就此保留一切法律权利。